В 2018 году Deloitte в Швейцарии запустила Сеть управления рисками (REN) для CRO в ведущих швейцарских банках для обмена мнениями о рисках в отрасли финансовых услуг. REN ежегодно проводит три мероприятия, в которых принимают участие до 15 CRO из ведущих финансовых организаций. Воздействие COVID-19 на финансовые учреждения, экономический спад и изменения, вызванные работой на дому, имеют далеко идущие последствия для функций управления рисками, соблюдения нормативных требований и регулирования. До регулятивных мер, принятых в ответ на COVID-19, управление рисками в банках было связано в первую очередь с вопросами масштаба и охвата. Приоритеты изменились, поскольку ожидания относительно будущего приспособились к сегодняшней неопределенной среде.

Во время нашего 7 го На мероприятии REN в мае 2020 г., когда меры в ответ на первую волну вируса были приняты уже два месяца назад, мы получили первоначальную оценку от присутствовавших CRO о ключевых последствиях пандемии для их соответствующих финансовых учреждений и их ожиданиях в отношении путь вперед. После недавней блокировки в ответ на вторую волну вируса мы повторили эту «проверку пульса» во время нашего 9 го Мероприятие REN в январе 2021 года. Сравнение двух оценок позволило нам зафиксировать влияние COVID на повестку дня CRO в финансовых учреждениях.В целом мы считаем, что банки пока сохраняют оптимизм из-за нефинансового характера кризиса. Доля FTE, работающих из дома, существенно не изменилась между волнами 1 и волнами 2 (около 80% доли WFH).

Однако произошло несколько интересных сдвигов в фокусе внимания.

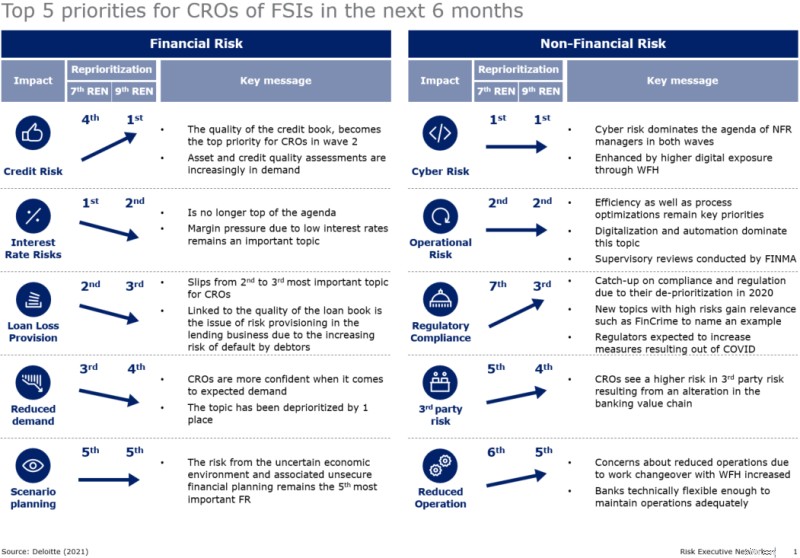

Рисунок 1. Обзор изменений в приоритетах CRO в период с мая 2020 г. по январь 2021 г.

С началом COVID качество кредитного портфеля стало главной заботой (главным приоритетом) CRO в отношении финансовых рисков в течение следующих шести месяцев. Это связано с увеличением риска дефолта из-за экономических последствий продолжительной изоляции и произошедших корректировок фондового рынка. Ожидается очистка кредитного портфеля и проверка качества активов в рамках подготовки к грядущим трудным временам. Интересно, что во время второй волны пандемии опасения по поводу отсутствия спроса на финансовые услуги, по-видимому, уменьшились. Мы уже анализировали этот вопрос в нашей серии блогов, состоящей из двух частей, и обсуждали первоначальную реакцию банков, например, более высокие резервы по умолчанию (см.:Поставщики финансовых услуг не должны игнорировать риск невозврата кредита, часть 1 и часть 2).

Киберриски и другие операционные риски продолжали доминировать в повестке дня риск-менеджеров как во время первой, так и во второй волны. С огромным увеличением работы на дому по сравнению с периодом до COVID, подверженность компаний (самих банков, но также их клиентов и деловых партнеров) киберрискам значительно возросла. Это сделало всю проблему еще более важной, чем она уже была, из-за ранее запланированных усилий по цифровизации, и это увеличивает давление на учреждения, которые еще не далеко продвинулись в цифровизации. Мы также наблюдаем значительный рост проблем с соблюдением нормативных требований, с которыми придется иметь дело, после того, как им был отдан более низкий приоритет во время пандемии. Причиной этого является введение нормативных актов FINMA (например, истечение срока действия исключений в связи с COVID-19, циркуляр о раскрытии информации о климатических рисках 2016/1, циркуляр о рисках ликвидности 2015/2), которые стали предметом внимания непосредственно перед кризисом COVID-19 или во время него. Эффективность управления соблюдением нормативных требований была оценена CRO, участвовавшими в 9-м мероприятии REN, как средняя, поэтому можно ожидать, что эта тема будет занимать главное место в повестке дня CRO в долгосрочной перспективе.

Ответы CRO на вопрос, что они будут расставлять приоритеты в ближайшие шесть месяцев, показали, что за последний год расстановка приоритетов принципиально не изменилась. Меры по повышению эффективности затрат за счет оптимизации процессов, автоматизации, цифровизации и эффективной аналитики остаются главными задачами. Однако в настоящее время большее значение придается новым способам удаленного привлечения клиентов и развития бизнеса, а удержание персонала и укрепление командного духа также находятся в центре внимания CRO.

В дополнение к основным областям банковского дела портфель актуальных вопросов для CRO расширился не только из-за COVID, но и из-за других развивающихся тенденций, таких как устойчивость. Это повышает роль руководителей по управлению рисками в корпоративном управлении, но также указывает на необходимость расширения возможностей управления рисками.

Команда «Делойта» по трансформации финансовых услуг ценит регулярные обсуждения с CRO и другими руководителями меняющихся программ банков.

Пожалуйста, свяжитесь с нами, если вам нужна дополнительная информация или вы заинтересованы в Сети руководителей рисков Deloitte.