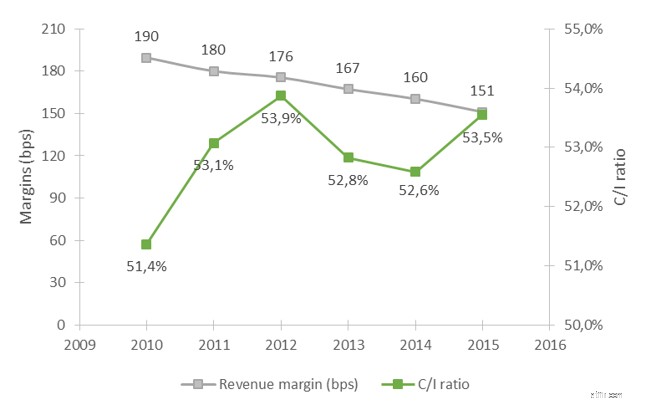

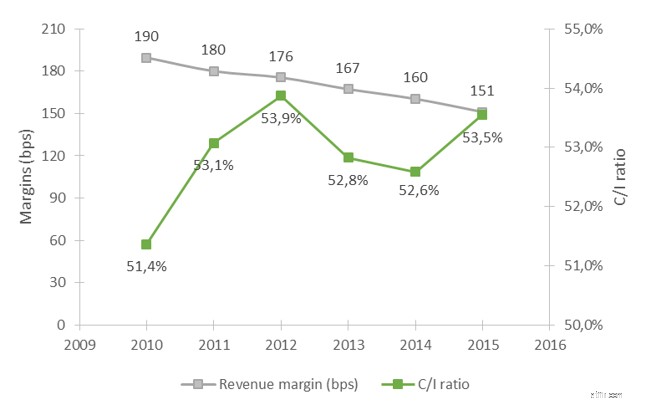

Развитие швейцарской розничной банковской отрасли обусловлено консолидацией участников финансового рынка, что, в свою очередь, обусловлено увеличением расходов на соблюдение требований и меры по повышению эффективности. Кроме того, существует среда неопределенности, вызванная отрицательными процентными ставками. Таким образом, в условиях жесткой конкуренции швейцарские розничные банки сталкиваются с проблемой снижения продаж и процентной маржи, а также роста расходов.

Рисунок 1. Средняя рентабельность и отношение затрат к доходам швейцарских кантональных банков

Источник:анализ «Делойта», 2017 г.

В то же время ожидания клиентов в отношении доступности банковских услуг и продуктов продолжают расти благодаря последним технологиям и цифровым разработкам. Если банки смогут оправдать эти ожидания, они будут вознаграждены более сильной преданностью и лояльностью клиентов.

Как могут отреагировать банки?

В текущей сложной бизнес-среде швейцарские розничные банки уже давно начали масштабные программы трансформации, во главе которых стоит цифровизация цепочки создания стоимости их банковских услуг. Они вынуждены репозиционировать себя в меняющейся отрасли и, прежде всего, искать новые источники дохода. По нашим наблюдениям, один ключевой рычаг появляется неоднократно:как банки могут использовать множество данных о клиентах, чтобы предписывать действия, приносящие доход?

Идея получения информации о клиентских данных не нова, однако, поскольку большинство банков в настоящее время в полной мере реализуют свои инициативы по цифровому преобразованию, объем данных, генерируемых клиентами, резко вырос. Учреждения, предоставляющие финансовые услуги, вкладывают значительные средства в свои передовые аналитические возможности, и на то есть веские причины. Недавнее исследование, опубликованное в Harvard Business Review

1

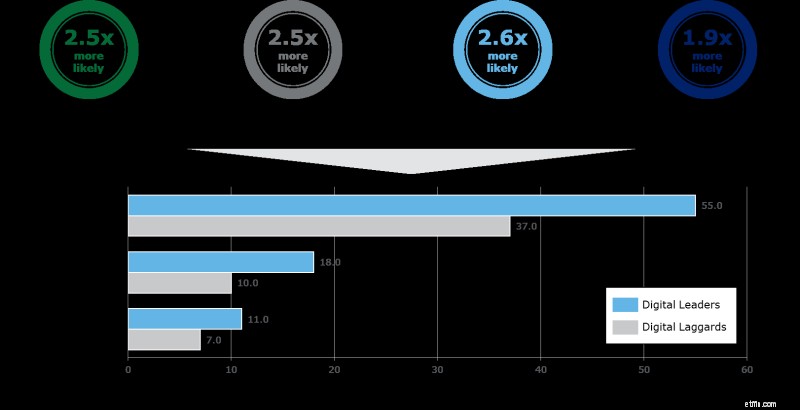

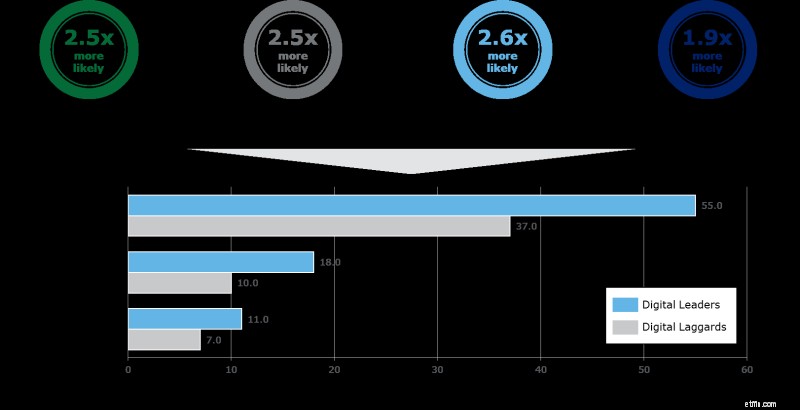

. показали, что лидеры аналитики, например, в 2,5 раза чаще, чем отстающие аналитики, используют данные и аналитику в режиме реального времени для адаптации клиентского опыта или в 2,6 раза чаще используют аналитику для ограничения оттока клиентов, что приводит к прямому конкурентному преимуществу и превосходству. итоговые результаты с точки зрения валовой прибыли, операционной прибыли и прибыли.

Рисунок 2. Основные преимущества цифровых лидеров

Источник:иллюстрация, адаптированная Deloitte, 2017 г.

На самом деле расширенная аналитика клиентов может принимать самые разные формы в зависимости от стратегических приоритетов банка и фокусироваться на его корпоративной стратегии и на том, как последняя реализуется на каждом уровне внутри банка. Рыночный опыт показал высокий потенциал для дальнейшего развития инициатив швейцарских розничных банков по клиентской аналитике в следующих областях:

- Модели по сходству товаров :применение алгоритмов машинного обучения, основанных не только на профилях клиентов, инвестиционных позициях, транзакциях, но и на их поведении в Интернете. Модели сходства продуктов могут, в зависимости от доступной технологии, рассчитывать в режиме реального времени вероятность того, что клиенты приобретут продукты банка, и предписывать немедленно Следующее наилучшее действие для менеджеров по работе с клиентами (RM) чтобы реализовать эту возможность.

- Расширенный анализ потенциальных клиентов: Использование интеллектуальных сетевых данных, обычно предоставляемых внешними поставщиками данных, объединяющих данные из различных источников:публикации компании, новости, коммерческие реестры, LinkedIn или Xing для создания сетей отдельных лиц. Эти данные объединяются с внутренними данными клиентов и данными CRM, чтобы определить критические «открыватели дверей» для RM, чтобы приблизиться к потенциальному клиенту. Расширенный поиск клиентов также может сочетать в себе компонент сходства с продуктом и определять, какой продукт или пакет банковских услуг потенциальный клиент, скорее всего, купит.

- Пожизненная ценность клиента :Разработка и внедрение моделей потребительской ценности, основанных на экстраполяции прошлого и текущего профиля клиента и поведения по отношению к аналогичным клиентам, чтобы прогнозировать пожизненную ценность для банка. Этот вариант использования также включает передовые методы кластеризации, обеспечивающие ключевой ввод в модели оценки. Это позволяет менеджерам по продажам и предварительным продажам расставлять приоритеты. усилия по продажам на ценных потенциальных возможностях клиентов или принять меры для перемещения малоценных клиентов в другие кластеры, что позволит достичь долгосрочных бизнес-целей.

- Управление оттоком и/или повышение лояльности клиентов

Определение и спецификация набора критериев поведенческих паттернов, которые могут прогнозировать отток клиентов на основе внутренних и внешних баз данных. Благодаря расширенной аналитике для RM настраивается автоматическая система оповещения на основе выявленных причин оттока. Это позволяет заблаговременно определять меры для конкретных клиентов, чтобы избежать оттока клиентов. своевременно.

Как сделать клиентскую аналитику эффективной для розничных банков?

Ключевые соображения для успешного внедрения расширенной клиентской аналитики в бизнес-процессы:

- Переход от предписанных действий к реальным бизнес-результатам: Этот важный шаг зависит от способности банка внедрить инновации в свой обычный бизнес-процесс. Это требует интенсивного обучения передового и вспомогательного персонала, реинжиниринга бизнес-процессов и даже изменения корпоративной культуры. Очень часто это оказывается особенно сложной задачей для швейцарских банковских учреждений. Доказательство концепции полезно для проверки гипотез.

- Внедрение результатов аналитики во все цифровые каналы :Клиенты ожидают одинакового уровня обслуживания независимо от того, какой канал они решили использовать для взаимодействия с банком (онлайн, мобильный телефон, отделение и т. д.). Чтобы обеспечить подлинное многоканальное обслуживание клиентов, рекомендуемые действия из моделей расширенной аналитики должны быть доступны на всех платформах.

- Предоставление моделям возможности учиться на основе отзывов :модели расширенной аналитики спроектированы таким образом, чтобы обеспечить постоянное совершенствование для предоставления более точных и своевременных рекомендаций. При разработке решения швейцарские банки должны убедиться, что «моменты истины» на пути клиента могут быть отражены в моделях.

- Получение поддержки бизнеса на протяжении всей разработки :реализация вариантов использования расширенной аналитики не может осуществляться изолированно. Руководители программ и ведущие специалисты по обработке и анализу данных должны согласовывать результаты со своими заинтересованными сторонами на каждом этапе разработки, чтобы заручиться поддержкой на раннем этапе.

Нужна помощь в улучшении данных вашего банка?

Разработанное «Делойтом» решение Retail Banking Growth Engine автоматизирует анализ данных о клиентах. Обширная база данных объединяет внешние и внутренние данные о клиентах и транзакциях банка, что позволяет прогнозировать вероятность покупки конкретного продукта по группам клиентов. Дополнительную информацию можно найти на нашем веб-сайте.

Заключение

Поскольку рыночные силы меняют банковскую отрасль, швейцарские розничные банки запустили масштабные программы цифровизации. Им необходимо сделать приоритетным использование растущего объема данных о клиентах, чтобы реализовать новые возможности роста доходов за счет расширенной аналитики. Чтобы сделать его эффективным, банкам необходимо включить аналитику клиентов в свои повседневные бизнес-процессы.

1

Источник:Роберт Бок, Марко Янсити, Карим Р. Лакхани:что общего у компаний, находящихся на правой стороне цифрового разделения бизнеса, Harvard Business Review, январь 2017 г.