Если вы хотите, чтобы профессионал инвестировал деньги в ваши акции и акции ISA, тогда Wealthify* предоставляет одну из самых дешевых дискреционных инвестиционных услуг на рынке. Думайте об этом, как об экономии средств, доступной инвесторам DIY, без необходимости управлять деньгами самостоятельно. Вы можете прочитать наш полный непредвзятый обзор Wealthify.

Если вместо этого вы хотите инвестировать свои деньги самостоятельно (так называемое инвестирование «сделай сам»), то самая дешевая платформа фонда будет зависеть от размера ваших инвестиций, того, во что вы инвестируете и сколько сделок вы совершаете ежегодно. Ниже я рассчитал самые дешевые платформы фондов для инвестиций в ISA, предполагая, что вы планируете инвестировать в фонды полную годовую сумму ISA в размере 20 000 фунтов стерлингов и совершать 10 переходов между фондами в год. Топ-5 самых дешевых провайдеров ISA:

| Поставщик ISA для акций и акций | Стоимость за 1 год |

| Vanguard Investor | 30£ |

| InvestEngine* | 50 фунтов стерлингов |

| Fidelity* | 70£ |

| Charles Stanley Direct | 70£ |

| AJ Bell Youinvest* | 80£ |

Vanguard предлагает инвестировать средства только в собственный трекер

| Платформа | Стоимость за первый год |

| X-O | 119 фунтов стерлингов |

| IG | 160 фунтов стерлингов |

| Интерактивный инвестор* | 168 фунтов стерлингов |

| Бестинвест* | 170 фунтов стерлингов |

Я предположил максимум 10 сделок в год (из 10 покупок и 10 продаж).

Конечно, большинство инвестиционных платформ позволяют вам инвестировать через Stocks and Shares ISA, а также через SIPP. Таким образом, использование одной и той же платформы фонда для обоих обеспечивает эффективность затрат и администрирования. На этом этапе вы можете не знать, хотите ли вы инвестировать свои деньги через SIPP или ISA. Или вы можете планировать в будущем начать откладывать на пенсию (SIPP). Поэтому может иметь смысл убедиться, что выбранная вами платформа является самой дешевой для инвестирования как в ISA, так и в пенсионное обеспечение. Ниже я сравниваю инвестиционные платформы, показывающие самую дешевую инвестиционную платформу для инвестиций в акции и акции ISA и SIPP.

Чтобы составить таблицу, я сравнил сборы SIPP и сборы ISA для акций и акций по всему рынку, предполагая первоначальные единовременные инвестиции в размере 20 000 фунтов стерлингов в ISA «Акции и акции» и первоначальные инвестиции в размере 5 000 фунтов стерлингов в SIPP. Я разрешил не более 10 переключений фонда в год:

| Поставщик SIPP и ISA | Стоимость за 1 год |

| Авангард | £38 |

| Fidelity* | £88 |

| Харгривз Лэнсдаун* | 113 фунтов стерлингов |

Vanguard предлагает инвестировать средства только в собственный трекер

Чтобы найти самого дешевого поставщика ISA по акциям и акциям для вашего размера портфеля, используйте нашу специально созданную таблицу сравнения ISA по акциям и акциям ниже. Он быстро сравнивает всех основных поставщиков ISA для акций и акций, чтобы найти самого дешевого поставщика ISA для вашего размера инвестиций. Выполните следующие действия:

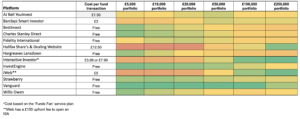

Красный цвет указывает на высокую стоимость, а зеленый — низкую стоимость (нажмите, чтобы увеличить)

Конечно, дело не только в стоимости, как я объясню позже в разделе «Что следует учитывать при выборе лучшей платформы для фондов». Ниже я привожу обзор наших лучших покупок для начинающих ISA и лучшую общую платформу фонда для ваших акций и акций ISA.

Hargreaves Lansdown Vantage ISA* — обеспечивает наилучшее сочетание стоимости, выбора инвестиционного фонда, обслуживания клиентов, онлайн-функций и инструментов среди всех поставщиков. Неудивительно, что это самая популярная ИСА для акций и акций в Великобритании, получившая множество отраслевых наград.

Wealthify* — предоставляет одну из самых дешевых дискреционных инвестиционных услуг (что означает, что они принимают инвестиционные решения за вас) на рынке менее чем за 20 000 фунтов стерлингов, в основном инвестируя в биржевые фонды (ETF). Учитывая, что ETF являются самым дешевым способом инвестирования, неудивительно, что Wealthify так эффективен с точки зрения затрат. Инвестиционные результаты Wealthify на сегодняшний день также очень высоки в отношении портфелей этических норм.

С ростом числа инвестиций, сделанных своими руками, многие инвесторы теперь стремятся максимизировать отдачу от своих инвестиций, используя платформу фонда (также известную как инвестиционная платформа) для самостоятельного управления своими инвестициями.

Инвестиционная платформа (также известная как платформа фондов или супермаркет фондов) — это интернет-магазин, в котором вы можете покупать, продавать и хранить все свои инвестиции в налогово-эффективной оболочке, такой как Stocks and Shares ISA или SIPP (Self Invested Personal Пенсия).

Платформы фондов будут иметь свою собственную ISA для акций и акций (часто называемую инвестиционной ISA), а также продукт SIPP. Думайте об этом как о коробках, в которые вы кладете свои инвестиции (средства). Хотя принцип работы этих продуктов одинаков на разных инвестиционных платформах, существуют определенные различия, такие как количество доступных средств и взимаемые сборы.

Поэтому при выборе лучших акций и поставщика ISA для акций, который соответствует вашим потребностям, важно прочитать приведенный ниже список вещей, которые следует учитывать. Лучшая инвестиционная платформа для одного инвестора не обязательно будет лучшей для другого инвестора.

Будь то более широкий выбор типов инвестиций, инвестиционных инструментов, исследований, модельных портфелей или простота использования на смартфоне, каждая платформа фонда предложит что-то свое. Поэтому имеет смысл изучить ряд поставщиков инвестиционных платформ, прежде чем выбрать правильную инвестиционную платформу для своих нужд.

Многие люди начнут искать инвестиционную платформу, когда захотят инвестировать в акции и акции ISA, поскольку они ищут более высокую отдачу от своих инвестиций. Однако со временем один и тот же человек может захотеть инвестировать за пределами годового пособия ISA и, скажем, начать обеспечивать свою пенсию, начав инвестировать в SIPP или начать младшие акции и акции ISA для своих детей. Поэтому имеет смысл использовать инвестиционную платформу, которая сможет предоставлять услуги, которые со временем будут расти вместе с вашими инвестиционными потребностями.

На приведенной выше тепловой карте сравнения акций и акций ISA рассчитывается самый дешевый поставщик ISA для вас на основе размера вашего портфеля ISA, а также предположения, что вы хотите инвестировать в фонды и совершать около 10 переключений фондов в год. Тем не менее, стоит ознакомиться с полным набором комиссий, которые инвестиционная платформа будет взимать за администрирование ваших инвестиций. Некоторые из них будут применяться только в том случае, если вы решите перевести свои деньги в другое место.

Это базовая плата за использование платформы фонда, которая будет либо фиксированной, либо процентной комиссией, которая зависит от суммы инвестиций. Как правило, подход с фиксированной оплатой является более рентабельным, если в вашем портфеле более 50 000 фунтов стерлингов. Однако имейте в виду, что большинство платформ с фиксированной комиссией взимают комиссию за сделки, что может быстро свести на нет преимущества фиксированной комиссии по сравнению с комиссией, основанной на процентах.

Это комиссии, взимаемые каждый раз, когда вы покупаете и продаете средства. Чем больше вы переключаете свои инвестиции между фондами, тем выше будут эти сборы. Большинство фондовых платформ не взимают плату за переключение фондов, но не забудьте проверить (хотя они перечислены на тепловой карте выше).

Строго говоря, это не комиссия, взимаемая платформой фонда, а комиссия, взимаемая фондом, в который вы инвестируете. Некоторые из крупных инвестиционных платформ (например, Hargreaves Lansdown) договариваются о снижении комиссии с управляющим фондом из-за высокого уровня бизнеса, который ведется в этом фонде. Поэтому стоит сравнить комиссии, взимаемые с желаемых средств на разных платформах.

Если вы хотите перевести свои инвестиции с одной платформы на другую, платформа, которую вы покидаете, может взимать с вас плату за это.

Если рядом со ссылкой стоит *, это означает, что это партнерская ссылка. Если вы перейдете по ссылке, «Деньги в массы» могут получить небольшую плату, которая поможет сохранить «Деньги в массы» бесплатными. Следующую ссылку можно использовать, если вы не хотите помогать Money to the Masses или пользоваться какими-либо эксклюзивными предложениями – Fidelity, Interactive Investor, Wealthify, Hargreaves Lansdown, AJ Bell, Bestinvest