Покупка страховки жизни кажется сложным решением, но большинство людей могут начать делать покупки, сделав простое сравнение:срок действия страховки и страхование всей жизни.

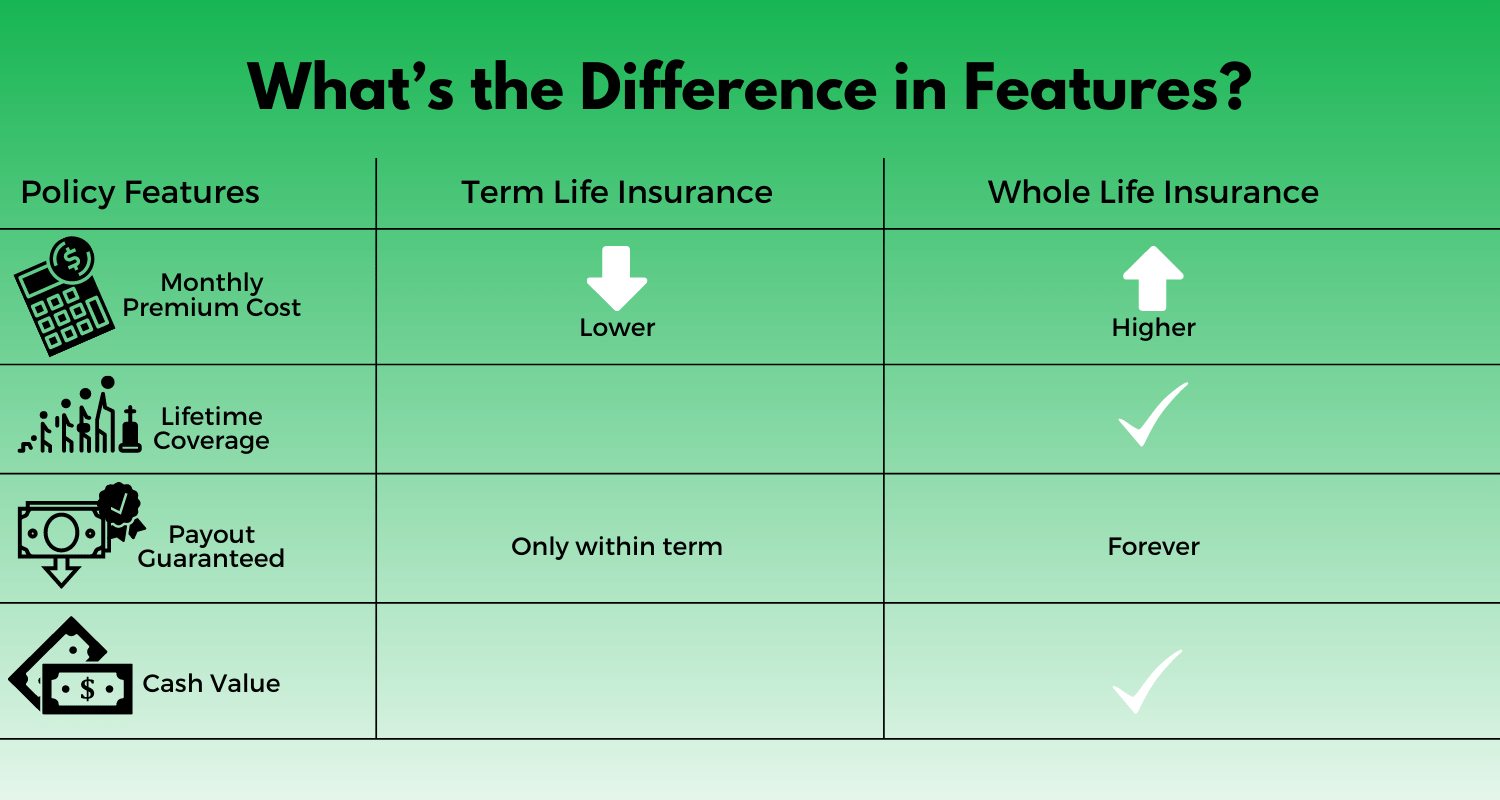

Срочное страхование жизни простое и предлагает покрытие на определенный период времени. Страхование всей жизни является более сложным и предполагает покрытие до смерти.

Эксперт по деньгам Кларк Ховард любит пожизненный срок почти для всех. В этой статье я объясню, чем различаются срочное страхование жизни и страхование всей жизни, я сравню затраты и дам вам информацию, которая поможет вам решить, что подходит для вашего финансового положения.

<час />Срочное страхование жизни предусматривает покрытие на определенный период - обычно 10, 20 или 30 лет. Ваш бенефициар получит «пособие в случае смерти» или выплату по вашему страховому полису, если вы умрете в течение этого срока.

Срочное страхование жизни, которое иногда называют «чистым» страхованием жизни, имеет нулевую ценность, если только вы не умрете. Это только страхование жизни. Он не включает в себя какую-либо инвестиционную составляющую.

Взносы по срочному страхованию жизни, которые страховые компании называют ежемесячными выплатами, намного дешевле, чем взносы по полному страхованию жизни.

Когда вы покупаете срочное страхование жизни, ваши главные решения - это то, на какой срок нужно покупать и какую сумму будет выплачивать полис. Помните, что страхование жизни призвано заменить ваш ожидаемый доход и защитить вашу семью в случае преждевременной смерти.

Есть много анкет и калькуляторов, которые помогут вам определиться. Но суть в том, что вы хотите выбрать срок и сумму, которые обеспечат финансовую безопасность вашего супруга, детей или других иждивенцев в случае вашей смерти.

<час />Страхование всей жизни предлагает вам покрытие на всю жизнь. Это навсегда.

Ваш бенефициар получит выплату, когда вы умрете, а не в случае его смерти. Имейте в виду, что вы должны платить ежемесячный страховой взнос по фиксированной цене на протяжении всей вашей жизни.

Как и в случае срочного страхования жизни, вам и вашей страховой компании необходимо согласовать сумму, которую получит ваш бенефициар в случае вашей смерти.

Взносы намного дороже, чем премии по срочному страхованию жизни. Это потому, что страхование жизни в целом включает инвестиционный компонент, известный как денежная стоимость.

Детали денежной стоимости каждого полиса страхования жизни различаются. Но, вообще говоря, они требуют комиссионных и обеспечивают низкую рентабельность инвестиций. Хуже того, когда вы умираете, ваша семья получает только пособие в случае смерти, а страховая компания сохраняет денежную стоимость.

Полис страхования жизни в целом похож на ипотечный кредит:в течение первых нескольких лет большая часть ваших платежей в первые годы идет на выплату процентов. По мере того, как вы приближаетесь к выплате за дом, большая часть ваших ежемесячных платежей идет в счет основной суммы долга.

При полисе полного страхования жизни более высокий процент вашей премии идет на денежную стоимость, когда вы впервые его покупаете. Когда вы старше, больший процент идет на фактическую страховку.

Есть несколько способов зафиксировать денежную стоимость и предотвратить ее превращение в крупный бессмысленный платеж вашей страховой компании. Вы можете взять ссуду под наличный расчет. Обычно вы можете использовать свою денежную стоимость для оплаты страховых взносов в более позднем возрасте. Вы также можете сдать или отменить свой полис и получить обратно процент от денежной стоимости вашего счета от своей страховой компании.

Проблема в том, что, если вы не современный Нострадамус, может быть трудно предсказать собственную смерть. Так что вероятность на стороне страховой компании. Учитывая объем полисов страхования жизни, страховая компания получит хорошую прибыль, и некоторые люди в конечном итоге лишатся компании всей своей денежной стоимости.

Если вам все же удастся использовать свои денежные средства, вы часто будете платить комиссию или не сможете получить полную сумму.

<час />

Срочное страхование жизни - это просто, а полное страхование жизни - сложное.

Но легко объяснить, что такое страхование жизни, а не страхование всей жизни.

В приведенной ниже таблице представлены ежемесячные сравнения цен между срочным страхованием жизни и страхованием всей жизни по состоянию на сентябрь 2020 года. Я использовал 20- и 30-летние полисы страхования жизни, потому что они являются одними из самых длительных периодов страхового покрытия и поэтому лучше всего подходят для сравнения со страхованием всей жизни.

Для срочной жизни я усреднил ежемесячные ставки, предоставленные Агентством страхования жизни Policygenius и Haven для мужчин и женщин в возрасте 25, 35 и 45 лет, которые имеют хорошее здоровье. (Другими вариантами были отличное здоровье и среднее состояние здоровья.)

Всю жизнь я использовал ежемесячные ставки, предоставляемые USAA для мужчин и женщин одного возраста. Я установил рост и вес на 6 футов 180 фунтов для мужчин и 5 футов 8 дюймов и 150 фунтов для женщин. Я не выбрал военное прошлое, не употреблял табак в течение последних 12 месяцев, не выбрал ни одного родителя, умершего от сердечно-сосудистых заболеваний до 60 лет, и никаких медицинских состояний, требующих медицинской помощи.

Вы можете щелкнуть ссылки в абзацах выше, чтобы быстро получить оценку своей собственной срочной жизни и полной стоимости страхования жизни. Имейте в виду, что цены будут варьироваться в зависимости от ряда факторов, в том числе от выбранной вами компании.

Взгляните на третий пример в таблице выше. 35-летняя женщина с полисом на 1 миллион долларов в конечном итоге платит 492 доллара в год за полис на 20 лет или 7524 доллара в год за полис на всю жизнь. Это разница в 140 640 долларов за 20 лет.

Если бы она вложила эти деньги и получила 10% годовой прибыли (приблизительное среднее значение для индекса S&P 500 с момента его образования в 1926 году), она бы получила 402 757,80 долларов. Помните, ее бенефициар все равно получит пособие в случае смерти в размере 1 миллиона долларов, если она умрет в течение 20-летнего срока.

При полном страховании жизни ее страховая компания брала часть ее премии на комиссионные и сборы. Оставшаяся часть будет расти, но исторически намного ниже, чем в среднем по S&P 500.

И если она умрет, не найдя способ использовать эти деньги, ее бенефициар получит выплату в размере 1 миллиона долларов, но страховая компания сохранит каждый пенни ее денежной стоимости.

<час />По словам Кларка, срочное страхование жизни имеет смысл почти для всех.

Если вы богаты, могут возникнуть некоторые налоговые последствия, которые сделают весь полис страхования жизни привлекательным. IRS не облагает налогом денежную стоимость всего полиса по мере ее накопления; это отложено по налогам. Вы также можете занимать деньги, не облагаемые налогом, в размере до суммы, внесенной вами в полис.

Вы также можете рассматривать эту политику как способ отложить наличные на то, что вам может понадобиться в дальнейшей жизни, например, на долгосрочную политику в области здравоохранения, которая могла бы оплачивать услуги дома престарелых или медицинского обслуживания на дому.

Для всех остальных ежемесячные взносы могут быть непомерно дорогими. Некоторые люди даже полностью отказываются от своих полисов страхования жизни, хотя за эти годы они заплатили тысячи страховых премий.

Также следует учитывать, что для большинства людей самостоятельное инвестирование принесет больше прибыли, чем использование полного страхования жизни в качестве инвестиционного инструмента. По словам Кларка, IRA Рота - гораздо более эффективный способ сэкономить деньги на будущее.

Вот что вам следует учесть, чтобы сделать свой выбор.

Выберите срок действия, если:

Выберите всю жизнь, если:

Но, опять же, Кларк рекомендует придерживаться правил жизненного цикла практически при любых обстоятельствах.

<час />Возможно, вы слышали о других видах страхования жизни. По сути, это разновидности полного страхования жизни. Все три перечисленных ниже включают встроенную денежную стоимость, как и страхование всей жизни. Срочное страхование жизни лучше почти для всех.

Универсальное страхование жизни: Форма постоянного страхования жизни, сочетающая в себе инвестиционный элемент с более низкими страховыми взносами. При денежной стоимости начисляются проценты на основе текущей рыночной или минимальной процентной ставки, в зависимости от того, что больше.

Переменное страхование жизни: Форма постоянного страхования жизни, при которой его денежная стоимость привязана к субсчетам, аналогичным паевым инвестиционным фондам. Это более нестабильный вид страхования, поскольку доходность инвестиционной части полиса менее предсказуема. Денежная стоимость определяется доходностью лежащих в основе ценных бумаг.

Индексированное страхование жизни: Форма постоянного страхования жизни, которая позволяет вам решать, какую часть вашей денежной стоимости отнести на фиксированный счет (например, универсальное страхование), а какую - на счет, индексируемый по акциям (например, переменное страхование).

<час />Кларк говорит, что почти всегда имеет больше смысла выбирать срочное страхование жизни вместо страхования всей жизни. И, как вы видели в таблице выше, вы можете получить большую прибыль, инвестируя самостоятельно, а не через свой страховой полис.

Если вы сделаете правильный финансовый выбор, вам может не понадобиться какой-либо полис страхования жизни к тому времени, когда вы достигнете пенсионного возраста и станете более финансово независимым.

<час />Требуется ли авторское право на мой веб-сайт для его защиты?

Как 3 предпринимателя убедили звезду НБА инвестировать

Самые большие ошибки в деньгах, которые совершают предприниматели

Где пенсионеры больше всего полагаются на социальное обеспечение – выпуск 2021 г.

Отчет об аудитории GAAPweb:эксклюзивная информация от более чем 1000 профессионалов в области финансов и бухгалте…