<тело>

Нет сомнения, что мы находимся среди беспрецедентного события как в культурном, так и в экономическом плане. Мы думаем о здоровье и благополучии наших близких. Мы думаем о глобальном экономическом воздействии, которое уже произошло, и о том, что еще предстоит. Во многом мы движемся к новому образу жизни.

Мы также думаем о нашей финансовой безопасности. Миллениалы, достигшие совершеннолетия во время финансового кризиса 2008 года, сталкиваются с нынешними условиями, в которых на карту поставлено гораздо больше. Они более зрелы в своей карьере. Многие внесли свой вклад в 401 тысячу, а у других есть дополнительные долгосрочные инвестиции, связанные с фондовым рынком. И да, 45 процентов из них выплачивают студенческие ссуды.

Чтобы помочь демистифицировать происходящее и понять, что это значит для нашего сообщества инвесторов, мы попросили экспертов высказать свое мнение по некоторым из самых важных вопросов, возникших в свете недавней волатильности рынка.

Это самая серьезная пандемия современности, и ее последствия для экономики невозможно переоценить. Эксперты, с которыми мы говорили, говорят, что тот факт, что это экзогенное событие, способствует широко распространенному чувству неопределенности, но перспектива имеет ключевое значение для долгосрочных инвесторов.

Томас Шофи , доцент Школы менеджмента и технологий Лалли в Политехническом институте Ренсселера, сказал, что COVID-19 является «беспрецедентным» с точки зрения темпов экономического спада:«Мы никогда не видели, чтобы медвежий рынок двигался так быстро и приближается к концу. - время максимума волатильности».

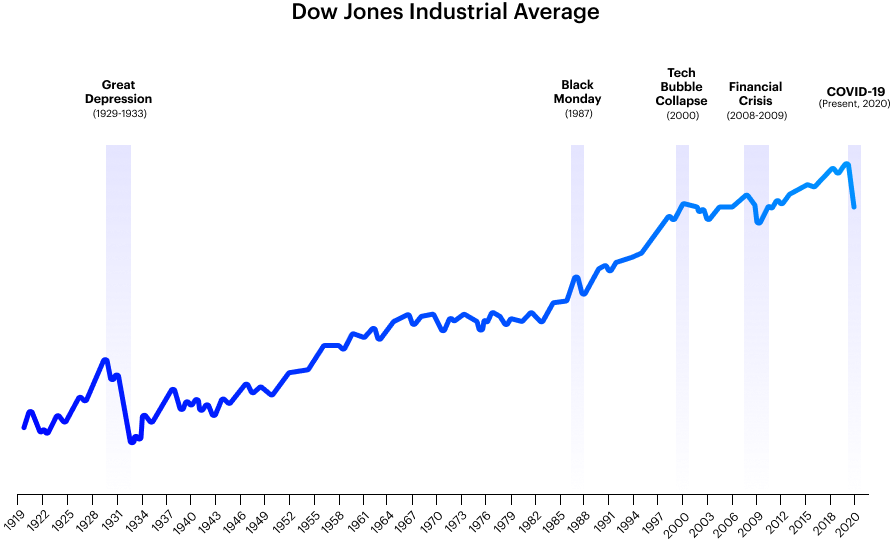

И все же история дает несколько примеров значительных рыночных событий, которые оправились от спадов. Эксперты назвали Черный понедельник (1987 г.), крах технологического пузыря в начале 2000-х годов и глобальный финансовый кризис 2007–2008 годов тремя ключевыми событиями второй половины 20 века, не уступающими нынешней волатильности.

«После этого невероятно бурного периода индекс Доу-Джонса вернулся к уровню 2016 года, который был всего 40 месяцев назад», — сказал Роберт Джонсон. , профессор финансов в Колледже бизнеса Хайдера при Крейтонском университете. «Банки в хорошей форме, и экономика в отличной форме. Если мы сможем сгладить кривую, как говорится, это не разрушит экономику и не разрушит этот рынок».

Джонсон добавил, что самый большой союзник в инвестировании — это время. Эту точку зрения он разделяет с Уорреном Баффетом, которого знает с 12 лет. По его словам, у молодых инвесторов есть время учиться на протяжении всей жизни, но им также нужна дисциплина.

Майя Тассинг , соучредитель Fairlight Advisors в Сан-Франциско, отметил, что перспектива важна при инвестировании в долгосрочной перспективе. «Тебе предстоит пережить множество этих событий», — сказала она. «Возможно, это первое, но не последнее».

Когда дело доходит до пенсионных сбережений, финансовые консультанты подчеркивают важность таких вещей, как 401Ks и Roth IRAs, учитывая, что будущая платежеспособность социального обеспечения не гарантируется. На самом деле, по оценкам исследований, миллениалы могут рассчитывать на получение около 75 процентов от того, что они заплатили, что оказывает большее давление на эффективность индивидуальных пенсионных планов.

Пенсионные планы, привязанные к рынку, вероятно, следуют тенденции S&P 500, которая с начала марта упала примерно на 30 процентов.

Эксперты говорят, что людям, которым до выхода на пенсию осталось несколько десятков лет, лучше всего вообще ничего не делать.

"Если вы вернетесь в 2008–2009 годы, люди, которые добились лучших результатов, просто надели шоры", – сказал Морган Ньюман. , финансовый консультант из Бруклина, который в основном работает с миллениалами. «Люди, которые пострадали в этот период, были теми, кто перешел на деньги, потому что они не только зафиксировали эти убытки, но и упустили возможность вернуть эти деньги обратно».

Ньюман добавил, что 401K состоят из взаимных фондов, а в эти взаимные фонды входят солидные, авторитетные компании — другими словами, «акции, которые вам, вероятно, нравились пару месяцев назад, когда они были на рекордно высоком уровне».

Шофи повторил эмпирическое правило «ничего не делать» и посоветовал инвесторам не предпринимать никаких шагов, которые существенно отклоняются от их долгосрочных целей. «Эмоционально не позволяйте этому доминировать в вашем повседневном мышлении и сосредоточьтесь на других, более важных вещах в вашей жизни», — сказал он.

В периоды волатильности рынка также возникают вопросы о непенсионных инвестициях.

Эксперты, с которыми мы говорили, согласились с тем, что пересмотр целей после нескольких недель нестабильности возвращения может быть преждевременным, учитывая неопределенность, которая все еще сохраняется вокруг COVID-19. Они также повторили распространенную поговорку о том, что «время на рынке лучше, чем время на рынке». Вложение денег в акции консервированных супов сегодня может быть логичным, но если вы инвестируете в долгосрочной перспективе, возможно, вам лучше продолжать инвестировать в компании, в которые вы верите, независимо от внешних событий.

Эксперты предположили, что инвесторы, использующие метод усреднения долларовой стоимости, могут рассмотреть возможность использования льготных цен на акции, которыми они хотят владеть в течение длительного времени. Усреднение долларовой стоимости просто означает обязательство инвестировать установленную сумму в долларах на постоянной основе, независимо от цены акции. Этот метод позволяет людям последовательно инвестировать в компании, в которые они верят, и подавляет нашу естественную склонность рассчитывать время на рынке.

«Если у вас есть финансовая гибкость, подумайте о том, чтобы немного изменить свой план, чтобы добавить немного больше к запланированным взносам на инвестиционный счет, чтобы воспользоваться более выгодными ценами», — сказал Шохфи. «Однако обратите внимание, что мы находимся в условиях беспрецедентного экономического спада, который существенно увеличил волатильность рынка:не пытайтесь определить время достижения дна рынка, что чрезвычайно сложно».

Ньюман повторил важную мысль о том, что никто не знает, когда будет дно. Тем не менее, она добавила, что сейчас самое подходящее время, чтобы отложить наличные деньги на работу, если они у вас есть. Новым инвесторам она обычно рекомендует индексные фонды или биржевые фонды (ETF), которые отражают индексы или секторы и позволяют сразу инвестировать в корзину акций.

Недавняя волатильность рынка подтолкнула финансовые новости к мейнстриму. Мы спросили экспертов, как молодые инвесторы должны относиться к потреблению финансовых медиа, и предложили несколько советов, как выработать здоровые привычки, чтобы оставаться в курсе событий.

Худшее, что вы можете сделать? Следите за каждым движением, говорит Джонсон. «Есть старая пословица с Уолл-стрит, которую я всегда рассказываю людям. Вы можете либо хорошо поесть, либо хорошо поспать. Если вы инвестируете в акции и делаете это в долгосрочной перспективе, вы будете хорошо питаться. Но будет несколько бессонных ночей», — сказал он.

Шофи добавил, что мгновенный доступ к новостям через наши смартфоны может побудить нас следить за каждым движением рынка, что затрудняет сопротивление волатильности.

«Помимо беспокойства из-за самой пандемии, помните о том, как рынок влияет на ваше психическое и эмоциональное состояние», — сказал он. «Если вам становится некомфортно, отойдите и займитесь чем-нибудь продуктивным, расслабляющим или отвлекающим».

Майда Пок , карьерный и личный коуч, ранее работавший в сфере финансовых услуг, советовал людям избегать принятия решений, основанных на импульсах, особенно в эмоционально заряженной среде. Она добавила:«Как только вы почувствуете себя более обоснованным, вернитесь к более логичным и отстраненным взглядам. Каковы ваши насущные финансовые потребности прямо сейчас? Как лучше всего продвигаться вперед?»

Наконец, мы хотели услышать мнение экспертов о том, что люди могут сделать прямо сейчас, чтобы взять под контроль свое финансовое будущее во времена неопределенности. Вот что они нам сказали.

Каждый из экспертов, с которыми мы беседовали, упомянул долгосрочную доходность фондового рынка (в среднем 10 процентов, начисляемую ежегодно), а также прошлые события, которые потрясли рынок так же, как COVID-19. Хотя прошлые результаты не являются гарантией будущих результатов, исторически рынок восстанавливался после таких обстоятельств.

Моменты, когда экономика, а также наши личные финансы находятся на первом месте, предоставляют возможности для саморефлексии и постановки целей. Мэгги Джондроу , сертифицированный финансовый консультант, говорит, что сейчас самое время «оценить свою финансовую картину».

Ее советы? Начните с составления списка ваших активов и их стоимости — таких вещей, как расчетные и/или сберегательные счета, 401K, инвестиционные счета, недвижимость и тому подобное. Составьте еще один список своих долгов, который может включать кредитные карты, ипотечные кредиты или студенческие ссуды. Затем используйте эти данные для составления бюджета. Поймите, сколько вам стоит жить каждый месяц.

Отсюда вы можете использовать эти данные для определения своих краткосрочных и долгосрочных финансовых целей.

«Ответьте на вопрос:какая часть ваших краткосрочных целей на самом деле связана с фондовым рынком? И нужны ли вам деньги, которые вы вложили в следующие 6 месяцев? Скорее всего, ответ отрицательный. Большинство людей, которые инвестируют в фондовый рынок, делают это на долгосрочную перспективу, особенно на пенсию», — сказал Джондроу.

Ваш аудит может также включать в себя изучение того, можете ли вы автоматизировать повторяющиеся сбережения. Джонсон отметил, что, когда мы должны сознательно думать о сбережениях или инвестициях, возникает дополнительный слой психологического трения, которого просто не существует, когда депозиты происходят пассивно. Вот почему метод усреднения долларовых затрат так популярен среди долгосрочных инвесторов.

«Мы не автоматы, максимизирующие прибыль», — сказал он. «Мы люди с эмоциями. И чем больше решений вы сможете автоматизировать, тем лучше».

Тассинг признает, что индустрия финансовых услуг временами была преднамеренно непрозрачной. Не все являются экспертами во всех аспектах рынка, и это нормально, сказала она. Сосредоточьтесь на основах и не бойтесь задавать вопросы.

Если тревога из-за 401K заставляет вас заглядывать в свое портфолио 24/7, подумайте о том, чтобы превратить этот акт проверки в образовательный момент. Изучите свои ассигнования и оцените, какие компании составляют средства, в которые вы инвестируете. Поймите, что означают эти термины и как они работают.

"Когда наша среда повсюду, один из лучших способов справиться с ситуацией и восстановить чувство контроля – это действовать", – сказал Пок.

Серебряная подкладка для социального дистанцирования? "Каждый, кто в той или иной степени нажимает кнопку паузы в своей социальной и профессиональной жизни, дает людям больше времени, чтобы освободить место для таких тем, которые обычно отодвигаются на второй план", – – сказал Ньюман.

Похожие статьи:

Последнее обновление этой статьи состоялось 23 марта 2020 г.