В понедельник глаза большинства глобальных инвесторов были прикованы к Китаю, так как надвигающийся дефолт по долгу тамошнего гиганта рынка недвижимости может иметь последствия во всем мире - действительно, такие опасения послужили Dow для его худших потерь за одну сессию с июля.

Здесь мы раскроем ситуацию более подробно, но вкратце:китайский девелопер Evergrande (EGRNY, -22,1%) в настоящее время имеет около 15 млрд долларов наличными по сравнению с обязательствами в размере около 300 млрд долларов, и некоторые аналитики полагают, что он может не выплатить задолженность уже на этой неделе. Наихудший сценарий теоретически может спровоцировать кредитный кризис, ударить по крупным компаниям со значительной долей Evergrande и вызвать экономические проблемы во многих других предприятиях, в которые Evergrande инвестирует.

Как Китай планирует решить эту проблему - ключевой вопрос, на который необходимо ответить.

«Наши китайские стратеги считают, что правительство хочет показать пример из Evergrande, чтобы навязать некоторую дисциплину инвесторам и разработчикам», - говорит Дуг Пета, главный инвестиционный стратег США в BCA Research. «Некоторым оншорным инвесторам может быть предоставлена помощь, но партийные чиновники без колебаний оставят офшорных инвесторов в руках».

Также все большее беспокойство вызывает крайний срок 30 сентября для решения вопроса о предельном уровне долга; Министр финансов Джанет Йеллен написала в Wall Street Journal что отказ от повышения лимита «ускорит исторический финансовый кризис».

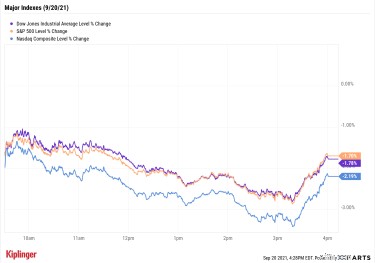

Промышленный индекс Доу-Джонса - во главе с компанией Caterpillar (CAT, -4,5%), Goldman Sachs (GS, -3,4%) и JPMorgan Chase (JPM, -3,0%) - просел на 614 пунктов, или на 1,8%, до 33 970. Все могло быть и хуже:промышленный средний показатель снизился на 971 пункт на своем внутридневном минимуме, но во второй половине дня немного восстановился.

Подпишитесь на БЕСПЛАТНОЕ Еженедельное письмо по инвестициям от Киплингера, чтобы получать рекомендации по акциям, ETF и паевым инвестиционным фондам, а также другие советы по инвестированию.

S&P 500 был немного лучше - 1,7% до 4 357, в то время как Nasdaq Composite упал на 2,2% до 14 713.

Другие новости фондового рынка сегодня:

Инвесторы по понятным причинам насторожены. Сравнение с катастрофой Lehman Brothers 13 лет назад (они были сделаны) не может не тронуть нервы - и даже если ситуация с Evergrande не ухудшится почти так сильно, она все равно может стать спусковым крючком для инвесторов, обеспокоенных другими рыночные показатели.

«Хотя существует озабоченность по поводу ситуации с Evergrande, поражающей мировые рынки, для долгосрочного инвестора эта ситуация может быть просто шумом», - говорит Линдси Белл, главный инвестиционный стратег Ally Invest. «Истории, подобные истории Эвергранда, может быть сложно переварить, и может потребоваться время, чтобы понять истинный риск, связанный с этим типом событий».

Но она также признает аргумент о том, что рынок давно ожидает отката, и видит солнечную сторону этой возможности.

«Если вы - долгосрочный инвестор, жалующийся на дороговизну рынка, это может быть вашей возможностью для охоты за выгодой», - говорит она.

Вы можете начать свою охоту с этих 16 ценных бумаг, однако, если вы предпочитаете небольшие компании, рассмотрите эти 11 сделок с малой капитализацией.

Инвесторы, более озабоченные тем, чтобы справиться с очередным спадом на рынке более спокойным образом на рынке, могут вместо этого тяготеть к фондам с низкой волатильностью, но если это так, вот совет:многие ETF с низкой волатильностью предназначены для снижения волатильности в долгосрочной перспективе, но могут не защитит вас от быстрых рыночных потрясений. Этот список ETF с низкой волатильностью охватывает некоторые из них.

Инвестиционные банки – организаторы сделок на фирму

Как снять ограничения на действия

Планировка поместья для домашних животных:как защитить своих пушистых друзей

После того, как вы создали этот чрезвычайный фонд, самое время подумать о других финансовых целях, которых вы,…

Как найти физический адрес для сельского маршрута