Торговый день выдался неспокойным, поскольку инвесторы ждали выхода протокола июньского заседания ФРС во второй половине дня.

Из протоколов видно, что члены Федерального комитета по открытым рынкам (FOMC) с голосованием в целом согласились с тем, что настало время для возможного смягчения поддерживающей денежно-кредитной политики центрального банка, «в ответ на неожиданные экономические события ... или возникновение рисков, "например, рост инфляции.

«Перекалибровка денежно-кредитной политики теперь стоит на столе, поскольку FOMC действительно становится более зависимым от данных и менее зависимым от календаря», - говорит Боб Миллер, глава отдела фундаментального фиксированного дохода Америки от BlackRock.

«Сегодняшний протокол отражает работу Комитета, который начал смещать акцент с реализованных экономических результатов на функцию реагирования, в большей степени зависящую от перспектив. Сюрпризы положительных / отрицательных сторон соответствующих экономических показателей должны теперь побудить финансовые рынки скорректировать распределение результатов в отношении сокращение покупок активов и, в конечном итоге, отмена нулевых процентных ставок "

Подпишитесь на БЕСПЛАТНОЕ Еженедельное письмо по инвестициям от Киплингера, чтобы получать рекомендации по акциям, ETF и паевым инвестиционным фондам, а также другие советы по инвестированию.

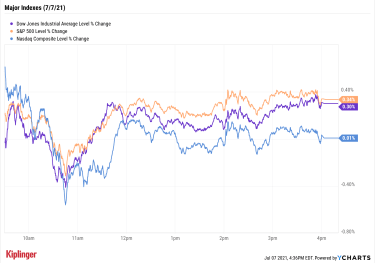

Однако без конкретного графика взлета в сегодняшние минуты все основные рыночные индексы к закрытию продвинулись вверх. Индекс S&P 500 прибавил 0,3% до 4 358, а индекс Nasdaq Composite вырос на 0,01% до 14 665, что стало новым рекордом для обоих показателей, в то время как промышленный индекс Доу-Джонса добавил 0,3% до 34 681.

Другие действия на фондовом рынке сегодня:

Еще одно заметное изменение сегодня произошло в доходности 10-летних казначейских облигаций, которая упала на 5 базисных пунктов (один базисный пункт равен одной сотой процентного пункта) до 1,32%.

«Это самая низкая доходность казначейских облигаций с февраля, и она близка к зоне перепроданности», - говорит Дэн Вантробски, технический стратег Janney Montgomery Scott.

«В этих условиях важно отслеживать текущие тенденции урожайности», - говорит он. Это потому, что, помимо того, что дает подсказки о том, как инвесторы чувствуют себя на макроуровне, "доходность оказала очень большое влияние на внутренние показатели фондового рынка - где мы недавно увидели, что рефляционные темы приводят к росту общих индексов по мере роста ставок (стоимость, малая капитализация, финансовые показатели). , цикличность), а темы с низким темпом роста / низкой процентной ставкой берут на себя лидерство по мере снижения доходности (высокая капитализация; технический; дискреционный). В будущем мы считаем, что тенденции в [доходности 10-летних казначейских облигаций] будут по-прежнему влиять на сектор США. так или иначе лидерство ".

Для тех, кто хочет сыграть в горячую руку снижения процентных ставок, рассмотрите некоторые из этих тем, которые изложил Вантробски:вы можете получить доступ к технологиям с помощью этих горячих акций полупроводников или с высокой капитализацией с помощью этих голубых фишек, которые являются фаворитами среди толпа хедж-фондов.

Но для тех, кто хочет добиться скачка ставок, вот список аналитиков по акциям малой капитализации, которые настроены оптимистично. Или рассмотрите эти семь основных товариществ с ограниченной ответственностью (MLP), которые извлекают выгоду из восстанавливающегося рынка энергии. Эти MLP позволяют увеличить спрос на нефть, газ и энергоносители, но с дополнительным бонусом:в среднем значительно более высокая доходность по сравнению с более традиционными энергетическими запасами.

Да, можно подать заявление о банкротстве по студенческой ссуде

Открытый банкинг в Швейцарии:как поставщики финансовых услуг добиваются успеха

Учебник по основным понятиям Mql-синтаксиса

Что такое рефинансирование с ограниченным кешаутом?

Могу ли я использовать почтовый ящик для подачи заявки на кредитную карту?