Голубые фишки рынка в значительной степени восстановились с удовольствием в четверг, но ряд небольших акций, недавно оказавшихся в центре внимания из-за масштабного сокращения коротких позиций, приняли другой оборот.

Последний поворот в продолжающейся саге GameStop (GME, -44,3%) и другие акции, накаченные сообществом Reddit:Robinhood и другие платформы для торговли акциями решили ограничить торговлю этими акциями, что вынудило их резко распродать. Это вызвало негативную реакцию не только в инвестиционном сообществе, но даже по обеим сторонам прохода в Вашингтоне — член палаты представителей от Демократической партии Александрия Окасио-Кортес и сенатор-республиканец Тед Круз были среди тех, кто требовал исправить и ответить за внезапное отключение розничные торговцы.

GameStop была не единственной из этих акций, которая пострадала. АМС Развлечения (AMC, -56,6%), Nokia (норв. крон, -28,4%), Bed Bath &Beyond (BBBY, -36,4%) и BlackBerry (BB, -41,6%) были среди других недавних импульсных акций, которые рухнули на фоне этих ограничений.

«Подобные мании обычно заканчиваются слезами», — говорит Дэн Керн, директор по инвестициям TFC Financial в Бостоне, фирмы по управлению инвестициями и финансовому планированию с капиталом в 1,2 миллиарда долларов. «Мне вспоминаются некоторые вещи, которые я видел в 1999 году — люди (включая одноклассников бизнес-школы) говорили мне, что они зарабатывают больше денег, торгуя внутри дня, чем на своей работе. К 2001 году очень немногие из них все еще занимались дневной торговлей».

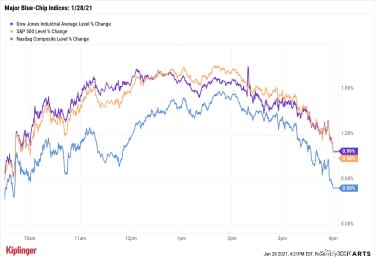

Тем не менее, более широкие индексы вернулись к обычному режиму работы, поднявшись на новостях о снижении еженедельных заявок на пособие по безработице, а также о рекордных доходах от Microsoft. (MSFT, +2,6%) благодаря растущим продажам облачных сервисов и игр.

Не всем голубым фишкам так повезло. Тесла (TSLA, -3,3%) упала из-за отсутствия прибыли, Facebook (FB, -2,6%) превзошли ожидания, но предупредили о неопределенности, отчасти из-за изменений конфиденциальности со стороны Apple. (AAPL, -3,5%), который также снизился, несмотря на рост прибыли.

Подпишитесь на БЕСПЛАТНУЮ еженедельную электронную рассылку Kiplinger Investing, чтобы получать рекомендации по акциям и другие советы по инвестированию.

Тем не менее, промышленный индекс Доу-Джонса прибавил 1,0% до 30 603; S&P 500 вырос примерно до 3787.

Другие действия на фондовом рынке сегодня:

Этот "свист", который вы только что услышали, был, вероятно, коллективным вздохом облегчения инвесторов, опасавшихся лопнувшего рыночного пузыря после вчерашнего падения индекса Доу-Джонса на 634 пункта.

Тем не менее, в то время как многие эксперты ожидают своего рода падения или даже коррекции, поскольку рынок переваривает ралли последних нескольких месяцев, мало кто опасается более сильного скачка.

«Некоторые из моих более склонных к медведям коллег по отрасли видят в том, что происходит с GameStop и AMC, признаки грядущего инвестиционного апокалипсиса и того, что мы приближаемся к очередному краху доткомов», — говорит Керн. "Я не согласен, но понимаю беспокойство."

«Текущие оценки, хотя и высокие, не обязательно являются неустойчивыми и не обусловлены исключительно настроениями инвесторов», — говорит Брэд Макмиллан, главный инвестиционный директор Commonwealth Financial Network. Тем не менее, предупреждает он, «означает ли это, что мы не увидим спада на рынке? Конечно, нет. Даже в отсутствие пузыря рынки могут значительно упасть, как мы видели много раз за последнее десятилетие. Пузырь или нет, мы, безусловно, можем ожидать большей волатильности, потому что, что бы ни случилось с процентными ставками или настроениями, это одна вещь, которая не изменится на рынках».

Существуют различные способы плавно плыть по бурным водам, конечно, не последним из которых является постоянный барабанный бой выплат дивидендов. Акции с надежным доходом, такие как эти 25 имен, или более редкие ежемесячные плательщики дивидендов — это несколько способов удовлетворить эту потребность.

Но вы также можете рассмотреть высокодоходную диверсификацию закрытых фондов. Вы можете узнать больше о CEF здесь, но, короче говоря, их уникальная структура дает им определенные преимущества по сравнению с их более крупными братьями взаимных фондов и ETF. Продолжайте читать, поскольку мы рассматриваем 10 лучших таких CEF на предстоящий год.

Фондовый рынок сегодня:Nasdaq достигает новых максимумов в преддверии ключевой встречи в Вашингтоне

Что такое аккредитованный консультант по страхованию (AAI)?

Города США с самым высоким уровнем инфляции в 2021 году

Вот почему вы зависимы от Facebook

Эта таблетка может сохранить ваше здоровье после заражения COVID-19