Назовите меня консерватором, но акции FAANG (или, лучше сказать, акции MANGA или MAMAA теперь, когда Facebook изменил свое название на Meta) — одни из моих фаворитов. FAANG расшифровывается как Facebook, Apple, Amazon, Netflix и Google. Это крупные корпорации с проверенной репутацией и положительным денежным потоком. Сегодня мы поговорим об одном из них:Google (он же Alphabet).

Учитывая доминирование своей поисковой системы, слово Google теперь является глаголом в английском словаре, чтобы описать действия по поиску информации в Интернете. Сколько компаний с таким доминированием?

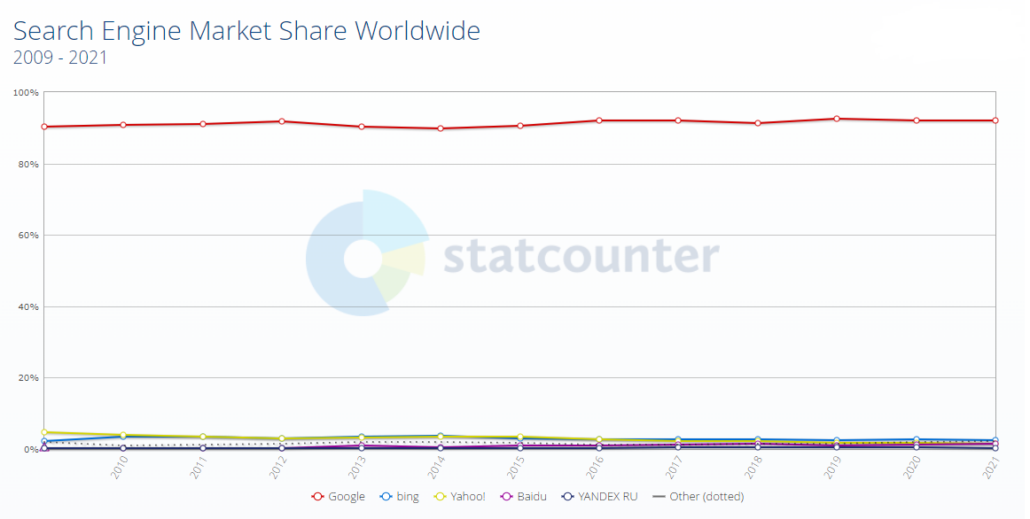

В настоящее время компания занимает 91,4 % мирового рынка поисковых систем. Даже его следующий ближайший конкурент, Bing, которым владеет Microsoft, сильно отстает, занимая всего 3,14 % рынка. На самом деле, за последние десять лет это число практически не изменилось, что свидетельствует о том, насколько сильным является ров Google.

За последние пять лет этот ров, которым владеет Google, отразился на динамике цен на его акции. Alphabet Inc, материнская компания Google, показала лучшие результаты, чем общий индекс S&P500.

На рекламу приходится большая часть доходов Google. Однако компания расширила свои услуги, включив в них почту, инструменты повышения производительности, корпоративные продукты, мобильные устройства и другие предприятия.

Все это можно разделить на три сегмента:Google Services, Google Cloud и другие ставки.

К основным продуктам и платформам Служб Google относятся Android, Chrome, Gmail, Google Диск, Google Карты, Google Фото, Google Play, Поиск и YouTube.

Этот сегмент также включает оборудование, такое как телефон Google Pixel, Chromecast и умный дисплей Google Nest Hub. чтобы интегрировать весь цифровой опыт, предоставляемый программным обеспечением Google.

Такие продукты работают рука об руку, чтобы получать доход от рекламы, продаж приложений, покупок в приложениях, продуктов с цифровым контентом и сборов, полученных за продукты на основе подписки, такие как YouTube Premium и YouTube TV.

Учитывая, что Google был создан в облаке, для него было вполне логично расширить свои предложения, включив в них облачные сервисы. Google Cloud Platform и Google Workspace (ранее известная как G Suite) — это две корпоративные облачные службы компании.

На облачной платформе Google разработчики могут создавать, тестировать и развертывать приложения.

С другой стороны, Google Workspace — это набор инструментов для совместной работы, включающий Gmail, Документы, Диск, Календарь, Meet и другие приложения, помогающие в общении в режиме реального времени.

Затем Google Cloud зарабатывает деньги за счет платы, взимаемой с пользователей за предоставление этих платформ.

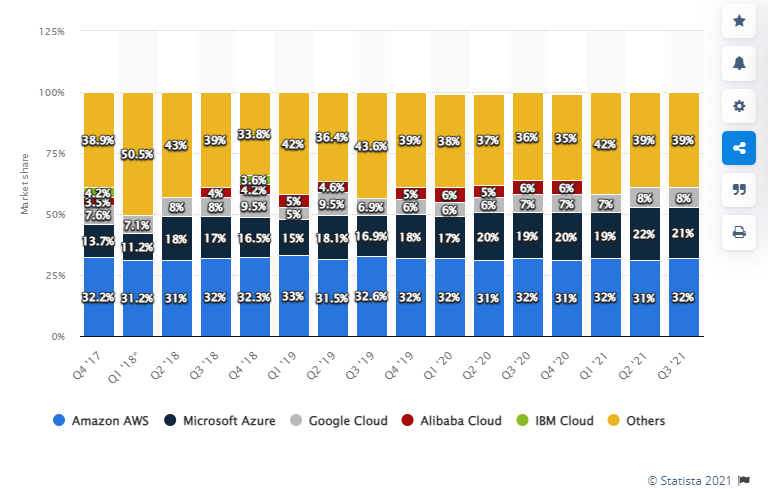

На момент написания Statista сообщает, что доля Google на рынке облачной инфраструктуры составляет 8 % по сравнению с Amazon Web Services (32 %) и Microsoft Azure (21 %).

Одной из проблем такой крупной организации является ее способность расширяться за счет слияний и поглощений. Законодатели почти наверняка внимательно изучат их шаги, что создаст трудности для любой успешной реализации.

Тем не менее, Alphabet продолжает делать смелые ставки на собственные новые технологии. Ставки, которые находятся на разных стадиях разработки, от исследований и разработок до ранних стадий коммерциализации.

Уэймо , которая в прошлом году запустила общедоступную, коммерческую, полностью автономную службу такси в Фениксе, штат Аризона, работает над тем, чтобы сделать транспорт более безопасным и удобным для всех.

Верно , разрабатывает инструменты и платформы для улучшения показателей здоровья. Один из них недавно был использован в борьбе с Covid 19.

Наконец, инвестиции Google в DeepMind , система искусственного интеллекта, которая добилась огромного прорыва с помощью искусственного интеллекта в преодолении 50-летней проблемы сворачивания белков, потенциально ускоряя биологические исследования.

Конечно, это проекты на ранней стадии, поэтому существует большая неопределенность. Тем не менее, если игра окупится, это может помочь продвинуть компанию вперед.

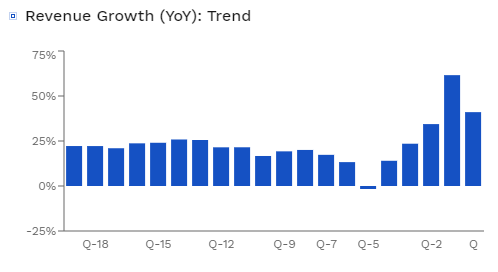

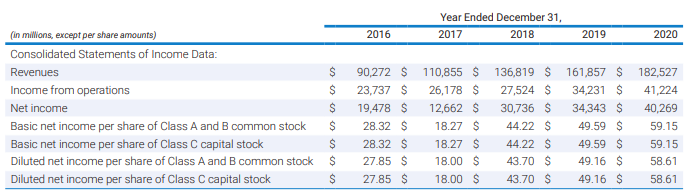

Доходы Alphabet неуклонно росли последние пять лет.

Общий доход за финансовый год, закончившийся в 2020 году, составил 182,5 млрд долларов США, что на 13 % больше по сравнению с аналогичным периодом прошлого года благодаря увеличению:

Доход из США, Европы, Ближнего Востока и Африки, Азиатско-Тихоокеанского региона и других стран Америки составил 85,0 млрд, 55,4 млрд, 32,6 млрд и 9,4 млрд долларов соответственно.

В последнем квартале выручка увеличилась на 41%, а операционная маржа увеличилась с 23% в 2020 финансовом году до 32% в настоящее время.

Этот показатель ставит Alphabet на первое место среди конкурентов в сфере высоких технологий.

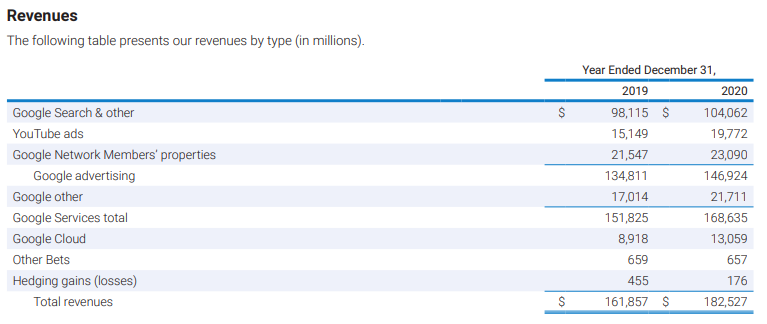

Давайте посмотрим на разбивку доходов, а именно на сервисы Google, Google Cloud и другие ставки.

Большая часть доходов компании поступает от служб Google, которые включают поиск Google и другие ресурсы, рекламу на Youtube, ресурсы участников сети Google и другие ресурсы Google.

С 2019 по 2020 год доход от Google Search и других доходов вырос на 5 947 миллионов долларов. В основном это произошло из-за увеличения поисковых запросов из-за продолжающегося роста числа пользователей и использования, особенно на мобильных устройствах. Были увеличены расходы рекламодателей и улучшены форматы рекламы и ее показ.

Доход YouTube от рекламы за тот же период также вырос на 4 623 миллиона долларов.

Наконец, прочие доходы Google увеличились на 4 697 млн долларов с 2019 по 2020 год, включая доход от Google Play; Продукты Google Nest для дома, ноутбуки Pixelbook, телефоны Pixel и YouTube без рекламы, включая подписки YouTube Premium и YouTube TV, а также другие услуги.

Это отличные разработки, которые были усилены в последние кварталы. По мере того, как компании выходят из пандемии, все больше тратят на рекламу.

Доход от поисковой рекламы увеличился более чем на 40% в последнем квартале, что является фантастическим результатом. Доходы от рекламы Youtube также выросли на 57 % в этом году, поскольку компания продолжает получать выгоду от смещения клиентов с кабельного телевидения на такие платформы, как Youtube.

Перспективным сегментом Alphabet станет Google Cloud. С 2019 по 2020 год доходы Google Cloud выросли на 4 141 млн долларов США и в 2020 году составили 13 059 млн долларов США.

Этот раздел состоит из ряда операционных сегментов, которые на данный момент не так уж важны, включая лунные выстрелы Alphabet. Доход от этого сегмента невелик, но это не значит, что он не будет расти, если Alphabet сможет успешно его коммерциализировать.

Большие цифры впечатляют, но что более важно…

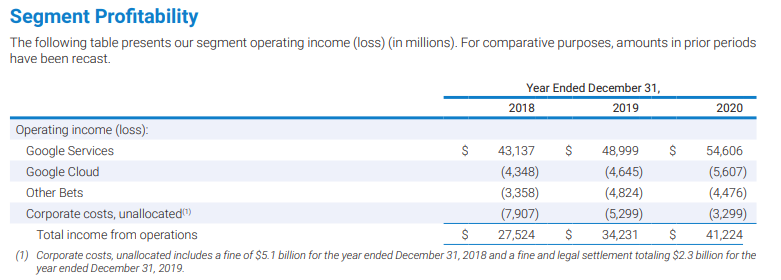

На данный момент прибыльным является только сегмент Google Service.

Хотя выручка Google Cloud быстро растет и составляет 7% от общей выручки в 2020 году, этот сегмент по-прежнему теряет деньги. Тем не менее, учитывая огромный адресный рынок облачных услуг, он почти наверняка станет еще одним чрезвычайно прибыльным предприятием для Alphabet, если он продолжит расти.

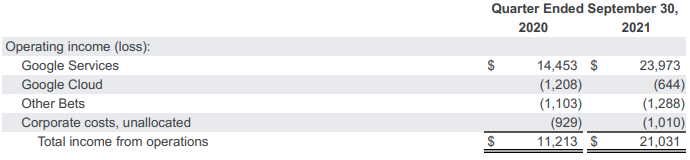

Фактически, приведенные ниже результаты за последний квартал показывают, что убытки компании сокращаются, что является хорошим признаком.

В последнем квартале также значительно увеличился операционный доход.

Впереди у Alphabet будет несколько препятствий.

Способность Alphabet продолжать привлекать внимание своих пользователей, на мой взгляд, является самой большой угрозой в ближайшей перспективе. Потеря этих пользователей приведет к тому, что Alphabet потеряет значительную часть своего дохода от рекламы.

В долгосрочной перспективе разработка Метавселенной может стать проблемой для Alphabet. Метавселенная может стать следующим шагом в эволюции рекламы. В будущем больше корпораций могут размещать рекламу в Метавселенной, что может представлять значительный риск для Alphabet, если они не присоединятся к этой арене.

Однако в ближайшее время этого не произойдет, и Alphabet по-прежнему находится в удобном положении. Однако они не могут ослабить бдительность. Если они не изобретают, им лучше быть готовыми к сбоям.

Алфавит не единственный в рекламном бизнесе. У нас есть такие гиганты, как Meta (Facebook), которые постоянно борются за внимание потребителей.

Руководство понимает эти проблемы и перечислило их конкурентов ниже.

Помимо рекламного бизнеса, Alphabet также сталкивается с конкуренцией со стороны:

Коэффициент PE Alphabet составляет 28,09, что близко к его среднему пятилетнему показателю.

По сравнению с такими крупными технологическими конкурентами, как Microsoft и Amazon, у которых коэффициент PE составляет 36,13 и 66,31 соответственно, текущая оценка Alphabet кажется справедливой или даже заниженной.

Коэффициент PEG позволяет нам оценить рост компании, а фирмы с коэффициентом PEG, равным 1 или меньше, часто считаются недорогими.

Alphabet в настоящее время имеет коэффициент PEG 1,07, что ниже среднего показателя по отрасли 3,51. При этом Alphabet выглядит выгодной сделкой для инвесторов по этой цене.

Если вы убеждены, что Alphabet — это хорошая инвестиция, вам нужно решить, акции какого класса покупать. Акции Alphabet делятся на три категории:класс A, B и C.

Такое разделение было сделано для того, чтобы сохранить контроль над принятием решений за учредителями. Вот краткий обзор структур классов:

На рынке торгуются только классы A и C, и цены обычно движутся синхронно. Однако класс A обычно продается с премией, поскольку он имеет право голоса.

Alphabet будет продолжать приносить пользу по мере того, как все больше пользователей переходят из офлайна в онлайн, и я не сомневаюсь, что эта компания продолжит процветать.

В 2021 году акции Alphabet резко выросли благодаря хорошей прибыли и растущей марже. Учитывая его сильные фундаментальные показатели, его текущая цена может показаться отличным моментом для покупки. Тем не менее, инвесторы должны быть осторожны, если Alphabet не сможет идти в ногу со своей траекторией роста или поддерживать свою маржу.

P.S. Если вы ищете быстрорастущие акции технологических компаний, чтобы увеличить свой портфель более быстрыми темпами, Google может быть слишком медленным для вас. Ченг, наш тренер по гиперросту SaaS, рассказывает, как он выбирает акции быстрорастущих технологических компаний, чтобы увеличить свой портфель со среднегодовым темпом роста более 20%. Следите за его вебинарами в прямом эфире.

Раскрытие информации:автор не владеет акциями вышеупомянутых акций.