Я был в курсе сингапурского сектора REIT, чтобы подготовиться к участию в дискуссии на симпозиуме REIT 2020. Я подумал, что смогу обобщить некоторые события в статье, которая будет полезна большему количеству людей.

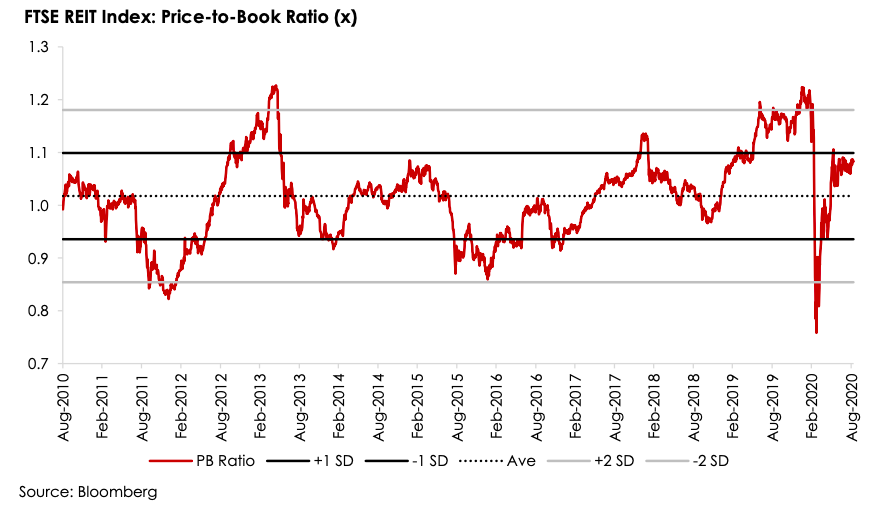

Вот диапазон отношения цены к балансовой стоимости для индекса FTSE REIT:

График ближе к верхней половине диапазона, что позволяет предположить, что REIT не так уж и дешевы. .

Резкое падение в начале этого года стало прекрасной возможностью, поскольку REIT были самыми дешевыми за последнее десятилетие. Отскок также был быстрым, и теперь REIT сами по себе недешевы.

Тем не менее, использование среднего значения может ввести в заблуждение, так как обязательно будут дешевые REIT, в то время как другие могут быть переоценены.

Вот краткая информация о дивидендной доходности различных секторов REIT, леверидже и коэффициентах P/B.

| Текущий доход | Доход вперед | Доход с начала года (14 сентября 2020 г.) | Передача | Соотношение P/B | |

| Офис | 7,1% | 7,4% | -13,8% | 37% | 0.9 |

| Розничная торговля | 6,5% | 8,5% | -20,7% | 35% | 0,8 |

| Промышленный | 6,3 % | 6,7% | +0,7% | 38% | 1.2 |

| Гостеприимство | 4,2% | 6,4 % | -36% | 38% | 0.6 |

| Здравоохранение | 7,4% | 11,3% | -16% | 37% | 1.2 |

У гостиничного бизнеса худшая динамика акций (-36%), и это неудивительно, учитывая, что туризм мертв. Дивидендная доходность также является самой низкой для этого сектора, поскольку доход от пустующих отелей невелик.

Коэффициент PB, равный 0,6, также свидетельствует о том, что REIT гостиничного бизнеса являются самыми дешевыми из всех, и инвесторы, обладающие сильной держащей силой и терпением, могут счесть их хорошими кандидатами на восстановление.

Они самые живучие. Промышленные REIT в настоящее время торгуются с коэффициентом PB 1,2 и являются единственным сектором, обеспечивающим положительную доходность акций в размере 0,7%.

Логистика и цепочки поставок по-прежнему имеют решающее значение во время блокировки, особенно для продуктов питания и предметов первой необходимости.

Розничные REIT относительно дешевле, чем офисные REIT, если сравнить их коэффициенты PB (0,8 против 0,9).

Обе компании не восстановились с точки зрения цен на акции и по-прежнему снижаются за год в двузначных процентах.

Здравоохранение является самым неожиданным отставанием, учитывая, что Covid-19 является кризисом в области здравоохранения, и мы ожидаем, что больницы преуспеют.

Реальность такова, что неэкстренные консультации и операции были отложены. Медицинский туризм также пострадал, поскольку пациенты не могут путешествовать. Это нанесло ущерб многим частным клиникам Сингапура.

Аналитики были уверены, что лучшие дни впереди, поскольку они прогнозировали более высокую форвардную доходность для REIT. Наиболее положительно они отзываются о розничной торговле, гостиничном бизнесе и здравоохранении.

Коэффициенты заемных средств были ниже 40%, а Валютное управление Сингапура увеличило лимит долга с 45% до 50%. Это даст REIT больше возможностей для получения долга, а низкая процентная ставка благоприятна для заимствования.

Некоторые REIT недавно объявили о приобретениях. Я всегда считаю, что расширение в трудные времена часто является хорошей стратегией, потому что все дешевле.

Mapletree Industrial Trust (SGX:ME8U) приобретает центр обработки данных и офис, расположенный в Вирджинии, США, за 266,9 млн долларов США. Ранее я писал, что Mapletree Industrial REIT — это REIT центра обработки данных, который находится в процессе создания. Руководство быстро добавило больше центров обработки данных, и теперь на долю AUM приходится 34,7% всего портфеля. Я полагаю, что в будущем будет реализовано больше приобретений центров обработки данных.

Frasers Centrepoint Trust (SGX:J69U) приобретает оставшиеся 63,1% в PGIM Asia Retail Fund (ARF). Он добавит в свой портфель Tiong Bahru Plaza, White Sands, Hougang Mall, Century Square, Tampines 1 и Central Plaza и продаст Bedok Mall. Траст привлекает 1,3 миллиарда долларов за счет размещения и привилегированного сбора средств в акционерный капитал для оплаты приобретения. Я настроен оптимистично в отношении Frasers Centrepoint Trust и поделился здесь своим мнением. Раскрытие информации:я вложил деньги.

Lippo Malls Indonesia Retail Trust (SGX:D5IU) приобретает Puri Mall за 330,2 млн долларов. Это огромное приобретение, учитывая, что рыночная капитализация LMIRT составляет всего около 330,73 млн долларов! Только время покажет, правилен ли этот смелый шаг.

Существует также тенденция к объединению REIT в более крупные REIT. Преимущества включают в себя более широкое признание и включение в индексы, что может привлечь еще больше институциональных инвесторов. Они также могут получить более высокие кредитные рейтинги и снизить стоимость долга.

Вот текущие слияния:

Capitaland Malls Trust (SGX:C38U) получил принципиальное одобрение SGX на листинг до 2,78 млрд новых единиц для финансирования части своего слияния с Capitaland Commercial Trust (SGX:C61U). Внеочередное общее собрание акционеров состоится 29 сентября 2020 г., а срок заключения сделки продлен до 30 ноября 2020 г.

Sabana REIT (SGX:M1GU) произвел достаточно драмы, чтобы ее можно было превратить в телесериал. После того, как предыдущий генеральный директор ушел в отставку под давлением пайщиков, предстоящее слияние с ESR-REIT (SGX:J91U) нанесло еще один удар по инвесторам. Я объяснил, что сделка невыгодна для пайщиков Sabana REIT, потому что предложение заключалось в 26%-ной скидке к стоимости чистых активов. Quarz и Black Crane открыто выразили свое недовольство сделкой и пообещали проголосовать против слияния. Руководство обоих REIT, конечно же, не желает сдвинуться с места и пересмотреть предложение. Драма продолжается.

Оглядываясь назад, можно сказать, что лучшее время для покупки REIT было в марте-апреле 2020 года, когда страх и неуверенность были наибольшими. Но мы не можем повернуть время вспять, и нам всегда приходится принимать решение, не зная, что произойдет завтра.

Если вы покупаете REIT периодически , подобно плану усреднения долларовой стоимости, вы должны просто продолжать покупать, независимо от того, растет рынок или падает. Выбор времени на рынке может усугубить ситуацию. В любом случае, вы, вероятно, не собираетесь продавать в ближайшее время, и REIT имеют больше шансов на рост своей стоимости и цен на акции в долгосрочной перспективе, чем в краткосрочной. Так что просто накапливайте свои активы сверхурочно, и они превратятся в существенное богатство.

Если вы покупаете большими единовременными суммами , лучше покупать, когда рынок скорректируется. Это особенно верно для тех, кто выбирает REIT более высокого качества, или для тех, у кого есть история роста, такая как Keppel DC REIT. Они, как правило, торгуются с премией по сравнению с остальными REIT большую часть времени, и ожидание более высоких цен было бы более разумным подходом.

Однако даже на данный момент существуют более дешевые сектора, такие как гостиничный бизнес. Конечно, инвестиции туда сопряжены с большими рисками, и мы не уверены, когда туризм вернется. Офисы и торговые центры тоже не выглядят дорого.

Если вы инвестируете для получения дохода, вам следует ожидать более низкой доходности в краткосрочной перспективе. так как многие REIT получают меньший доход. Я считаю, что это временное влияние и что в будущем все должно улучшиться. Вы должны пережить период более низких выплат, чтобы в будущем получать более высокие доходы.

Следовательно, ответ на вопрос, покупать ли сейчас REIT, действительно зависит от ваших личных целей, стилей инвестирования, временного горизонта и терпимости к риску.

Хочу больше? Чжи Жун поделился своим взглядом на рынки sREIT в 2021 году здесь

Инструкции для проводов Wells Fargo

Обзор аккаунта Upstox Demat за 2021 - Честный обзор Upstox и подробности!

Что такое одноранговое кредитование? Все, что Вам нужно знать

Важные правила и стратегии управления торговыми рисками

Как добывать Raptoreum (RTM) с низкой сложностью и высокой производительностью