Среди розничных инвесторов распространено мнение, что инвестирование в Сингапур - это покупка банков и REIT. Есть некоторая народная мудрость в том, чтобы иметь такое мнение, поскольку во время кризиса COVID обе категории инвестиций превосходили остальные по индексу STI. Другая причина - это общее представление о том, что рост процентных ставок хорош для банков, но плох для REIT, поскольку падение процентных ставок имеет противоположный эффект.

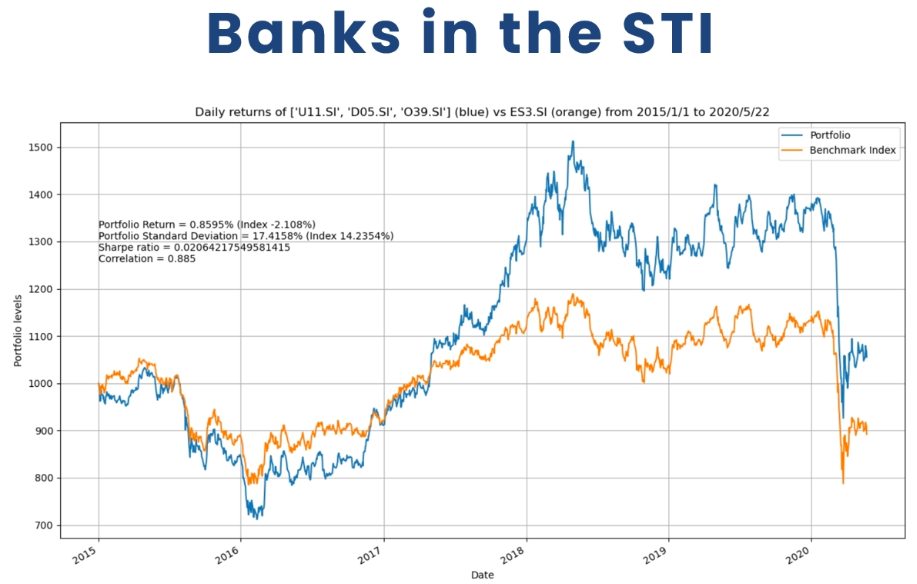

За 5 лет с 1 января 2015 года по 22 мая 2020 года банки имеют положительную годовую доходность 0,85% против -2,1% убытков, нанесенных STI ETF. Еще одна причина привлекательности банков заключается в том, что банки теперь более склонны рассматривать себя в качестве инструментов доходности, поскольку холдинги DBS Group теперь имеют текущую доходность более 6% по цене 20,82 доллара. Наконец, казалось, что банки больше пострадали во время рыночного обвала в марте 2020 года, но сейчас их восстановление идет быстрее.

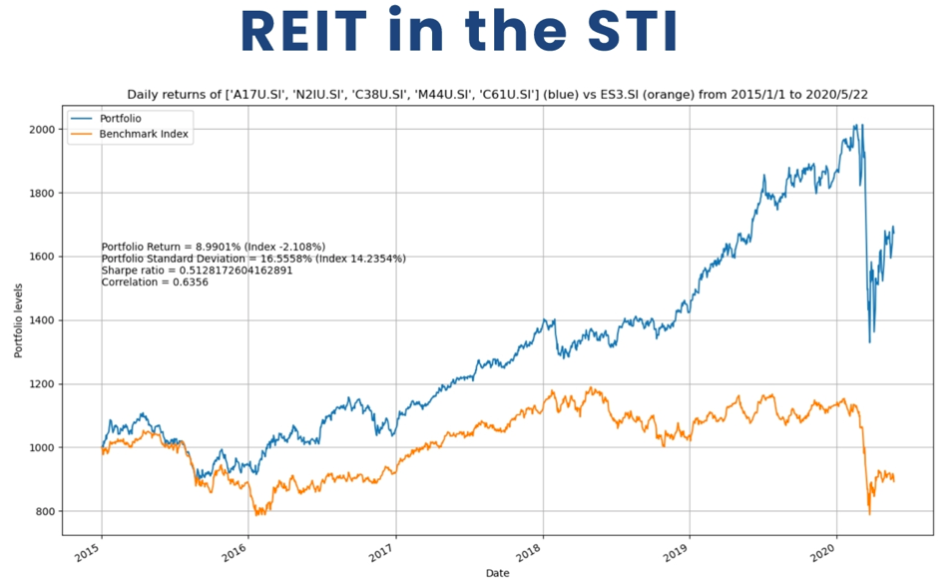

За аналогичный период времени мы увидели более выраженное превосходство REIT, обнаруженное в STI, с компонентом REIT, возвращающим 8,99% по сравнению с 2,1% от STI. Инвестиции в REIT в STI были настолько успешными в последнее время, что их дивиденды теперь меньше или сопоставимы с акциями банков.

Но помимо REIT и банков существуют и другие категории голубых фишек. Есть триада девелоперов Capitaland, UOL и City Developments; есть также связанные с Jardine прилавки, состоящие из Diary Farm, Hong Kong Land, Jardine C&C, Jardine Matheson Holdings и Jardine Strategic holdings. Мы обнаружили, что обе эти категории в последние дни показали низкую производительность по сравнению с STI.

Если вы ограничите рассмотрение только четырьмя категориями счетчиков REIT, банков, разработчиков и связанных с Jardine счетчиков, вы все равно будете составлять только половину счетчиков STI. Возникает вопрос, существуют ли скрытые скопления голубых фишек, кроме оставшейся половины?

Наука о данных может дать больше ответов на такие вопросы.

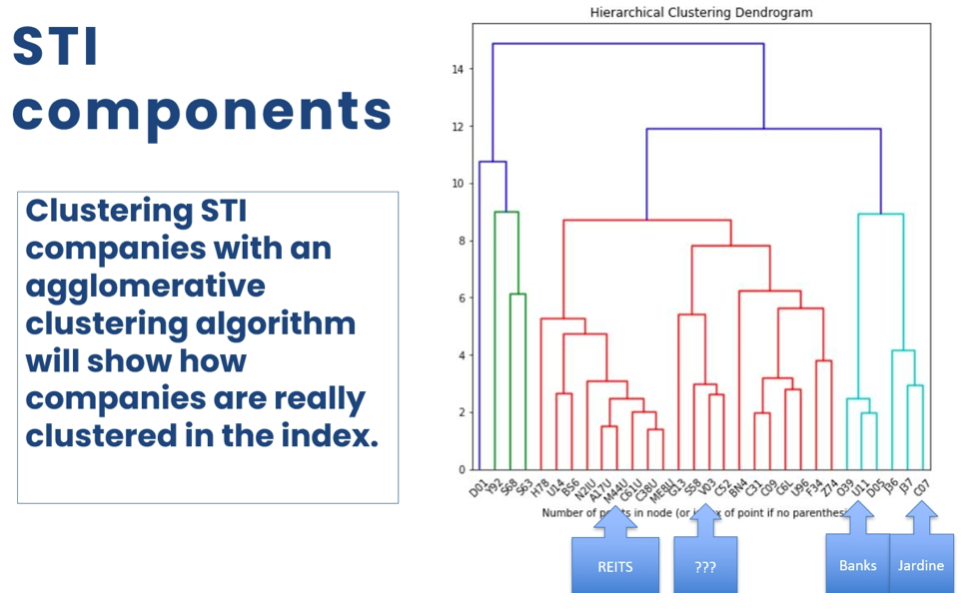

Агломеративная кластеризация - это компьютерный алгоритм, который может помочь нам сгруппировать и распределить объекты по категориям в зависимости от того, насколько схожи их финансовые характеристики. После того, как этот алгоритм работал с некоторыми финансовыми данными местных акций, я смог создать компьютерную программу для автоматического объединения похожих компаний и их визуализации, тем самым выявив тесные связи между счетчиками голубых фишек, о которых могут не знать даже самые опытные инвесторы. после целой жизни инвестирования на финансовых рынках.

На приведенной выше диаграмме показаны основные голубые фишки, сгруппированные с «партнером с наиболее схожими характеристиками». Мы уверены, что программа работает, потому что она смогла автоматически сгруппировать банки, REIT и три компании Jardine без человеческого надзора.

Помимо определения правильных категорий акций, мы обнаружили возможный новый кластер, содержащий следующие акции:

Мы можем представить эти "голубые фишки" как группу компаний, выполняющих определенные инженерные работы.

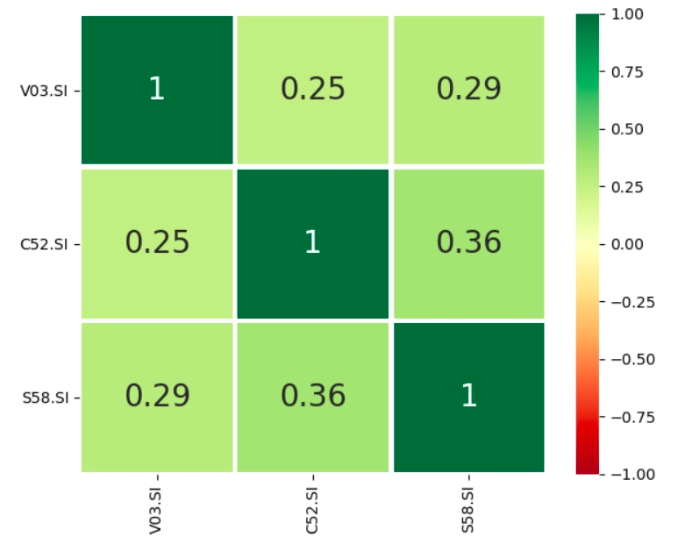

Следующим шагом после обнаружения нового кластера будет наблюдение корреляции между каждым счетчиком. Корреляция - это математическое свойство между двумя акциями, представленное числом от -1 до 1. Корреляция, близкая к единице, означает, что акции движутся в тандеме друг с другом. В таком случае владение одной акцией может быть почти аналогично владению другой. Корреляция между местными банками обычно составляет 0,7–0,8, поэтому я говорю своим студентам, что если у них недостаточно капитала для владения всеми тремя банками в своем портфеле, владение одним из них вполне нормально. Корреляция между этими тремя счетчиками в нашем новом кластере следующая:

Наблюдается довольно низкая корреляция между тремя счетчиками по сравнению с банками. Эта взаимосвязь подразумевает, что эти три акции имеют собственное мнение и не слепо следуют друг за другом на рынках. Таким образом, владение тремя счетчиками одновременно было бы значительно менее рискованным, чем владение только одним.

Взгляд на их прошлые результаты дает более удивительные результаты.

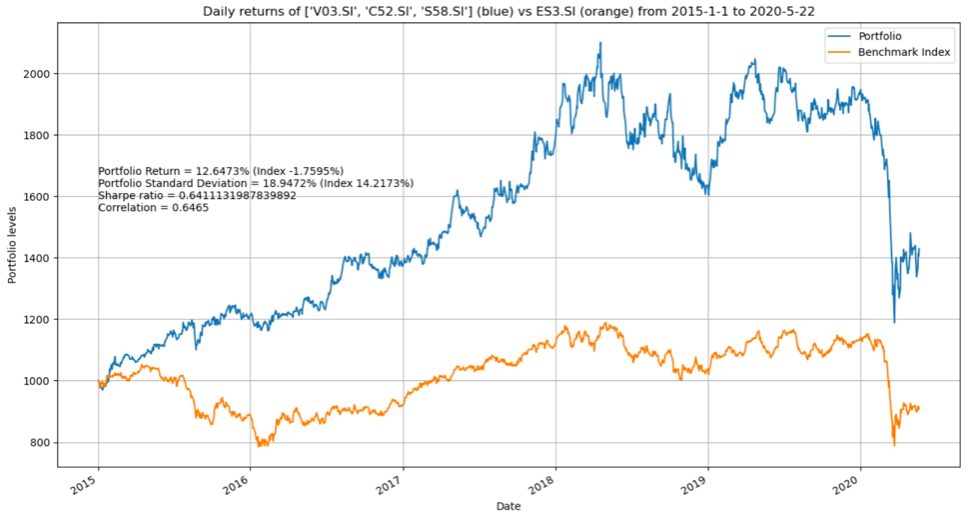

Сбалансированный портфель Venture, Comfort Delgro и SATS значительно превзошел бы STI за последние пять лет, хотя и с более высокой волатильностью. Однако во время кризиса COVID-19 акции трех компаний пострадали намного больше, чем остальной рынок. Также есть признаки того, что акции также восстанавливались быстрее, чем индекс STI.

Таким образом, розничные инвесторы должны непредвзято вкладывать средства в фондовые рынки. Когда вы сталкиваетесь с народной мудростью на фондовых рынках, полезно эмпирически выяснить, в какой мере народная мудрость верна. Методы, используемые специалистами по обработке данных в отношении местных финансовых данных, могут быть перепрофилированы для получения новых идей, зачастую чуждых даже опытному инвестору. В данном случае мы исследуем новую тройку акций с похожими фундаментальными характеристиками друг для друга, но хорошо диверсифицированными друг от друга и, если бы их держали в тандеме, они бы превзошли остальные рынки.