Оглядываясь назад, инвестирование в 2020 году кажется легким — почти все идет вверх и бьет рекорды.

Золото достигло самой высокой цены в истории, преодолев барьер в 2000 долларов США за унцию.

Многие полагали, что это произошло из-за того, что ФРС закачал на рынки огромную ликвидность, что привело к обесцениванию доллара США. Инвесторы хеджируют ослабление доллара США, покупая золото, и цены выросли.

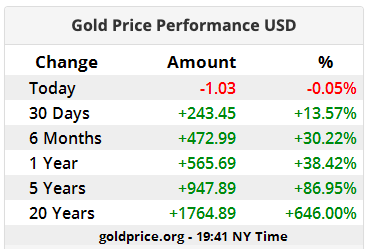

Заманчиво хотеть кусок золота, когда вы смотрите на доходность в таблице ниже.

Вы бы заработали 14%, если бы купили золото просто месяц назад. 6-кратный доход, если вы купили и удерживали его в течение 20 лет.

Я думаю, что единственный худший момент, когда вы могли купить золото, был в 2011 году, когда цена на золото была чуть ниже 1900 долларов США. Несмотря на это, вы все еще на 5%.

Будет ли золото расти дальше? Стоит ли покупать золото?

Я понял, что людям интересно инвестировать только потому, что что-то подорожало. Теперь это относится к золоту. Люди запрыгивают на подножку золота исключительно в надежде, что цены поднимутся еще выше. Только когда их подталкивают по какой-то причине, они придумывают идею, в которую верят — ФРС и т. д.

Я могу посоветовать вам не спекулировать на движении цен. Но я знаю, что это не сработает. Так что я собираюсь сказать взять немного ваших денег и лодку. Повеселитесь, но убедитесь, что потери не убьют вас. Конечно, мои наилучшие пожелания с вами, я надеюсь, что вы победите.

Серебро называют золотом бедняков. В 2020 году он показал очень хорошие результаты, достигнув 5-летнего максимума в 27 долларов США.

За 4 месяца после удара Covid-19 он вырос на 100%.

Но серебро не преодолело исторический максимум в 49,45 долларов США. Возможно, еще нет.

Тем не менее, результаты были блестящими, даже лучше, чем у золота в краткосрочной перспективе:за последний месяц оно выросло на 48 % по сравнению с 14 % для золота за тот же период.

После падения с максимума в 20 000 долларов США в 2017 году интерес к биткойнам вернулся. Он восстановил более половины своих потерь, а цена превышает 11 000 долларов.

Биткойн — это защита от ослабления доллара США, очень похожая на золото. На самом деле Биткойн является новое золото. JPMorgan обнаружил, что старые инвесторы предпочитают золото, а молодые — биткойн.

Технологические акции были неумолимы. Кажется, теперь ничто не может их остановить. Индекс NASDAQ Composite снова пробил новый максимум.

Как видно из графика ниже, прирост цены становится параболическим. У него должны быть основания для дальнейшего роста, но такие ценовые движения очень неустойчивы и подвержены внезапным огромным обвалам цен .

Акции самых популярных технологических компаний продолжают меняться.

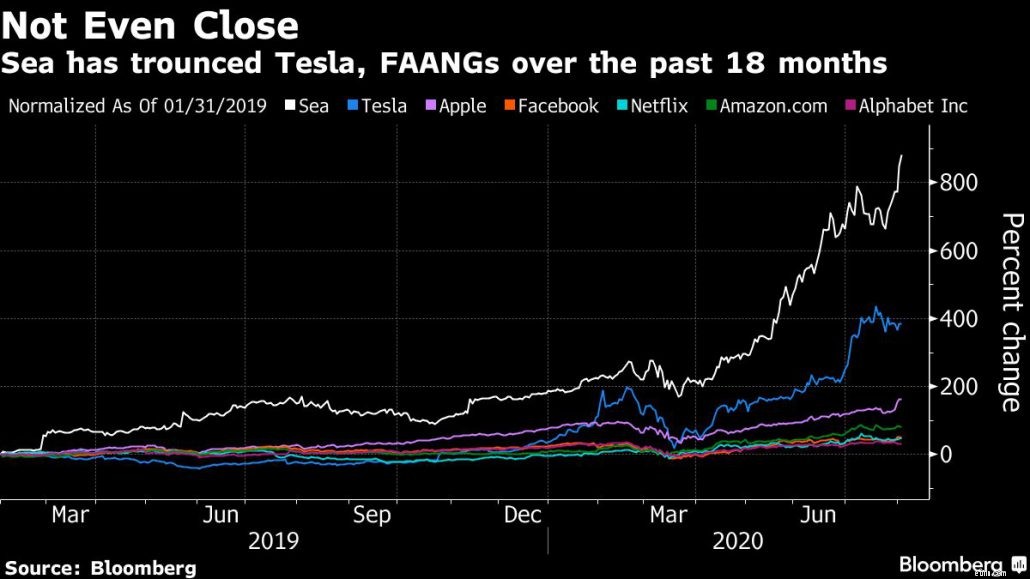

В настоящее время фаворитом является Sea (NYSE:SE). Bloomberg упомянул, что акции Sea выросли на 880% за последние 18 месяцев, опередив американские акции Tesla и FAANG на милю. Sea — сингапурская компания, и это отличный подарок на день рождения к нашему Национальному дню!

Я уже упоминал о производителях перчаток ранее; один из них набрал более 1000%. Спешка за этими акциями никогда не утихала после того, как я написал о них. Цены на акции, кажется, совсем не останавливаются.

Очень мало людей интересуются облигациями, которые часто рассматриваются как скучные и безопасные инструменты. Они желательны только тогда, когда рынок в суматохе.

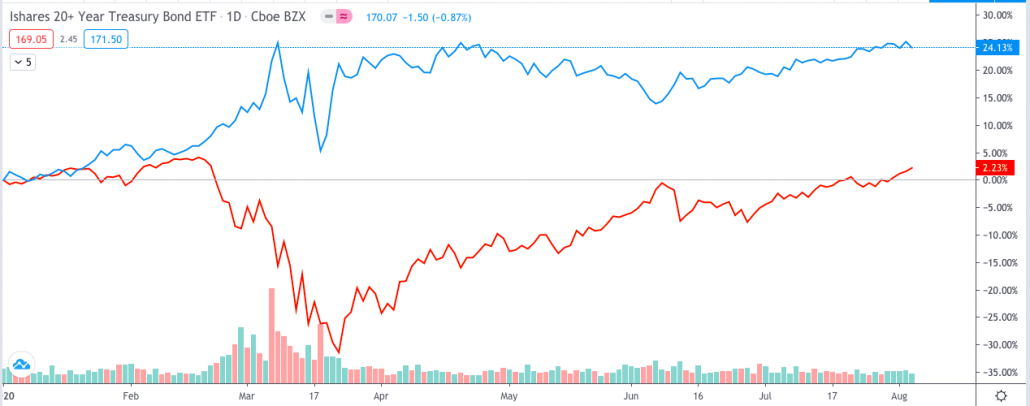

Но вы можете быть удивлены, увидев, что облигации тоже набрали обороты:долгосрочные облигации США выросли на 24% с начала года по сравнению с S&P 500, прибавившим всего 2% в этом году.

Фактически, New York Times провела проверку и обнаружила, что долгосрочные облигации превышали доходность фондового рынка за последние 20 лет (с 2000 года по 29 апреля 2020 года). ).

И снова мы можем порицать (или хвалить) мягкую денежно-кредитную политику, принятую ФРС. Облигации имеют обратную зависимость от процентных ставок. А поскольку ФРС снизила процентные ставки, цены на облигации тоже выиграли.

Я написал книгу о простом портфеле на все случаи жизни — «Постоянный портфель». Люди критиковали его за скудную отдачу, но большинство упустили суть. Истинная цель постоянного портфеля — минимизировать волатильность. В этом аспекте он преуспел, но в этом году даже он начал приносить доход выше обычного, потому что все пошло вверх — акции, облигации и золото.

Мы должны понимать, что невозможно постоянно держать все в постоянном портфеле. Принцип возврата к среднему говорит мне, что единственный оставшийся актив в постоянном портфеле, наличные деньги, обеспечит безопасность, когда все остальное развалится.

Я знаю, что мы все время говорим:на этот раз все по-другому «Потому что действия ФРС беспрецедентны, и все в порядке, пока они продолжают печатать деньги.

Никто не узнает о последствиях именно потому, что это беспрецедентно.