Инвесторы были застигнуты врасплох в понедельник, 9 марта 2020 года, когда индекс STI упал на 6%. Обвал рынка был шоком даже для тренера, пережившего Великую рецессию 2008 года. Рынки уже пошатнулись от ситуации с COVID-19, поэтому никто не мог ожидать распада ОПЕК +, который привел к обвалу цен на нефть. Это был идеальный шторм, в котором одновременно происходило несколько событий с черным лебедем.

Реакция основных СМИ и финансовой блогосферы была быстрой. Тем не менее, это свидетельствовало об отсутствии способности придумать последовательный ответ - эксперты либо переосмысливают вневременные инвестиционные идеи, такие как сосредоточение внимания на стоимости и денежном потоке, не признавая, что ситуация изменилась, либо напоминая всем, что рынки однажды восстановятся. Поддерживать настроение - это не так уж плохо, но более последовательный ответ, который необходимо решить, по-прежнему работает в такие тяжелые экономические времена.

В такой ситуации, как изменение фундаментальных экономических показателей, количественные модели имеют тенденцию к сбою, и портфель ERM предсказуемо теряет деньги. Каким бы тяжелым мы ни были, защитный характер наших инвестиций позволил нам увернуться, потеряв 6,65%, когда STI ETF потерял 11,76% в 2020 году.

| Год | Дивидендный портфель | STI ETF |

| 2018 | -5,75% | -4,15% |

| 2019 | + 24,28% | + 8,78% |

| 2020 | -6,65% | -11,76% |

| Всего | + 9,35% | -7,99% |

Сейчас, более чем когда-либо, нам нужно будет пойти дальше обычных количественных моделей, чтобы определить шаг вперед. Чтобы отличаться от других статей, написанных для понимания мировой экономики, я намерен следовать этим правилам, чтобы попытаться понять, что мы можем делать дальше. Принцип заключается в том, чтобы избегать разговоров об отдельных акциях, переживших спад. Вместо этого мы хотим принимать решения о рынках, которые, возможно, отражают вечные принципы, а не использовать особенности конкретной акции.

Итак, я найду портфолио, которое относительно хорошо зарекомендовало себя в 2020 году, и объясню его создание. Обнаружение одной яркой искры в этом хаосе, по крайней мере, предоставит одну точку данных о том, как двигаться вперед, для инвесторов, пытающихся понять, что делать дальше.

К счастью, у меня есть одно портфолио, которое в 2020 году показало неплохие результаты.

2 декабря 2019 года я открыл счет Дополнительной пенсионной схемы (SRS), чтобы оптимизировать свои налоги в 2020 году, что привело к портфелю в 15 300 долларов, который слишком мал, чтобы отражать мои более значительные запасы акций ERM. Поэтому вместо того, чтобы следовать обычным количественным финансовым моделям, я просто использовал свою интуицию, чтобы построить портфель из семи акций. Поскольку налоговая экономия уже была значительной, мне просто нужно было сосредоточиться на общем качестве защиты наряду с простотой администрирования.

Как оказалось, это была яркая искра, которую я искал:

| Год | Портфолио 7 Ronin | STI ETF |

| 2019 | + 1,41% | + 1,14% |

| 2020 | + 1,11% | -11,76% |

| Всего | + 2,53% | -10,75% |

Самая большая трагедия этого портфеля в том, что при его создании я полностью полагался на свои инстинкты инвестора. Стоимость слишком мала по сравнению с деньгами, которыми я управляю, а экономия на налогах сделала ненужным дальнейшую оптимизацию. Акции похожи на Семь Ронинов, самураев без хозяина, на которых никто особо не наплевать, но которые сплотились, чтобы спасти деревню. На моей стороне было то, что я провожу много времени за терминалами Bloomberg и читаю так много аналитических отчетов, что мне не нужно тратить слишком много времени на создание семи счетчиков.

Обратной стороной является то, что нам, возможно, придется перепроектировать мои инстинкты инвестора, чтобы угадать, какой портфель имеет тенденцию работать нормально в случае события «Черный лебедь».

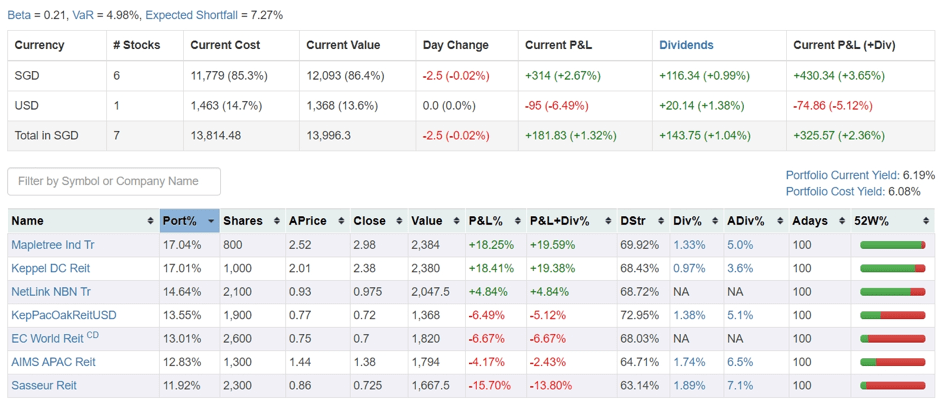

Давайте посмотрим на Семь Ронинов в моем аккаунте SRS:

Если вы относитесь к тому типу инвестора, который предпочитает изучать отдельные акции, то не ищите ничего, кроме REIT центров обработки данных, а также Netlink Trust в качестве защитных счетчиков для удержания или поддержки вашего маржинального счета в эти трудные времена. Эти счетчики удерживали прибыль на протяжении всего этого периода.

На более широком уровне мы, возможно, сможем вывести эти принципы о том, как создавать устойчивые портфели, которые потенциально могут пережить серьезное событие «черной убыли».

Когда я попытался провести вскрытие, меня осенило, насколько стабильна эта коллекция. Типичный портфель ERM устойчив с бета-версией 0,5. Хотя я не создавал этот портфель с явным намерением сохранить низкие бета-версии, каким-то образом мои инстинкты инвестора, должно быть, сработали, чтобы сделать это.

В период спада дивидендные портфели, как правило, работают лучше, чем портфели роста, но это не слишком комфортно. Эмпирически вы должны ожидать потерять 80% того, что теряют другие инвесторы, когда вы склоняетесь к более высокой доходности.

Текущая дивидендная доходность этого выбора по-прежнему составляет 6%, что является относительно высоким показателем и согласуется со всеми портфелями ERM, которые я создаю со своими учениками. Я по-прежнему твердо верю в дивиденды и, как правило, не люблю портфели, которые не вознаграждают меня за то, что я их держу.

Портфель штанги состоит из акций, которые демонстрируют лучший рост, но имеют более низкую доходность в сочетании с более высокодоходными акциями с более низким потенциалом роста. Один класс инвестиций дополняет другой. REIT центров обработки данных с Keppel Pacific Oak REIT являются счетчиками роста с EC World, Sasseur REIT и AIMS APAC REIT в качестве поставщиков доходности. Главный сюрприз заключается в том, что, учитывая китайское происхождение вспышки COVID-19, портфель не должен преуспевать, учитывая, что два прилавка имеют объекты в Китае.

Читателям не рекомендуется копировать это портфолио оптом.

Я считаю, что если рынки восстановятся, маловероятно, что эта комбинация акций отскочит очень хорошо, когда рынки действительно начнут расти. Вместо этого инвесторам следует подумать о включении более широких принципов, чтобы склонить свои портфели к более оборонительной политике. Если я улучшу эту учетную запись SRS, я могу просто объединить стойкую компанию, такую как Keppel Infrastructure Trust, с безрассудной ставкой на дивиденды, такой как Eagle Hospitality Trust, которую многие инвесторы возненавидели в последние месяцы.

В любом случае сейчас неподходящее время для того, чтобы связываться с рынками. Итак, если вы решите заняться поиском выгодных покупок, диверсифицируйтесь по многим акциям, разделите свой капитал и вложите свои деньги в фондовые рынки в течение следующих нескольких месяцев.

ЧИТАЙТЕ:Как создать оптимальный портфель для всех состояний рынка

Лучшие штаты для выхода на пенсию 2018:все 50 штатов в рейтинге для выхода на пенсию

Погасите ипотеку быстрее, сэкономьте тысячи долларов

Как рассчитать, сколько будет выпадать чек по безработице в Оклахоме

7 ошибок на рабочем месте, из-за которых вас никогда не повысят

Как повторно использовать, переработать и уменьшить количество алюминия