2020 год может стать одним из худших лет для начала. Сначала у нас COVID-19, а теперь у нас внезапный обвал цен на нефть более чем на 20% за день. Что случилось? Что мне делать?

Мировое производство уже снизилось из-за COVID-19, поскольку рабочие помещены в карантин. Спрос низкий, и поэтому имеет смысл сократить добычу нефти, чтобы цены на нефть оставались стабильными. Однако ОПЕК и ее союзники не смогли прийти к соглашению о сокращении добычи на прошлой неделе. Союзник ОПЕК, Россия, также отказалась согласиться на предложенное дополнительное сокращение добычи. Впоследствии Саудовская Аравия объявила о массовых скидках на свои официальные отпускные цены на апрель, начав ценовую войну. Переизбыток нефтедобычи приводит к падению цен на нефть.

Теоретически низкие цены на нефть должны способствовать экономическому росту, поскольку нефть является основным источником энергии для мирового производства. Низкие цены на нефть приводят к удешевлению добычи, а также к снижению инфляции, и потребители будут иметь более высокую покупательную способность для другого потребления. Однако компании и сотрудники нефтегазовой отрасли определенно серьезно пострадают, поскольку будут потеряны контракты, более низкая маржа прибыли и сокращение расходов. Некоторые компании могут даже обанкротиться, если цена на нефть останется низкой в течение длительного периода. Если многие нефтяные компании начнут дефолт по своим кредитам, это скажется на других поставщиках и кредиторах, таких как банки. Это запустит эффект домино во всей экономике.

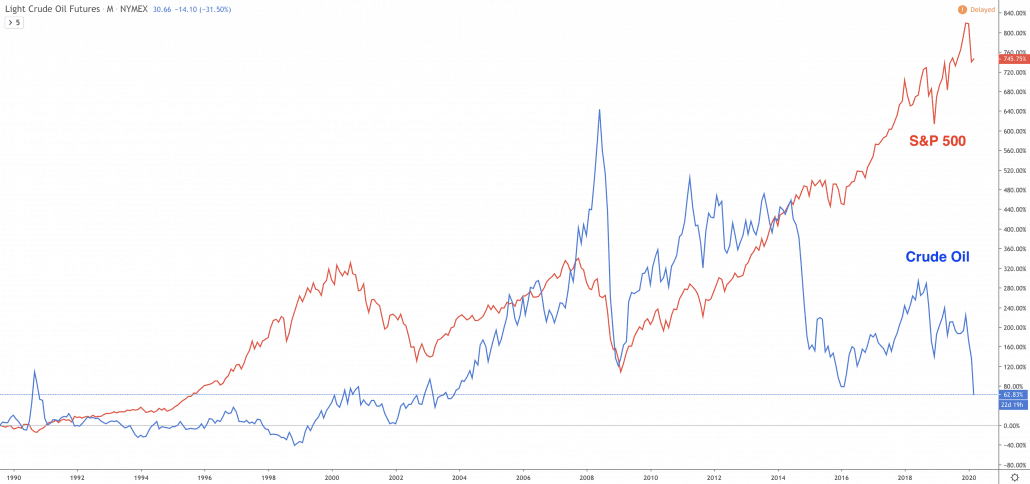

Фондовые инвесторы видят в этом первый признак проблем и ожидают новых плохих новостей. Внезапный обвал цен на нефть - определенно событие, которое никто не предсказал, иначе говоря, событие черного лебедя. Краткосрочный фондовый рынок будет более волатильным и определенно будет плохо выглядеть. Однако прямой долгосрочной корреляции между ценой на нефть и ценой акций нет, поскольку на фондовый рынок влияет слишком много факторов. На самом деле мы не можем провести какую-либо корреляцию между двумя активами.

Я готовлюсь к следующему раунду капитала для инвестирования во время этого падения. Я направлю свой инвестиционный капитал в оборонительные секторы, такие как коммунальные услуги, здравоохранение, телекоммуникации и финансы. Я буду смотреть на компании с низким соотношением долга к собственному капиталу. Если у компании сильная финансовая стабильность с низким уровнем долга, даже с плохими краткосрочными финансовыми результатами, компания все равно сможет выжить в этой коррекции. Я также сосредотачиваюсь на стабильном операционном денежном потоке. Выплата дивидендов - это плюс, так как я продолжу получать дивиденды, ожидая восстановления курса акций.

Я являюсь нетто-покупателем акций на протяжении многих лет и, следовательно, вижу в резком падении цен возможность их выкупить. Это похоже на покупки, когда я жду распродаж, чтобы купить то, что мне нужно или хочу.

Я постараюсь избегать акций, связанных с нефтью и газом, так как отскок может произойти не скоро. Нефть и газ не сильно восстановились с 2008 года, и теперь краткосрочные перспективы ухудшились.

Я хорошо выполнил свое финансовое планирование и знаю, что мне не нужен этот капитал на короткий срок. Рынок всегда восстанавливается после каждой коррекции. Я буду продолжать накапливать свой инвестиционный актив по более низкой цене и более низкой оценке. Моя ситуация, инвестиционная цель, терпимость к риску и взгляды могут отличаться от ваших. Итак, сделайте свою собственную оценку.

Кредитные карты | Насколько непослушной была Австралия?

Внутренние сведения о стратегии HMRC по сокращению налогового дефицита

Советы по разводу, чтобы избежать беспорядочной битвы за опеку над собакой

ПРЕДВАРИТЕЛЬНЫЙ ВЗГЛЯД:Обзор канадского рынка венчурного капитала и частного капитала за первый квартал 2020 …

Как получить как SSD, так и SSI