Techtronic Industries - это компания по производству электроинструментов, которая дает инвесторам возможность окупить свои деньги. Давайте посмотрим, как компания росла за эти годы, на долгосрочные перспективы отрасли в области электроинструментов и сравним группу с ближайшими конкурентами.

Вспомните время, когда вам нужно было собрать предмет мебели, купленный в IKEA, или вам было поручено отремонтировать часть дома? Представьте, что вам нужно вручную забить гвоздь или вкрутить гайку и болт - это сделало бы работу утомительной и неэффективной. Введите электронное оборудование, такое как электроинструменты и ручные дрели, и внезапно работа станет выполняться намного быстрее и без особых усилий!

Представляем Techtronic Industries Co Ltd (SEHK:669), или сокращенно TTI. Группа является мировым лидером в производстве электроинструментов, ручных принадлежностей и ручных инструментов. Он также производит оборудование и бытовую технику для ухода за полом и обслуживает отрасли по благоустройству, ремонту и техническому обслуживанию и строительству. У TTI есть такие известные бренды, как Milwaukee, Ryobi и Hoover, и группа постоянно инвестирует в исследования и разработки (НИОКР), чтобы предлагать новые продукты для лучшего обслуживания своей клиентской базы.

Давайте глубже погрузимся в TTI, чтобы оценить сильные стороны и достоинства этой компании, а также рассмотрим некоторые риски, связанные с бизнесом, его конкурентами в этом секторе и перспективы отрасли электроинструментов.

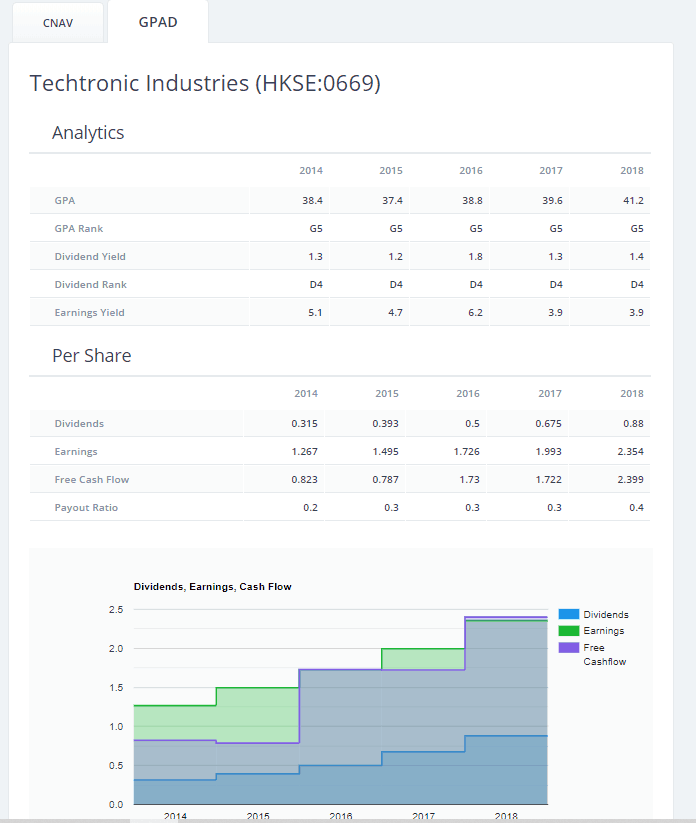

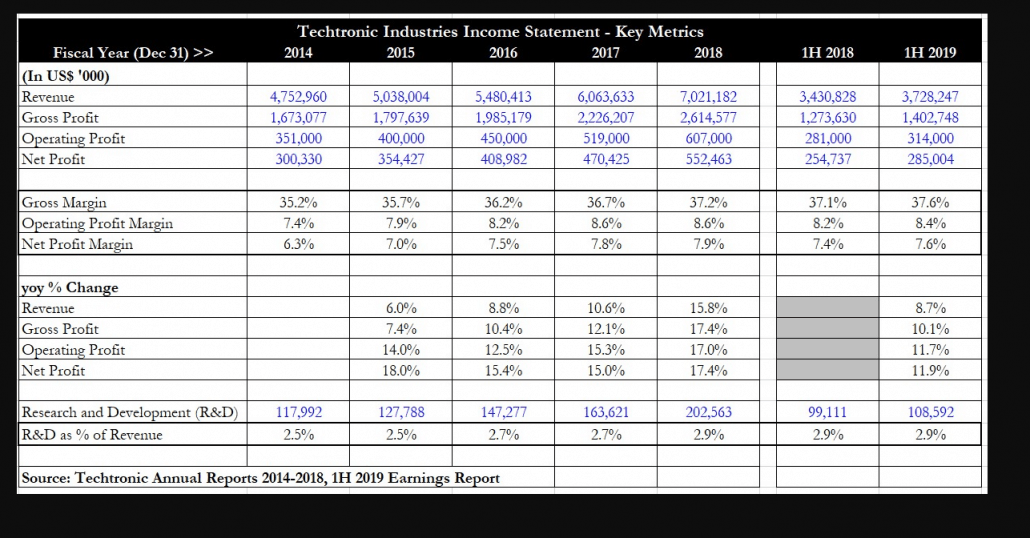

Глядя на пятилетний профиль роста TTI, можно увидеть, что выручка неуклонно росла с 2014 по 2018 год, увеличившись с 4,7 млрд долларов США до 7 млрд долларов США. В первом полугодии 2019 года выручка продолжает расти, увеличившись на 8,7% по сравнению с аналогичным периодом прошлого года до 3,7 млрд долларов США. Как мы увидим позже, скачку доходов в основном способствовало ключевое подразделение группы по производству электроинструментов.

Валовая и операционная прибыль также выросли вместе с выручкой. TTI демонстрирует хороший контроль над затратами, и это позволяет увеличивать выручку напрямую, вплоть до ее операционной прибыли (EBIT) и чистой прибыли. Чистая прибыль почти удвоилась за последние пять лет, увеличившись с 300 млн долларов США до 552,4 млн долларов США. Похоже, что этот рост продолжится в первом полугодии 2019 года, когда чистая прибыль увеличится на 11,9% по сравнению с аналогичным периодом прошлого года. Инвесторам следует учитывать, что прирост операционной и чистой прибыли превышает рост выручки, что является признаком того, что положительный операционный левередж набирает обороты.

Группа сообщила об улучшении валовой прибыли в первом полугодии одиннадцатый раз подряд, что действительно является выдающимся достижением, поскольку оно демонстрирует сильную ценовую способность TTI. Валовая маржа начиналась с 35,2% в 2014 финансовом году и стабильно росла до 37,2% в 2018 году. В первом полугодии 2019 года валовая маржа продолжила улучшаться до 37,6%, поскольку группа продолжает уделять внимание контролю затрат, а также благодаря внедрению новых продуктов, что благоприятно. ассортимент продукции, операционная эффективность и продуктивность цепочки поставок. Хотя торговая война между США и Китаем привела к введению дополнительных тарифов на различные товары, TTI удалось смягчить влияние этих тарифов, сохранив таким образом маржу.

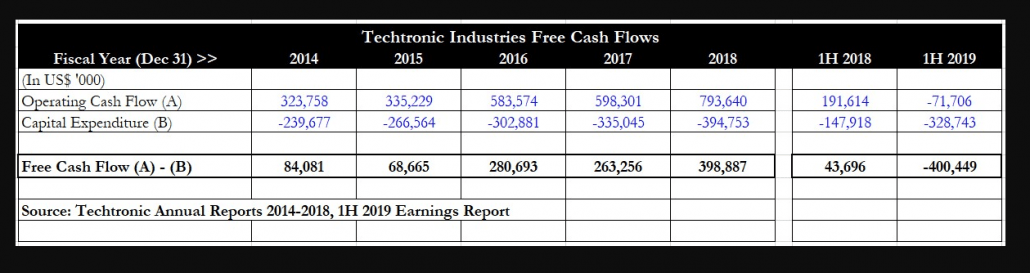

TTI также имеет опыт стабильного генерирования свободного денежного потока (FCF). С 2014 по 2018 финансовый год группа генерировала положительный операционный денежный поток. Капитальные затраты (капвложения) колеблются от 200 до 400 млн долларов США, но инвесторам следует остерегаться финансового 2019 года, поскольку первое полугодие 2019 года показало отрицательный операционный денежный поток, а также отрицательный свободный денежный поток. Частично это произошло из-за того, что TTI переместила 1 свое подразделение по уходу за полом из Сучжоу на Тайвань, чтобы избежать 25% -ных тарифов США. Если это разовая смена, чтобы избежать тарифов, связанных с торговой войной, то отрицательный свободный денежный поток объясним и приемлем.

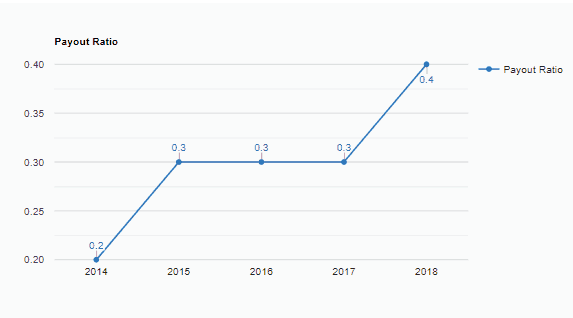

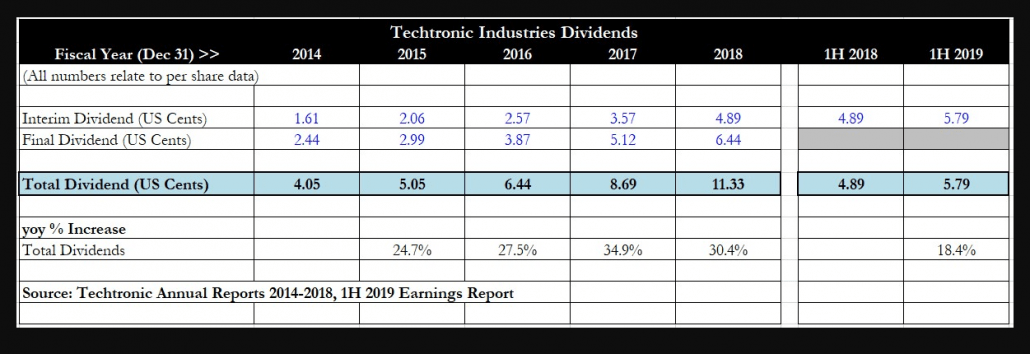

В результате стремительного роста чистой прибыли и значительного свободного денежного потока TTI также увеличивала промежуточные и окончательные дивиденды по сравнению с прошлым годом в течение последних пяти лет. Общие дивиденды почти утроились с 4,05 цента США в 2014 финансовом году до 11,33 цента США в 2018 финансовом году, а акционеры, которые держали компанию в течение последних пяти лет, были хорошо вознаграждены общим увеличением на 20-35% в годовом исчислении. дивиденды. Эта тенденция, похоже, сохранится, и промежуточные дивиденды за первое полугодие 2019 года вырастут на 18,4% в годовом исчислении до 5,79 цента США.

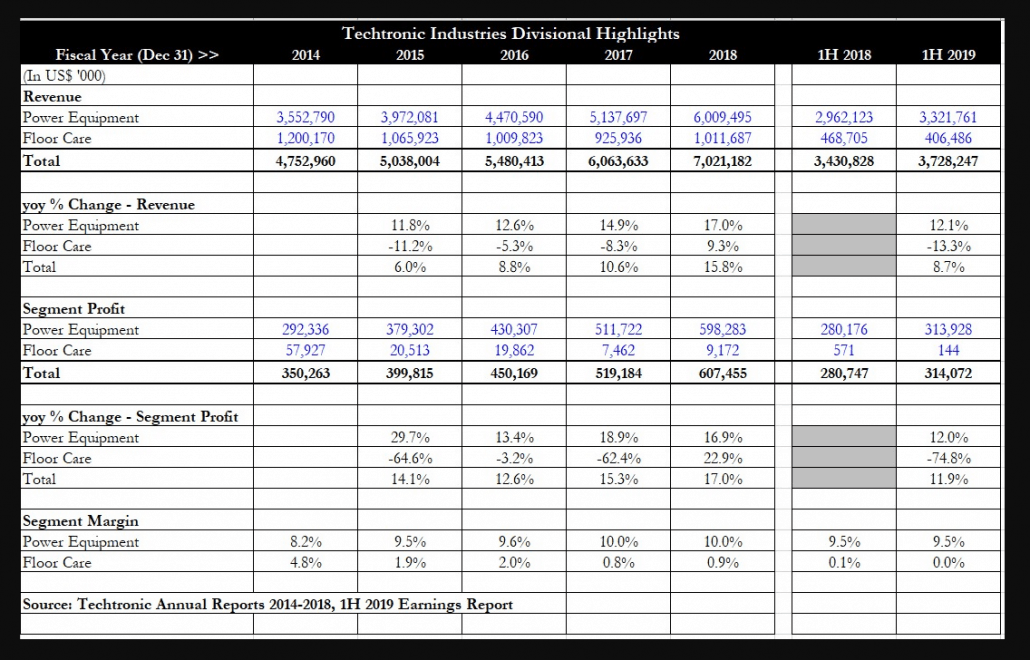

Я подвел итоги двух ключевых сегментов TTI за последние пять лет. Здесь можно отметить несколько четких тенденций. Во-первых, выручка подразделения энергетического оборудования за последние 5 лет постоянно росла двузначными числами, что стало движущей силой общего роста выручки группы. Фактически, электроэнергетическое оборудование составляет все большую долю общей выручки - с 85,6% в 2018 финансовом году до 89,1% в первом полугодии 2019 года.

Доходы подразделения по уходу за напольными покрытиями на протяжении многих лет были неустойчивыми и не прослеживали четкой тенденции. Похоже, что это вторичный источник дохода для TTI, а не задает темп для общего роста выручки. С точки зрения прибыли по сегментам, подразделение энергетического оборудования явно является лидером:с 2014 по 2018 финансовый год прибыль сегмента увеличилась вдвое (с 292 млн долларов США до 598,3 млн долларов США). Маржа сегмента для этого подразделения также увеличилась с 8,2% в 2014 финансовом году до 10,0% в 2018 финансовом году, что является явным признаком того, что у этого подразделения есть как ценовая политика, так и эффективность операционных затрат.

Подразделение по уходу за полом, с другой стороны, показало все более слабые результаты. Прибыль сегмента снизилась с 58 млн долларов США в 2014 финансовом году до 9,2 млн долларов США в 2018 финансовом году. В первом полугодии 2019 года показатели этого подразделения были ужасными:чистая прибыль сократилась до 144 млн долларов США. Маржа сегмента упала со здоровых 4,8% до практически нулевого значения.

Важным катализатором для TTI является разработка новых продуктов с высокой маржой, чтобы стимулировать рост выручки и дальнейшее улучшение валовой прибыли. Примером этого являются высокоэффективные аккумуляторные осветительные приборы. Это форма расширения категории, которая набирает обороты среди клиентов.

Некоторые из недавно выпущенных продуктов, упомянутых в промежуточном отчете за первое полугодие 2019 года, включают недавно выпущенную линию ручных инструментов Milwaukee Mechanics, систему Milwaukee Packout и рулетки Milwaukee Stud. Эти новые продукты могут похвастаться инновационными функциями, которые улучшают старые версии и обеспечивают клиентам надежность, эффективность и удобство.

Свидетельством приверженности TTI к инновациям является наблюдение за соотношением расходов группы на НИОКР к выручке. В 2014 финансовом году расходы на НИОКР составили 2,5% от выручки, но в 2018 финансовом году, а также в первом полугодии 2019 года они выросли до 2,9%. Приверженность группы НИОКР позволяет ей выводить на рынок новые инновационные продукты, лояльность клиентов и привлечение новых клиентов, тем самым укрепляя свои позиции на рынке.

Хорошая новость заключается в том, что, по прогнозам, рынок электроинструментов будет расти2 со среднегодовым темпом роста (CAGR) на 5,5% с 2019 по 2024 годы. Этот рост будет обусловлен более широким внедрением аккумуляторных электроинструментов (т.е. фактором удобства) и ростом спрос на крепежные инструменты в результате бума в строительной отрасли во многих странах с развивающейся экономикой. Электроинструменты все чаще рассматриваются как передовые инструменты и пользуются большим спросом у потребителей из-за их эргономичности и легкости.

Рост рынка электроинструментов обусловлен тремя тенденциями3. Один из них - это переход от проводов к беспроводным, поскольку это демонстрирует стремление к более мобильным инструментам. Инструменты с батарейным питанием, такие как пилы и дрели, становятся все более популярными. Вторая тенденция заключается в том, что литий-ионные батареи заменяют старые никель-кадмиевые батареи, поскольку эти батареи меньше и легче. Литий-ионный аккумулятор также обладает более высокой плотностью энергии, что позволяет батарее потреблять больше тока и работать дольше. Наконец, как упоминалось ранее, множество новых продуктов, разработанных игроками отрасли, способствует быстрому и устойчивому росту отрасли.

У TTI есть несколько основных конкурентов в той же области энергетического оборудования. Я выбрал двух перечисленных конкурентов, чтобы сравнить финансовые и оценочные показатели с TTI. Первый - Stanley Black and Decker, Inc. (NYSE:SWK). Black and Decker - американский производитель ручных инструментов, электроинструментов и сопутствующих аксессуаров. Группа также производит автоматические двери и коммерческие системы запирания.

Другой конкурент - японская Makita Corporation . (TYO:6586). Группа была основана в 1938 году и является производителем электроинструментов, садового инвентаря, пневматических инструментов и бытовой техники.

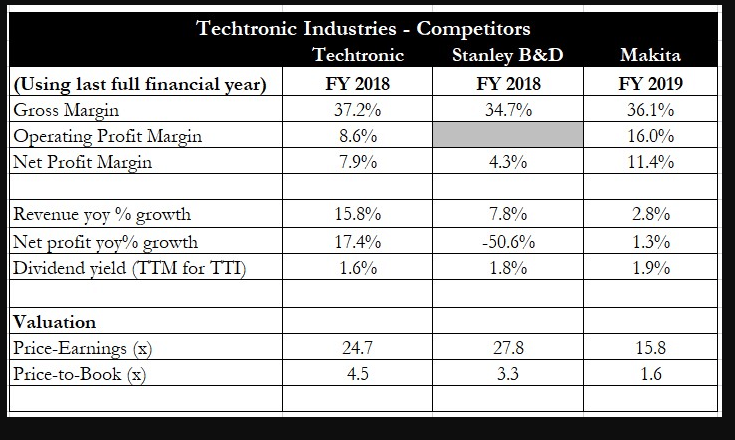

Из приведенной выше таблицы видно, что у TTI самая высокая валовая маржа среди трех компаний. Однако его операционная прибыль и чистая прибыль ниже, чем у Makita. У Stanley Black and Decker самая низкая чистая прибыль, возможно, потому, что помимо энергетического оборудования у него есть другие подразделения, которые могут не иметь высокой чистой прибыли.

Однако если посмотреть на рост, становится очевидным, что TTI производит наибольшее впечатление. Годовой рост как выручки, так и чистой прибыли для TTI выражался двузначными числами, в то время как Makita удалось добиться лишь крошечного увеличения в годовом исчислении. Black and Decker были худшими из трех, сообщив о росте выручки в годовом исчислении, а прибыль упала вдвое. Что касается дивидендной доходности, то у TTI самая низкая из трех - 1,6%, но разница в дивидендной доходности не была значительной.

С точки зрения оценки, TTI торгуется с довольно высоким соотношением цены и прибыли 24,7x, но это кажется оправданным, поскольку у него самая высокая маржа роста, а также лучший потенциал роста среди трех. Makita торгуется по оправданно более низкой оценке, поскольку сообщила о небольшом увеличении чистой прибыли, выражающемся однозначными числами. Здесь отображается балансовая стоимость, но я считаю, что это не так важно, поскольку цена-прибыль является наиболее ориентировочным показателем оценки для компаний в этом секторе.

Основным риском для бизнеса энергетического оборудования будет экономический спад, поскольку это снизит способность потребителей тратить деньги и сделает их неспособными или не желающими совершать покупки новых и улучшенных продуктов. Другой риск - это спад в строительной отрасли, поскольку TTI продает свои электроинструменты в основном этому сектору. Однако у группы есть лишь небольшой остаток чистого долга в размере 218 млн долларов США, и с учетом постоянного свободного денежного потока, который она генерирует, это должно снизить риск затяжного спада.

TTI также показала, что она может продолжать инвестировать в исследования и разработки для обновления своей продукции, тем самым сохраняя лидерство на рынке. Это смягчающий фактор, когда дело доходит до рисков, поскольку люди с большей вероятностью будут продолжать покупать у надежного и уважаемого производителя с сильным брендом и признанием в трудные времена, а не у меньших, менее известных.

Подводя итог, можно сказать, что TTI на протяжении многих лет сохраняла безупречный послужной список роста, а также значительно увеличила свои дивиденды, чтобы вознаградить акционеров. Хотя оценка может показаться дорогостоящей при примерно 25-кратной прибыли, я считаю, что инвесторы должны платить за качественную компанию. TTI имеет ведущую в отрасли валовую прибыль, которая продолжает улучшаться, в то время как выручка и чистая прибыль продолжают улучшаться, выражаясь двузначными числами. Перспективы индустрии электроинструментов остаются оптимистичными, и, если не считать любых непредвиденных обстоятельств, похоже, что TTI сможет еще много лет расти.

Примечания редактора :Это одна из тех акций, от которых я всегда ломаю голову. Мне нравится покупать дешево. Я так люблю покупать дешево, что знаю, что, наверное, чертовски предвзят. Сказав это, существуют даже оценки роста прибыли, чтобы помочь таким дешевым задницам, как я, решить, покупать или нет. Вкратце:когда я не могу сказать, идет ли дело хорошо, я перехожу к другому. Нет ничего плохого в том, чтобы упустить то, что кажется совершенно хорошей возможностью, когда вы не знаете, во что ввязываетесь.

Я вставил скриншоты с некоторой информацией из нашей проприетарной программы проверки внизу, чтобы вы могли принять более обоснованное решение. В частности, есть некоторые вопросы, которые я хочу, чтобы читатели обдумали. Считайте это домашним заданием.

1) Может ли Техтроник без страха повышать цены?

Ценовая власть говорит вам, есть ли у компании реальный рынок и необходимые услуги. Если бы я завтра попросил дать 10 долларов за киловатт энергии, вы могли бы заплатить или замерзнуть зимой или растаять в сингапурской жаре. Но если бы я попросил вас заплатить на 100% больше за электроинструмент - вы бы стали? Я так не думаю. Здесь есть предел тому, насколько вы можете поднять цену на продукт, прежде чем ценовая эластичность здесь исчезнет и станет вам неприятно. Как справедливо заметил Ройстон, для создания более эффективных и прибыльных продуктов потребуются НИОКР. Никто не может предположить, насколько это возможно. Даже команда R&D. Не отдел продаж. Уж точно не генеральный директор. Я бы ответил на этот вопрос отрицательным и двинулся дальше, но не стесняйтесь немного подумать и сказать мне, ошибаюсь ли я.

2) Есть ли у них большой и постоянно растущий рынок сбыта своих товаров?

Какие есть доказательства? Изучите статистические данные по использованию электроинструментов в Китае и посмотрите, каков уровень использования и жизненный цикл клиента, получите приблизительное консервативное значение, а затем примените его к большей части населения Китая. здесь много предположений, поэтому я рекомендую вам быть очень консервативными. Здесь вы хотите быть примерно правы, а не совсем неправы.

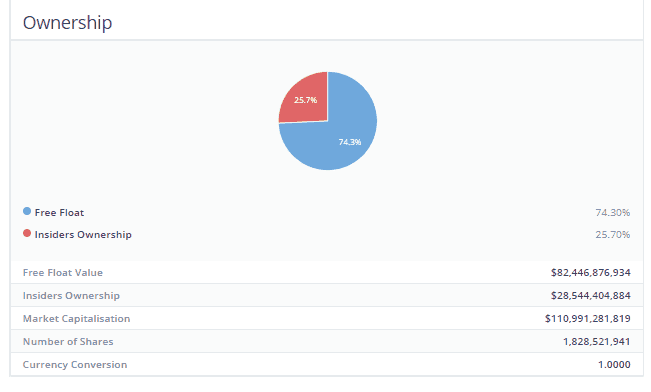

3) менеджменту кажется, что он владеет большим количеством акций.

проверьте, купили ли они что-нибудь недавно или продали. Посмотрите на основателя. Посмотрите, смогла ли компания материализовать нематериальную ценность. что еще более важно, просмотрите годовые отчеты за десять лет и взгляните на то, что руководство обещало сделать - материализовалось ли это, как они сказали? или все это растворилось в безвестности? методически очертите цели, сформулированные в годовом отчете, и вы сможете сделать вывод, достаточно ли правдиво ведёт себя руководство с акционерами.

4 ) Как компания будет действовать в условиях рецессии?

Сделайте приблизительное предположение, используя сравнительные данные других аналогичных конкурентов, которые существовали на протяжении рецессии 07-08. цена акций techtronics упала с 7+ гонконгских долларов до 2+ гонконгских долларов. Почему? Что вызвало это? Была ли это иррациональная реакция рынка из-за кризиса мыльного пузыря на рынке жилья, или же объемы продаж упали, убив прибыль для индустрии электроники? Готовы ли вы пойти на такой риск? Каков уровень выгорания для компании и смогут ли они выдержать 5-летнюю рецессию? 10-летняя рецессия? или они закроют магазин? электроинструменты - это далеко не все необходимые приспособления. и команда из 10 человек может разделить 2-4 человека так же легко, как семья нуждается только в одном. Как долго Techtronic сможет оставаться платежеспособным по сравнению с депрессивной экономикой?

Пища для размышлений. Приведенные ниже скриншоты были взяты со скринера, доступного только студентам Intelligent Investor Immersive. Если вы хотите узнать об этом больше, вы можете узнать об этом здесь.