*Эта статья была написана до выхода WeWorks из IPO. Адам Нойманн, бывший генеральный директор WeWork, был отстранен от должности и лишен права голоса.

Компания We подала документы S-1 14 числа . August планирует выйти на биржу примерно в середине сентября 2019 года. Она создана как холдинговая компания WeWork — стартапа, хорошо известного тем, что проектирует и строит коворкинг-пространства для предпринимателей и компаний.

Поддерживаемая SoftBank, управляющая офисная компания была изначально оценивается в 47 миллиардов долларов США (подробнее об этом мы поговорим позже). Таким образом, IPO WeWork должно стать вторым по величине предложением года после Uber, стоимость которого после IPO в мае 2019 года оценивалась в 82,4 млрд долларов.

"Как возникла такая заоблачная оценка?"

По данным Commercial Observer, оценка WeWork росла с каждым раундом финансирования, как показано ниже:

По данным веб-сайта Craft, который отслеживает корпоративные финансовые данные, в 2009 году компания начала с 97 млн долларов, а к серии C в 2011 году инвесторы оценили коворкинг-бегемота в 4,8 млрд долларов.

К 2015 году стоимость WeWork достигла 16 млрд долларов. Четыре миллиарда долларов от Softbank в прошлом году увеличили WeWork до 40 миллиардов долларов, а раунд финансирования в январе (2019 г.) довел его до 47 миллиардов долларов.

Невероятная скорость стремительного роста стоимости WeWork вызвала бурную реакцию со стороны сообщества инвесторов.

Это также привело нас к более глубокому изучению красных флажков IPO WeWork. Сначала мы коснемся того, что они изменили в пересмотренной документации. а затем расскажите о других критических моментах. вы должны знать.

Изменения в заявке WeWork на IPO

Честно говоря, это стало большим сюрпризом. Сообщается, что WeWork рассматривает возможность:снижения оценки, которую она будет запрашивать при первичном публичном размещении акций (IPO), до чуть более 20 миллиардов долларов США (27,7 миллиардов долларов США), что составляет менее половины оценки в 47 миллиардов долларов США, достигнутой в ходе частного сбора средств. раунд в январе.

Кроме того, компания добавила женщину, Фрэнсис Фрей, бывшего старшего вице-президента по лидерству и стратегии Uber, в свой совет директоров, состоящий исключительно из мужчин. Они также объявили, что ее генеральный директор вернет платеж в размере 5,9 млн долларов США за использование товарного знака «Мы».

Изменения произошли, когда WeWork подверглась критике за обширные и необычные связи между запуском коворкинга и его контролирующим акционером, генеральным директором Адамом Нойманном. Один из них включает в себя то, что он является арендодателем компании на некоторых объектах.

Хотя поправки можно рассматривать как положительный знак того, что высшее руководство готово принять критику, мы по-прежнему думаем, что есть много поводов для беспокойства.

Вот три основных момента, на которые, по нашему мнению, вам следует обратить внимание.

По правде говоря, компании, возглавляемые основателем, обычно считаются хорошими компаниями, потому что у основателя большая доля и, следовательно, у него будет такое же согласование интересов с акционерами. Марк Цукерберг — один из хороших дальновидных лидеров, который стремительно развивал Facebook с самого начала существования компании.

Однако, с другой стороны, один человек может уничтожить целую компанию.

В случае с WeWork проспект, по-видимому, в значительной степени сосредоточен на соучредителе WeWork Адаме Нейманне как на харизматичном лице компании. Он упоминается почти 170 раз в проспекте по сравнению с обычными 20 или 30 в других проспектах единорогов. Например, генеральный директор Uber Дара Хосровшахи упоминается в их проспекте всего 29 раз.

Кроме того, Адам Нойманн обналичил акции на сумму более 700 миллионов долларов США до листинга IPO. Хотя разумно продать некоторые акции, чтобы диверсифицировать свои активы и получить некоторую ликвидность, 700 миллионов долларов США, по нашему мнению, слишком чрезмерны.

Это не все.

Согласно Wall Street Journal, Нойман работал с JPMorgan Chase, чтобы занять под залог своих акций. купить офисную недвижимость в Нью-Йорке и Сан-Хосе, 4 из которых он сдал в аренду WeWork в обмен на миллионы в арендной плате.

Становится хуже.

Адам владел правами на товарный знак «Мы», за использование которого фирма должна заплатить основателю / генеральному директору 5,9 миллиона долларов США. (Обновление:Адам вернет WeWork 5,9 миллиона долларов США после того, как получит негативную реакцию).

Вместе с принадлежащими ему акциями с суперголосованием, каждая из которых дает 20 голосов, генеральный директор Адам Нойманн будет контролировать не менее 50 % голосов после размещения.

В целом, я чувствую, что Адам лично пытается использовать компанию в своих интересах.

WeWork долгое время была самым спорным IPO. В последнем раунде частного финансирования они были оценены в 47 миллиардов долларов (что сделало бы их вторым по величине IPO, если бы они согласились с такой оценкой).

Несмотря на то, что на момент написания они стремились снизить оценку, давайте более подробно рассмотрим их маржу и сравнение с IWG.

Компания IWG plc (ранее Regus), зарегистрированная в Лондоне, является многонациональной корпорацией, которая предоставляет клиентам обслуживаемые офисы, виртуальные офисы, конференц-залы и видеоконференцсвязь на контрактной основе. Это послужит хорошим сравнением с коллегами, учитывая их схожие бизнес-модели.

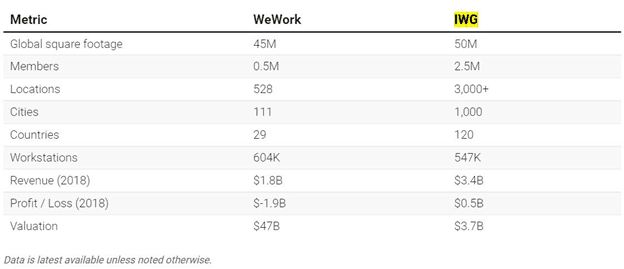

Когда вы смотрите на таблицу выше, есть резкое сравнение.

IWG владеет большей площадью, членами и офисами + более высокий доход в размере 3,4 миллиарда сингапурских долларов по состоянию на 2018 финансовый год, но торгуется по оценке в 10 раз ниже, чем у WeWork (3,7 миллиарда долларов США против 47 миллиардов долларов США, как видно из последней строки таблицы).

Самое главное, что IWG является прибыльной с прибылью в размере 0,5 миллиарда долларов США в 2018 финансовом году, в то время как WeWork заработала более 1,9 миллиарда долларов США в убытках.

Наконец, мы видим, что WeWork оценивает свою компанию в 26,1-кратном доходе (47 миллиардов долларов / 1,8 миллиарда долларов), когда даже технический гигант Amazon или его конкурент IWG торгуются только в 4-кратном и 1-кратном доходе соответственно.

Последний пункт здесь касается сомнительной бизнес-модели WeWork. Эксперты отметили, что WeWork сильно подвержена экономическому кризису, и вот почему…

Возьмем еще раз конкурента IWG в качестве примера:IWG работает более чем в 1000 городов, в то время как WeWork работает только в нескольких дорогих городах, таких как Сан-Франциско, Лос-Анджелес, Нью-Йорк . иЛондон .

Это приводит к серьезному отсутствию диверсификации и снижению рисков при гораздо большей оплате за квадратный фут. Это чревато серьезными проблемами во время рецессии, поскольку фирмы сужают и сокращают офисные площади и свою рабочую силу.

Самая большая проблема здесь заключается в том, что, когда их доходы, вероятно, пострадают, их расходы не уменьшатся в равной пропорции. Это потому, что их договоры аренды рассчитаны на 15 лет, что соответствует обязательствам в размере 47 миллиардов долларов (ах, опять эта проклятая цифра в 47 миллиардов долларов).

Если компания застряла в условиях высоких цен на недвижимость при быстром падении доходов, это серьезно затормозит ее денежный поток. С отрицательным операционным денежным потоком и значительными капитальными затратами, которые приводят к отрицательному свободному денежному потоку в размере -2,2 миллиарда долларов США, мы видим небольшие шансы на то, что WeWork сможет потенциально вытащить себя из беспорядка, если финансовый спад действительно произойдет.

Короче говоря, мы считаем WeWork большим заблуждением. И похоже, что мы на правильном пути, особенно когда SoftBank (их крупнейший покровитель) призывает WeWork отложить IPO.

Подводя итог, компания не основана на технологиях, как они утверждают в проспекте. Имя основателя Адама Ноймана повсюду в проспекте в принудительном смысле самореализации; и даже обналичил 700 миллионов долларов США до IPO.

Наконец, компания никогда раньше не получала ни цента прибыли и, возможно, никогда этого не сделает. Добавление огромной разницы в первоначальном WeWork Оценка IWG в 47 миллиардов долларов и рыночная капитализация IWG в 3,7 миллиарда долларов, я думаю, что это IPO похоже на бомбу замедленного действия, готовую взорваться после листинга. Будьте осторожны, инвесторы.

Мы всегда подчеркивали, что интересы руководства должны быть согласованы с акционерами. На самом деле, это один из ключевых критериев для нас, когда мы решаем, покупать акции или нет. Для всех, у кого есть тонкое чутье на корпоративный позор, продажа Адамом Нойманом бренда We компании за миллионы, продажа им акций на сумму 700 млн долларов и взятие кредита под залог собственной компании — все это были гигантскими красными флажками.

И это даже не считая того факта, что они были переоценены, разрекламированы и занижены.

Инвесторы всегда должны быть осторожны с такими компаниями и остерегаться покупать на ажиотаже.

Как сказал Баффет. «Если вы не хотите владеть акциями в течение десяти лет, даже не думайте о том, чтобы владеть ими хотя бы десять минут». .

Как то, что мы делаем? Оставаться в курсе.

Хотите узнать больше? Вы можете зарегистрироваться на живую сессию здесь, чтобы задать животрепещущие вопросы.