Мы стоим на пороге новой эры.

Десятилетия назад, когда сеть отелей Marriott была еще молодой компанией, основатель Джон Уиллард Марриотт думал о том, как развивать компанию быстрее.

Покупка еще одного здания для размещения другого отеля - очень капиталоемкое мероприятие, и нынешним отелям потребовалось бы слишком много времени, чтобы получить достаточно прибыли для финансирования следующего объекта.

JW Marriott понимал, что его компания известна своим гостеприимством. Не для владения недвижимостью.

Кого это волновало?

Поэтому он обратился к владельцам зданий, которые были заинтересованы в том, чтобы превратить свое здание в отель. Marriott предложила гостиничный бренд и опыт управления, а другая сторона предоставила место и пространство.

Результат?

Marriott теперь управляет отелями по всему миру. В Сингапуре знаменитая пагода Marriott Hotel находится в самом центре Орчард-роуд и фактически принадлежит розничному торговцу CK Tang.

Сдвиг в перспективе имел решающее значение для успеха Marriott сегодня. Благодаря этой бизнес-модели Marriott избежала необходимости владеть зданиями.

Им не нужно было брать займы для финансирования своих приобретений. И Marriott, таким образом, взялась за ракетный корабль ради масштабов, стремительно расширяясь до того колоссального уровня, которым он является сегодня.

Сегодня мы наблюдаем аналогичный сдвиг в глобальном масштабе.

Перенесемся в сегодняшний день.

Сегодня они выросли до своего размера не за счет приобретения и владения большим количеством автомобилей, большим количеством зданий или большим количеством физических магазинов.

Эти компании добились своего успеха, создав успешные платформы. Платформы, которые служили инструментом для других владельцев активов и позволяли им молниеносно масштабироваться.

Как и Marriott, технологическим компаниям не нужно владеть огромными материальными активами. Им не нужно владеть другим зданием, прежде чем они смогут открыть свой следующий отель. Им не требуются большие инвестиции в оборудование или сырье для развития своего бизнеса.

Технологические компании по своей природе масштабируемы - они могут быстро масштабироваться, как только они будут соответствовать требованиям рынка.

Сейчас мы находимся на стадии, когда технологические компании разрушают бизнес по всему миру. Мы больше не можем игнорировать технологические компании под тем предлогом, что мы их не понимаем.

Вы можете спросить: поскольку технологические компании по своей природе малоактивны, зачем им вообще собирать деньги?

Технологические компании создают невидимые факторы в нашей повседневной жизни.

Как однажды заметил известный венчурный капиталист Марк Андреессен:« Программное обеспечение пожирает мир».

Facebook не является материальным продуктом. Это программное обеспечение, которое живет в Интернете и использует сетевой эффект человеческих отношений.

Точно так же поисковая система Google, которую мы используем, - это просто программное обеспечение, в котором ничего, кроме строк за строками, кода. Платформа Airbnb - еще один пример успешного программного обеспечения.

Для создания всего программного обеспечения технологическим компаниям необходимо нанимать талантливых разработчиков, менеджеров по продуктам, дизайнеров, менеджеров сообществ и других сотрудников с должностями, которых не существовало всего два десятилетия назад.

Технологическим компаниям необходимо выплачивать зарплату этим создателям и удерживать их. Также необходимы средства для изучения новых идей и продолжения расширения технологических границ. Патенты и авторские права являются нематериальными активами, полученными в результате процесса исследований и разработок.

В Капитализм без капитала , авторы Джонатан Хескель и Стиан Вестлейк заметили тенденцию, когда компании по всему миру сообщают о все большем и большем количестве нематериальных активов.

Это создает проблему, когда эти предприятия ищут финансирование.

Банки предпочитают материальные активы, которые могут быть обеспечены залогом - это снизит риски банков, поскольку они могут изъять залог и продать его в случае, если предприятия не смогут расплатиться.

Хескель и Вестлейк утверждали, что банки вряд ли будут финансировать технологические компании, владеющие нематериальными активами, потому что они будут очень мало стоить, когда компания свернется, а также потому, что нематериальные активы очень трудно оценить.

В результате технологические компании обычно финансируются за счет собственных средств, а не заемных средств.

Именно здесь бизнес-ангелы и венчурные капиталисты играют все более важную роль в финансировании технологических стартапов и компаний. По мере того, как компании вырастают до определенного размера, они могут рассмотреть возможность использования публичных рынков капитала для финансирования дальнейшего роста.

Представьте себе Amazon без Джеффа Безоса.

Или Facebook без Марка Цукерберга.

Оба основателя являются синонимами своих компаний. Основатели привносят в компанию видение, драйв и энтузиазм. Они являются причиной роста и успеха компаний. Их присутствие у руля вселяет в инвесторов уверенность в том, что компании и дальше будут преуспевать.

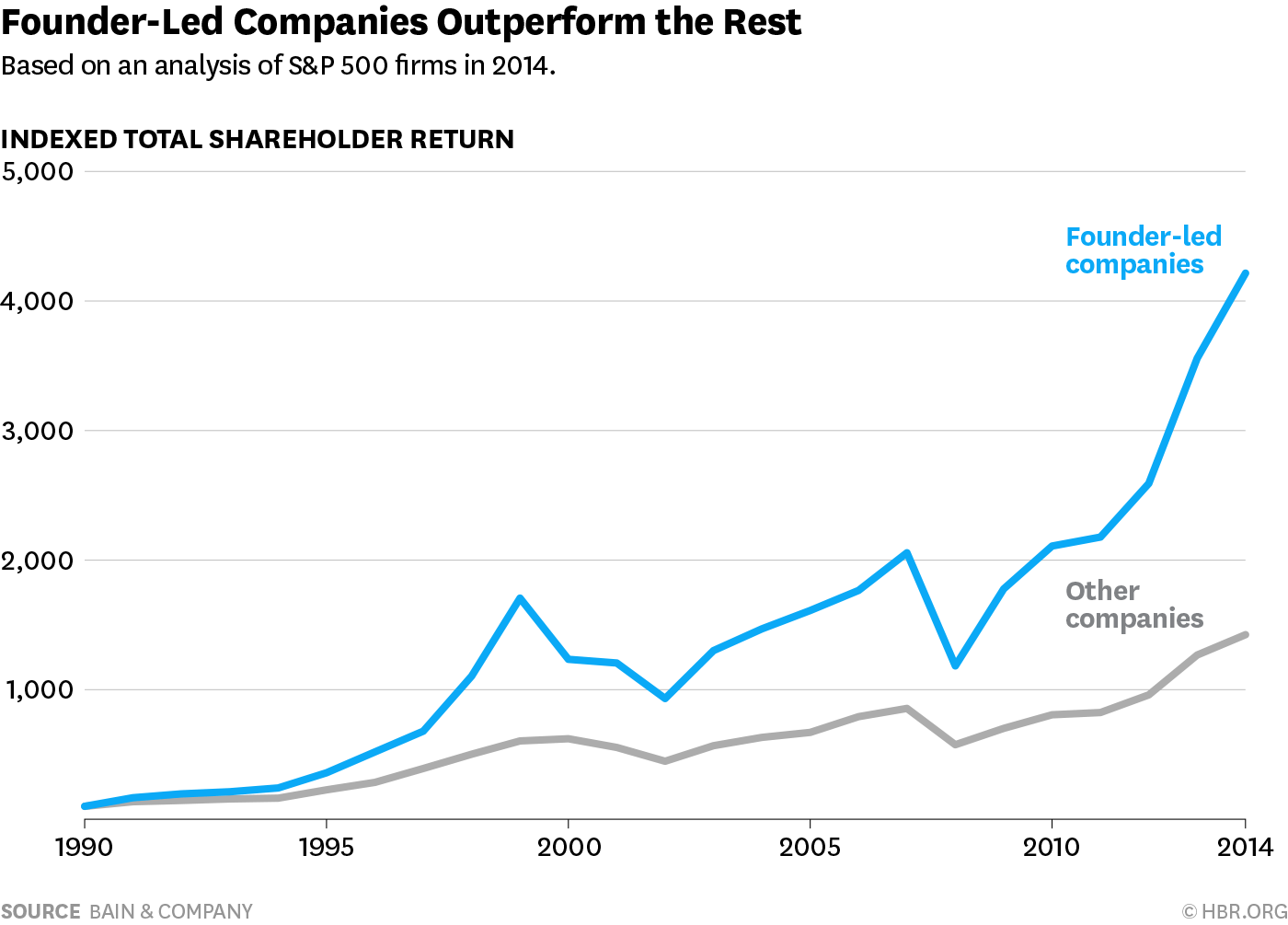

На самом деле, консультанты Bain &Co. обнаружили, что компании, возглавляемые учредителем, входящие в индекс S&P 500, за 15 лет показали результаты в 3,1 раза лучше, чем остальные.

На начальных этапах учредители обычно владеют контрольной долей в своих компаниях. Поскольку их личное состояние связано с компанией, они оба хотят и могут принимать правильные бизнес-решения для роста и масштабирования.

Борьба возникает, когда компании требуется массивное финансирование для быстрого масштабирования. Большое увеличение капитала ослабит владение и контроль учредителя.

В то время как стоимость акций учредителя увеличилась бы из-за увеличения стоимости компании, процентная доля доли учредителя соответственно уменьшилась бы.

Основатель больше не может принимать окончательные решения о направлении компании.

Итак, мы приходим к схеме двойного класса акций.

Вот где схема Dual Class Shares решит эту дилемму.

Возьмем, к примеру, Facebook. Марк Цукерберг сохраняет контроль над Facebook, хотя он не является мажоритарным акционером.

Ему принадлежит около 15% Facebook, но ему принадлежит 60% прав голоса.

Это связано с тем, что большая часть его акций относится к классу B, при этом каждая акция дает 10 прав голоса по сравнению с акцией класса A с 1 голосом на акцию.

Акции класса B не торгуются, и, следовательно, активист-акционер или какой-либо злонамеренный инвестор не может собрать достаточно собственности, чтобы его вытеснить. Это могло бы гарантировать остальным акционерам, что Цукерберг будет оставаться здесь надолго, независимо от концентрации или состава акционеров.

В ситуации с одним классом акций акционер, владеющий контрольным пакетом акций, может осуществлять огромный контроль над компанией. Вы можете видеть, что владение и контроль над компанией перестают быть связаны в соглашении с акциями двойного класса.

Каждая инвестиция сопряжена с риском. Акции двойного класса не являются исключением.

Первый риск заключается в том, что, учитывая сильный контроль учредителей над компанией, они могут злоупотреблять своими полномочиями против интересов акционеров.

Например, Конрад Блэк переплатил себе и своим соратникам деньги от Hollinger International. Он смог это сделать, потому что у него было 68% контроля, несмотря на то, что он владел только 18% из-за структуры акций двойного класса.

Следовательно, мы должны быть в состоянии установить намерения и этику учредителей, которые имеют контроль над структурой акций двойного класса. В этом отношении мудрость Уоррена Баффета звучит правдоподобно,

Второй риск Вы должны знать, что компаниям требуются разные лидерские и управленческие навыки на разных этапах. Запуск стартапа и листинговая компания - это разные вещи.

Основатель может преуспеть в руководстве стартапом на его первых этапах или даже до стадии IPO.

По мере того, как сложность бизнеса и организационные уровни увеличиваются, основатель может оказаться вне своих возможностей. В таких ситуациях может потребоваться лучший кандидат на пост главы организации.

Трэвис Каланик, соучредитель Uber, является хорошим примером.

Ему удалось превратить Uber в гиганта, но у него начались проблемы с управлением большим предприятием. В конце концов он подал в отставку под огромным давлением.

Однако основатель, который имеет контрольный пакет акций компании, не может так быстро уступить место, и акционеры не будут иметь достаточно полномочий, чтобы проголосовать за него в рамках структуры акций двойного класса.

Наш мир превратился из атомов в кусочки, и нематериальная экономика требует совершенно иной структуры финансирования.

Банковское кредитное финансирование будет играть меньшую роль в технологических компаниях, если их правила кредитования не будут пересмотрены. Акционерный капитал останется основным источником финансирования для этих малоактивных компаний.

Бизнес-ангелы и венчурные капиталисты будут играть свою роль в финансировании, когда технологические компании находятся на начальной стадии. Впоследствии государственные акционеры будут предоставлять финансирование технологическим гигантам, когда они пойдут на листинг.

Хорошие и пользующиеся доверием основатели должны сохранять контроль над своими компаниями, даже если они больше не владеют контрольным пакетом акций из-за массового сбора средств, необходимого для масштабирования и сохранения своих инноваций.

Акции двойного класса позволяют этому случиться.

Акционеры будут играть все более важную роль в этой нематериальной экономике. Как и в случае со всеми формами инвестирования, неизбежны риски.

Однако, если все мы согласны с тем, что это неизбежное изменение как для компаний, так и для акционеров, мы должны переключить разговор на то, как мы можем лучше управлять этими рисками по мере продвижения в будущее.

Если вас интересует, как мы продолжаем совершенствовать наши знания и возможности делать инвестиции своими руками, вы можете узнать об этом, зарегистрировавшись здесь.