Представьте, что вы кропотливо накопили 100 000 долларов и готовы инвестировать в светлое будущее.

Но вы еще не решили, стоит ли применять практический подход и инвестировать в акции, или использовать инструменты с пассивным управлением, такие как роботы-консультанты или индексные фонды.

В конце концов, это были десятилетние дебаты между «активным» и «пассивным» инвестированием, и вы также находите достоинства в обоих подходах.

Сегодня мы стремимся глубже изучить плюсы и минусы этих двух концепций и представить лучшую альтернативу, которую вы, возможно, упустили.

Стратегию пассивного инвестирования можно назвать более свободным подходом, когда вы стремитесь купить инструмент и просто удерживать инвестиции в течение длительного времени.

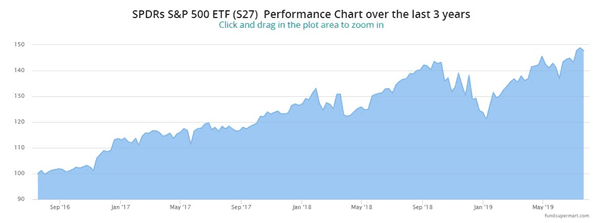

Одним из распространенных примеров является инвестирование в биржевые фонды (ETF), где они отражают показатели всего рыночного индекса (т. е. вы можете купить SPDR S&P 500 ETF, чтобы имитировать цену и доходность S&P 500). Индекс ).

Судя по приведенной ниже диаграмме, вы бы заработали $4 на каждые вложенные $10. просто купить «рынок» и удерживать его в течение 3 лет – простой подход.

Основополагающий принцип этой стратегии заключается в том, что рынки эффективны и что вся доступная информация уже учтена рынком.

Таким образом, если рынок не может быть побежден, люди должны просто стремиться купить весь рынок в целом и сосредоточить свои усилия на снижении транзакционных издержек и сборов.

С учетом всего сказанного давайте рассмотрим плюсы и минусы пассивного подхода к инвестированию.

Пассивное инвестирование — это стиль, который отлично подходит для людей, которые:

Как упоминалось ранее, пассивное инвестирование требует гораздо меньше времени и усилий. усилия, чем его активный аналог.

Это означает, что работа, необходимая для получения среднего рыночного дохода, сведена к минимуму — покупка и хранение индекса — это процесс, который можно автоматизировать с помощью обычного плана сбережений акций.

Нет необходимости тратить часы на изучение того, будет ли компания преуспевать в ближайшие 10–20 лет.

Кроме того, вы можете избежать непомерных комиссий, взимаемых консультантами или хедж-фондами, просто купив индекс целиком.

Еще одним преимуществом пассивного инвестирования является диверсификация, которая достигается при покупке всего рыночного индекса.

Вы буквально диверсифицируетесь в портфель из 500 акций, когда покупаете одну акцию S&P500 Index ETF!

Достижение такого уровня диверсификации окажется почти невозможным, поскольку вам необходимо купить одну акцию из 500 акций за один раз, что приведет к огромным комиссионным сборам, которые в первую очередь противоречат цели «соответствия» доходности индекса.

В то время как вышеизложенное, кажется, дает веские доводы в пользу пассивного подхода, самым большим недостатком является тот факт, что ваши доходы ограничены рыночным доходом, и вы должны быть уверены, что выбрали правильный рынок, за которым следуете.

Эффекты могут быть далеко идущими, если принять во внимание тот факт, что индекс STI едва достиг даже точки возврата цены. за последние 5 лет, в то время как индекс S&P 500 приносил более 50 % доходности за тот же период времени.

С учетом сказанного давайте перейдем к другой стороне медали — активному инвестированию.

Активное инвестирование — гораздо более трудоемкая, но предположительно более полезная стратегия.

Основополагающий принцип активного управления инвестициями заключается в том, что фондовые рынки иррациональны (поскольку люди иррациональны) и существуют очаги «неэффективности», которыми могут воспользоваться активные инвесторы.

Эта рыночная неэффективность позволяет активным инвесторам получать прибыль, превышающую рыночную.

На самом деле, благодаря Уоррену Баффету Berkshire Hathaway с 1965 по 2017 год росла в среднем на 20,8 % в год, что превышает вдвое больше, чем у S&P 500, и – он не единственный, кто это делает.

Это буквальное свидетельство того, что обыграть рынок возможно.

Другими словами, быть активным инвестором означает, что вы постоянно ищете возможности для получения прибыли, превышающей рыночную.

Начнем с основного недостатка активного инвестирования — это занимает много времени, а опережение рынка не гарантировано.

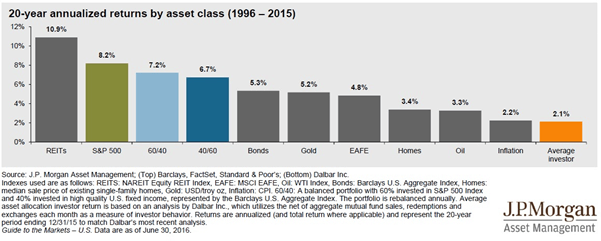

На самом деле средний инвестор может получить неудовлетворительную доходность, как показано ниже.

Имея это в виду, почему люди по-прежнему активно выбирают акции?

По моему честному мнению, активные инвестиции делятся на два лагеря:

1-й лагерь пытается обыграть рынок.

Это люди, у которых практически нет установленных рамок, они практически не умеют читать финансовые отчеты, практически не умеют анализировать сектор или отрасль и практически не умеют анализировать устойчивые конкурентные преимущества компании.

Обычно они полагаются на советы брокеров, информационные бюллетени, рекомендации по акциям и отчеты аналитиков, большинство из которых со временем доказали, что они наносят ущерб их богатству.

2 и лагерь заполнен людьми, которые разработали или приняли стратегию, которая имеет все шансы победить рынок.

Как правило, это люди, которые сохраняют в себе остроумие и логику и стараются не пускать деньги (эмоциональная тема). ) мешать инвестированию (этот процесс лучше всего проводить без эмоций ).

Этот второй лагерь инвесторов обычно тратит от 3 до 12 месяцев, чтобы создать надежную базу проверенных инвестиционных методологий, прежде чем даже купить свои первые акции.

Это потому, что они знают, как только они прошли первую кривую обучения, остальное просто постоянное, но минимальное обучение.

Как проницательные инвесторы, мы верим в 2 и лагерь — это то, что вам нужно .

Многие известные инвесторы, такие как Уоррен Баффет, Бенджамин Грэм и Сет Кларман, выступали за инвестирование в стоимость и успешно опережали рынок в течение длительного периода времени.

Следовательно, всегда существует вероятность того, что розничные инвесторы обыграют рынок, если они будут следовать проверенной инвестиционной стратегии.

Это также при условии, что они тратят время и усилия на комплексную проверку и мониторинг рынков.

Но как насчет того, чтобы объединить лучшее из обоих миров?

Что, если бы вы могли обыграть рынки и при этом потратить на это как можно меньше времени?

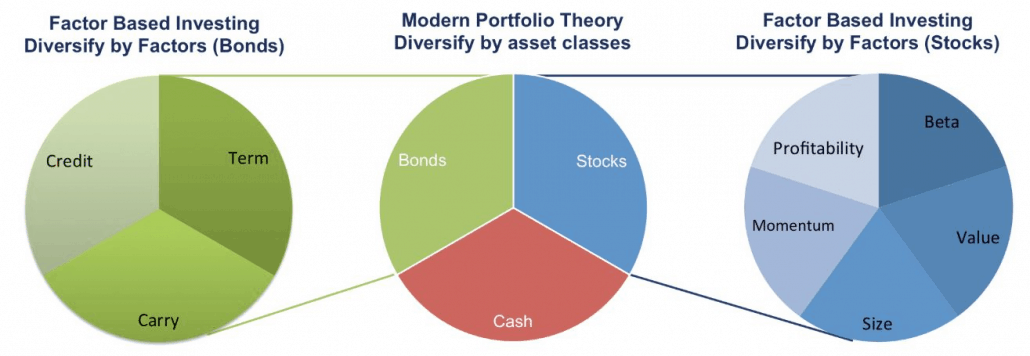

Добро пожаловать в мир факторного инвестирования — жизнеспособной альтернативы как пассивному, так и активному инвестированию.

Факторное инвестирование — это механический подход. используя факторы, которые, как было доказано, превзошли рынки за последние 30-40 лет.

5 из них включают:

Дополнительное примечание :Чтобы узнать больше о факторах, вы можете ознакомиться с подробным руководством здесь.

Возвращаясь к сути, эти факторы подверглись строгим статистическим проверкам с использованием данных за десятилетия в качестве процесса проверки.

Различные выводы остаются неизменными:факторные инвесторы стабильно выигрывают с течением времени.

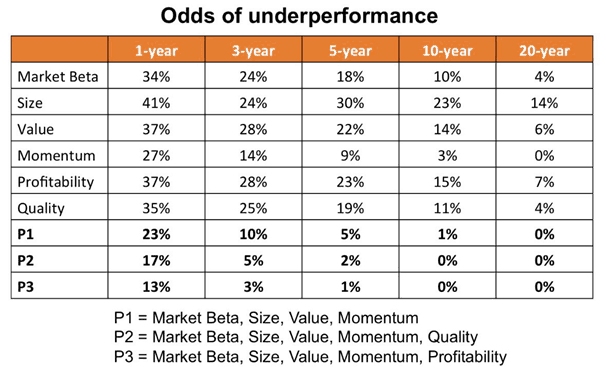

На самом деле, согласно книге (Ваше полное руководство по факторному инвестированию ) автор Ларри Сведро и Эндрю Беркин , они протестировали многофакторный портфель, включающий различные факторы в своей книге.

Они обнаружили, что любое сочетание факторов работает лучше, чем один фактор по отдельности, как показано в таблице ниже.

В двух словах, инвестирование на основе факторов устраняет разрыв между активным и пассивным управлением, позволяя достичь более высоких рыночных доходов при минимальных усилиях и затратах благодаря следованию инвестиционной стратегии, основанной на правилах.

Лично это идеальный подход для розничного инвестора, который ищет более высокую прибыль, но у которого нет времени или энергии, чтобы посвящать часы и часы работы изучению мельчайших подробностей каждой потенциально хорошей компании.

Вы можете прочитать все о факторном инвестировании и его доказательствах здесь.

Некоторые отчеты можно найти здесь и здесь, а дополнительные ресурсы можно найти здесь. Основы факторного инвестирования можно найти здесь. Книгу по факторному инвестированию, которую мы рекомендуем вам прочитать, можно найти здесь.

Факторное инвестирование, как вы уже можете сказать, является хорошо обоснованным, хорошо изученным и основанным на фактических данных подходом.

На наш взгляд, это, пожалуй, самый разумный и зрелый подход к индивидуальному выбору акций, дающий вам наилучшие шансы победить на рынке.

Очевидно, что прохождение всего вышеперечисленного займет некоторое время, но я могу обещать, что вам от этого будет лучше.

Если и только если вы не хотите тратить месяцы на чтение, изучение, а затем применять это самостоятельно, и вместо этого вы хотите учиться непосредственно у нас, вы также можете сделать это, зарегистрировавшись здесь.

Важное обновление: Чтение писем в папке "Входящие" может быть неприятно. Мы активно пытаемся сократить количество усилий, затрачиваемых вами как читателем, пролистывающим ваш почтовый ящик.

В связи с этим мы запустили групповой чат в телеграмме, где вы можете спокойно получать обновления статей. Вы можете присоединяйтесь к групповому чату Telegram здесь!