LEAPS расшифровывается как долгосрочные ценные бумаги с ожиданием капитала. LEAPS — это опционы с контрактами на срок более одного года, но, как правило, до наступления срока их погашения с даты их выпуска остается до трех лет. Они ничем не отличаются от краткосрочных опционов, кроме продолжительности срока до погашения. LEAPS были впервые предложены для обмена в 1990 году и стали обычным явлением.

Более длительный срок погашения означает, что долгосрочные держатели LEAPS также будут подвержены длительным колебаниям цен. Как и в случае с краткосрочными опционами, «премия» выплачивается за «право» покупать или продавать по цене исполнения опциона. Цена исполнения — это цена, по которой акции торгуются по истечении срока действия (покупка или продажа 100 единиц актива, акции/индекса и т. д. по цене исполнения).

Если цена акции выше страйка, то владелец опциона находится «в деньгах» и может продать его в любой момент с прибылью. Если «вне денег», владелец надеется оказаться в деньгах до истечения срока действия, когда он потеряет уплаченную премию, если все еще будет без денег. Любой опцион LEAPS рассчитан на 100 акций/единиц базового актива.

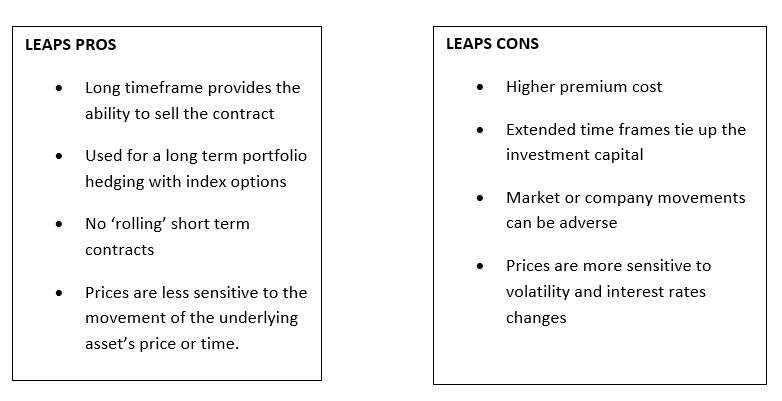

Из-за долгосрочного характера LEAPS рыночная процентная ставка, а также волатильность могут повлиять на стоимость опциона.

Поскольку контракты LEAPS имеют более длительный срок действия, их надбавки выше. Более длинная дата истечения дает активу опциона больше возможностей для существенных движений. В результате, давая покупателю опциона прибыль. Торговые площадки опционов используют эту временную стоимость. А также внутренняя стоимость, расчетная величина вероятности получения прибыли с использованием разницы между текущей рыночной ценой и ценой исполнения для определения премии по контракту.

Внутренняя стоимость может уже включать в себя прибыль с разницей между рыночной и страйк-ценой. Составитель контракта добавит это значение к своей цене анализа основных активов, чтобы определить конечную уплаченную премию.

Помимо времени и внутренней стоимости, волатильность акции, текущая рыночная процентная ставка, любые дивиденды, подлежащие выплате, а также теоретическая стоимость, созданная на основе постоянно меняющейся модели ценообразования, будут учитываться в части фундаментального анализа при определении премии. Из-за всех этих факторов премиальная цена постоянно меняется. Это изменение указывает цену, которую владелец может получить, если продаст свой контракт другому инвестору до истечения срока его действия.

Если акция ABC имеет премию в размере 6,00 долларов США, а контракт LEAPS заключен на 100 акций, общая премия по контракту составляет 600 долларов США.

LEAPS были созданы для предоставления долгосрочных опционов без использования нескольких краткосрочных контрактов. Это включает в себя максимум один год истечения срока действия. При одновременном приобретении нового контракта по истечении срока действия старого контракта. Это известно как процесс, называемый «переносом контрактов». Этот метод применялся ранее.

Метод пролонгации подвергает покупателя риску изменения рыночной цены и дополнительным премиям. Это устраняется для долгосрочных трейдеров, поскольку они подвергают их более длительным тенденциям базового актива в одной сделке.

Призывы LEAPS позволяют инвестору извлечь выгоду из роста акций без необходимости значительного авансового капитала; только премиум. Как и любой краткосрочный колл-опцион, колл-опцион LEAPS дает право на покупку по цене исполнения. Держатель контракта также может продать свой колл-контракт в любое время до истечения срока действия. Это связано с потенциальной прибылью или убытком за вычетом комиссий или брокерских сборов за обмен.

Опционы пут LEAPS дают инвесторам долгосрочное хеджирование при владении базовым активом. Все краткосрочные и LEAPS путы увеличивают стоимость, когда цена актива снижается. Это компенсирует потери удерживаемого запаса, смягчая удар. Скажем, у вас есть акции ABC, которые резко выросли в цене, но вы хотите держать их в долгосрочной перспективе (по налоговым причинам). И вы боитесь потерять свои достижения. Вы можете приобрести опцион LEAP put в качестве страховки от краха вашей длинной позиции.

Пут-путы LEAP также являются способом заработать на падении акций, не продавая их без покрытия. Это включает в себя заимствование акций, их продажу и ожидание дальнейшего снижения цены до истечения срока действия. Акции выкупаются по истечении срока действия. А прибыль или убыток компенсируются, подвергая себя высокому риску и значительным убыткам, если цена вырастет.

Как и LEAPS для отдельных активов, существуют индексные LEAPS, позволяющие хеджировать против S&P500, других индексов и определенных секторов. Вы получаете страховой полис от крупных рыночных спадов, покупая опцион LEAPS на индекс S&P. Такой пут отслеживает 500 акций индекса S&P и будет в деньгах, если рынок пойдет вниз, обеспечивая хеджирование длинного портфеля широких акций.

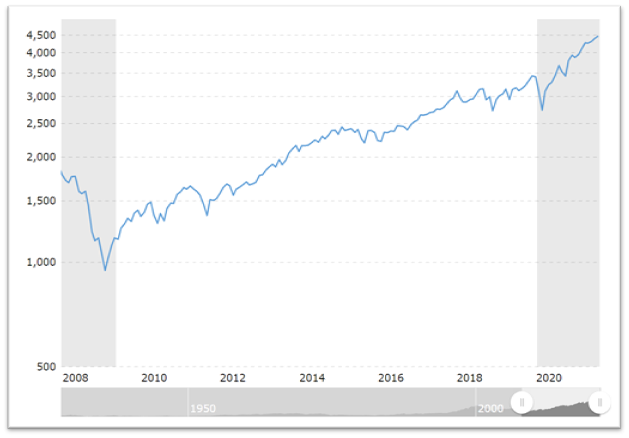

Представьте себе мир, в котором с февраля 2009 года цены на акции росли 12 лет (нетрудно представить).

Цена S&P500 с 2008 г. по сегодняшний день

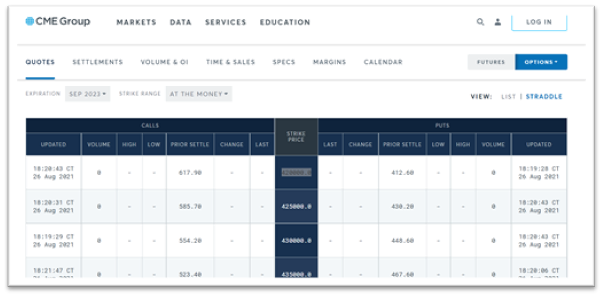

Мы полагаем, что в ближайшие два года после гипотетической глобальной пандемии произойдет коррекция рынка. Поэтому мы покупаем индекс LEAPS S&P500, чтобы застраховаться от этого падения. Мы платим $412,60 за опцион LEAPS со страйком $4200, срок действия которого истекает через 2 года.

Если S&P упадет ниже 4200 долларов до истечения срока, мы в деньгах, и хотя стоимость нашего портфеля будет уменьшаться, стоимость опциона пут будет расти. Если S&P останется выше $4200, срок действия нашего опциона истечет, что приведет к бесполезной потере премии в размере $412,60; тем не менее, наш портфель останется неизменным и, возможно, увеличится.

Контракты LEAPS — отличный способ хеджировать, а также продавать акции с ограниченными средствами. Эти варианты имеют определенное время и место для использования и могут быть очень выгодными для долгосрочных владельцев активов, которые хотят застраховаться от стихийных бедствий за небольшую цену.

Как всегда, никогда не рискуйте больше, чем вы можете позволить себе потерять в любой отдельной позиции, и удачи вам во всех ваших сделках.