Вы можете сбалансируйте свой портфель, инвестируя в опционы на фондовый индекс, который отслеживает весь рынок или сектор.

Индексные опционы — это опционы пут и колл на фондовый индекс, а не на отдельные акции. Для многих инвесторов привлекательность опционов на индексы заключается в том, что они дают возможность оценить результаты группы акций. Удержание позиций, эквивалентных одному индексному опциону — скажем, 500 акций в S&P 500 — потребует гораздо большего капитала и многочисленных транзакций.

Содержание 1. Хеджирование вашего портфеля 2. Кредитное плечо индексных опционов 3. Как рассчитать количество контрактов для хеджирования? 4. Каков риск? 5. Вопросы маржиЕще одна привлекательность заключается в том, что опционы на индексы могут быть гибкими, подстраиваясь под финансовые планы как консервативных, так и более агрессивных инвесторов. Если вы сосредоточили свой портфель на крупных американских компаниях, вы можете продавать опционы на индекс, который коррелирует с вашим портфелем, чтобы хеджировать свои инвестиции.

Или, если вы считаете, что биотехнологическая отрасль движется к рекордному росту, вы можете купить опцион на индекс биотехнологической отрасли. Большинство опционов на индексы выполнены в европейском стиле, что означает, что они могут быть исполнены только по истечении срока действия, а не раньше.

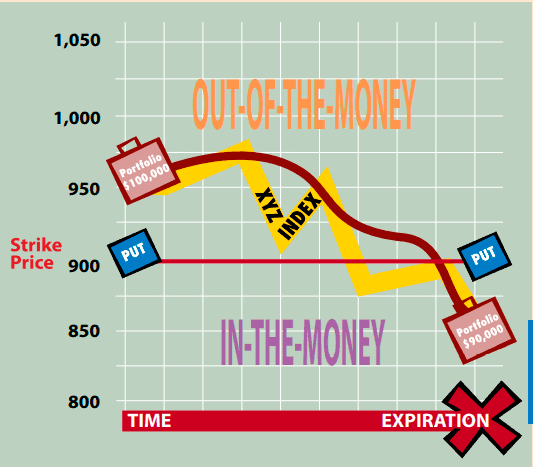

Консервативные инвесторы могут использовать индексные опционы для хеджирования своих портфелей. Если стоимость вашего портфеля падает, индекс, соответствующий движению вашего портфеля, также падает. Покупая опцион пут на этот индекс, вы имеете право по истечении срока действия получить сумму наличных, пропорциональную падению индекса ниже цены исполнения.

900 пут уменьшает общий убыток на 5%

Например, предположим, что вы вложили 100 000 долларов США в портфель, содержащий некоторые из наиболее крупных акций широкомасштабного индекса XYZ, который в настоящее время торгуется на уровне около 950. Вы бы например, защитить себя от потери более 5% или 5000 долларов. Вы покупаете 900-пут на индекс XYZ. В течение следующих нескольких месяцев стоимость вашего портфеля упадет примерно на 10 % и составит 90 000 долларов США.

Поскольку XYZ имеет аналогичный состав, он также снизился чуть более чем на 10%, до 850. Теперь ваш пут в деньгах на 50 пунктов, а в по истечении срока действия вы получаете 5000 долларов за вычетом премии, которую вы заплатили за пут, и любых комиссий за продажу. Ваш общий убыток снижается примерно до 5000 долларов, или 5%, что было заранее установленным вами приемлемым уровнем. Имейте в виду, однако, что то, что вы платите за пут, влияет на ваш доход. Если индекс не упадет до истечения срока действия, ваш опцион останется без денег или при деньгах. Вы можете решить, следует ли расширить хеджирование, купив другой опцион с более поздним сроком действия или развернув опцион.

Опции индекса также привлекательны для инвесторов из-за того, что они обеспечивают рычаги влияния. Инвесторы могут участвовать в движении за часть стоимости покупки эквивалентного ассортимента акций. И даже небольшое изменение может привести к большому процентному выигрышу. Недостатком кредитного плеча, конечно же, является то, что если рынок движется против ожиданий, процентная потеря может быть высокой и может составить все ваши инвестиции.

Кредитное плечо опционов на индексы также означает, что если вы уверены, что определенный сектор получит прибыль, но не знаете, какие отдельные акции вырастут, вы можете купить индексный призыв извлечь выгоду из более широкого сдвига рынка.

Если вы используете индексные опционы пут для хеджирования своего портфеля, вам придется рассчитать количество контрактов, которые нужно купить, чтобы соответствовать размеру вашего портфеля.

1. Определите текущее совокупное значение параметра индекса:

______ Текущее значение индекса x 100 долл. США =совокупное значение

2. Разделите стоимость вашего портфеля на совокупную стоимость.

______ Ценность вашего портфолио

÷ Суммарное значение сверху =____________

Результатом является количество контрактов, которое защитит весь ваш портфель. После того, как вы определили количество контрактов, которые покроют ваш портфель, вы должны рассчитать, какая защита от убытков вам нужна. Выбранная вами цена исполнения должна соответствовать этой сумме, чтобы страховка сработала, если индекс упадет так далеко. Например, если вы хотите защитить свой портфель от падения более чем на 10%, цена исполнения должна составлять 90% от текущего значения индекса, что будет значением индекса, если он упадет на 10% от текущего значения. .

Риск покупки опционов на индексы такой же, как и риск покупки опционов на акции:он ограничен размером премии, которую вы платите.

Если вы рассматриваете возможность покупки опциона пут, важно сопоставить стоимость хеджирования своего портфеля с преимуществами хеджирования. Однако авторы индексных опционов сталкиваются со значительным потенциальным риском. Поскольку значение индекса может внезапно упасть, продавец путов может оказаться должен много денег. Такой же риск распространяется и на автора звонков, если индекс резко возрастает. И авторы опционов на индексы обычно не могут покрыть себя, удерживая базовый инструмент, как они могут это делать с отдельными опционами на акции. соображения маржи.

Маржинальные требования для продажи опционов на индекс отличаются от требований к продаже опционов на отдельные акции. Как правило, вам изначально необходимо внести всю премию и не менее 15% от совокупной стоимости контракта или уровня индекса, умноженного на 100 долларов США, на ваш маржинальный счет. Так как совокупная стоимость индексного опциона меняется ежедневно, сумма требований к поддержанию маржи также колеблется, а это означает, что вам нужно внимательно следить за своим счетом, чтобы избежать маржин-колла.

Если вы хотите хеджировать свой портфель с помощью опционов на индексы, важно найти индекс, отражающий движение вашего портфеля. В противном случае то, что происходит с индексом, не будет точно отражать то, что происходит с вашим портфелем, и вы не сможете компенсировать его снижающуюся стоимость. Первый шаг — найти индексы, охватывающие тот же рынок или сектор, что и ваш портфель.

После того как вы сузили свой выбор, вы можете использовать прошлые результаты индекса или оценить его волатильность, чтобы найти тот, который точно отражает движение вашего портфеля. Но если ваш портфель точно не соответствует составу индекса (что очень маловероятно), вы всегда будете сталкиваться с риском того, что он не будет двигаться так же, как ваш портфель.

Хеджирование вашего портфеля с помощью индексных опционов, Инна Роспутня