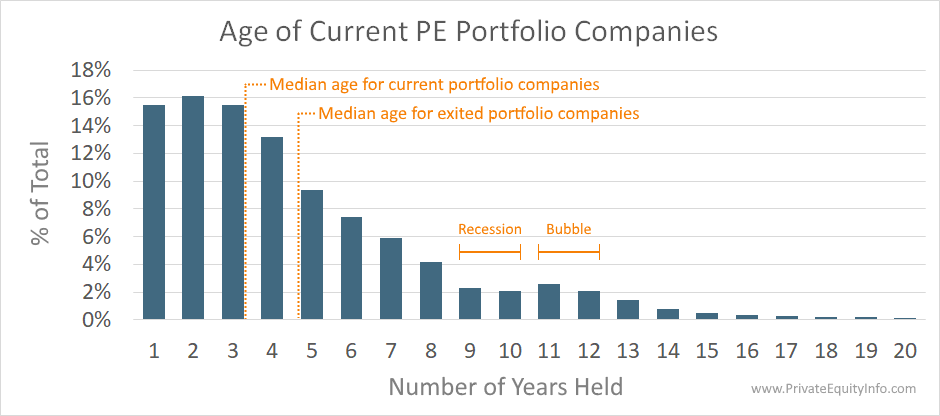

Ранее я писал о среднем возрасте портфельных компаний на момент выхода. Я также показал спред в периодах владения для этих ликвидированных портфельных компаний. В этом исследовании я изучаю возрастное распределение портфельных компаний США, которыми в настоящее время владеют.

Эта диаграмма фактически представляет собой парад будущих выходов компаний из портфеля прямых инвестиций.

Как сообщалось ранее, средняя продолжительность владения портфелем прямых инвестиций составляет 4,9 года после выхода. Однако средний возраст текущих портфелей составляет 3,3 года. Хотя мы ожидаем, что текущие портфельные компании будут иметь более низкий возраст старения по сравнению с выбывшими компаниями, этот разрыв (между 4,9 и 3,3) достаточно велик, и я думаю, что мы увидим, что средний возраст вышедших портфельных компаний продолжит снижаться с течением времени. (если общая динамика отрасли не изменится в ближайшее время).

Эта тенденция к сокращению периодов владения интуитивно понятна, поскольку частные инвестиционные компании быстрее приносят благоприятную прибыль своим портфельным компаниям на бычьем рынке с увеличивающимися мультипликаторами оценки. И судя по всему, сейчас оценки высоки.

Примечательно, что мы все еще можем видеть последствия последнего пузыря (2006–2007 гг.) и последующей рецессии (2009–2010 гг.). Это видно по небольшому падению гистограммы за годы 9–10 (спад) и небольшому подъему гистограммы за годы 11–12 (пузырь).

Спад – Портфельные компании, купленные 9–10 лет назад, были куплены примерно в 2009–2010 годах. В то время рецессия была пугающей, и оценки были низкими из-за крайней неопределенности на рынке и в экономике в целом. Портфельные компании, приобретенные в это время, часто покупались по выгодной цене и быстро поднимались в цене благодаря последующему экономическому восстановлению и некоторому естественному многократному расширению по мере того, как неопределенность начала исчезать. Следовательно, фирмам PE не нужно было удерживать эти портфельные компании так долго, чтобы получить достаточную рентабельность инвестиций. Вот почему мы видим меньше текущих портфельных компаний, которым 9–10 лет.

Облако – Наоборот, оценки компаний были на пике непосредственно перед рецессией – пузырем 2006–2007 годов (11–12 лет назад). Портфельные компании, купленные в это время, скорее всего, быстро обесценились из-за рецессии. В целом эти портфельные компании держались дольше, поскольку фирмам, занимающимся прямыми инвестициями, требовалось больше времени, чтобы восстановиться после покупок на пике и работы в период рецессии.

Экономия на беспошлинных выходных при покупках перед школой

Руководство для выпускников по выплате студенческой ссуды

Что такое учреждение длительного ухода?

Пора поговорить. Но это не должно быть страшно или неудобно ... Осмелюсь сказать, это может быть даже весело.

Как потенциально сохранить и расширить свой портфель на нестабильном рынке