В первую неделю декабря 2019 года правительство подготовило почву для запуска ETF Bharat Bond. ETF Bharat Bond будет инвестировать в облигации, выпущенные различными подразделениями государственного сектора.

С точки зрения инвесторов, это новый вариант инвестирования в сфере фиксированного дохода. ETF Bharat Bond - это простой и недорогой способ инвестировать в облигации организаций государственного сектора. С точки зрения правительства, это дает единицам государственного сектора новый источник средств и, возможно, также поможет углубить рынки облигаций в Индии.

Каковы основные особенности этого облигационного ETF? Куда инвестирует этот ETF? Каковы плюсы и минусы? Как будет облагаться налогом доход от ETF Bharat Bond? Стоит ли инвестировать в ETF Bharat Bond?

Прежде чем мы углубимся в ETFs Bharat Bond, давайте быстро коснемся ETFs и ETFs облигаций.

ETF (Exchange-Traded Fund) - это пассивный паевой инвестиционный фонд, который отслеживает и копирует индекс. Например, в сфере акций у нас есть Nifty ETFs и Nifty Next 50 ETFs.

Когда вы инвестируете в ETF, вы получаете паи, как и в случае паевых инвестиционных фондов. ETF, как следует из названия, торгуются на фондовых биржах. Вы можете торговать ETF в течение дня.

ETFs обеспечивают диверсификацию с помощью одной инвестиции и ограниченного капитала при невысокой стоимости. Чтобы узнать больше об ETF, прочтите этот пост.

ETF облигаций отслеживает и пытается воспроизвести производительность индекса облигаций.

Вот хорошее видео об ETF на облигации от Edelweiss AMC.

ETF будет отслеживать индексы облигаций Бхарата, как упомянуто выше.

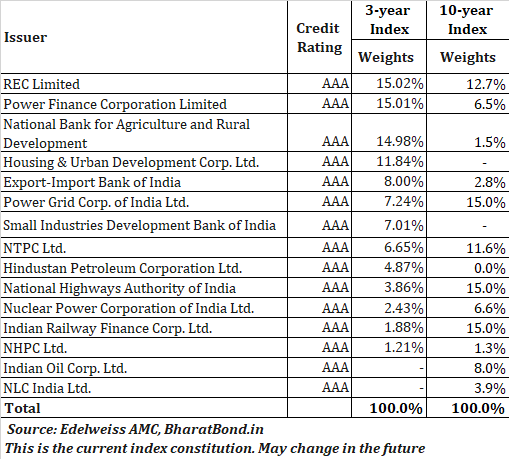

Я копирую структурную разбивку индекса ниже.

Как видите, все эмитенты являются единицами государственного сектора и пользуются поддержкой правительства. Это практически исключает кредитный риск в ETF. Все организации имеют рейтинг AAA.

ETF будут инвестировать в облигации, срок погашения которых превышает срок погашения ETF, что устраняет риск процентной ставки для инвесторов, которые вкладывают средства до погашения.

Возврат не гарантирован (гарантирован).

Облигационные ETF будут отслеживать эффективность базовых индексов, например, Nifty Bharat Bond Index-April 2023 (3-летний ETF) и Nifty Bharat Bond Index-2030 (10-летний ETF).

Ориентировочная доходность Nifty Bharat Bond Index-апрель 2023 года составляет 6,69% годовых.

Ориентировочная доходность Nifty Bharat Bond Index-апрель 2030 года составляет 7,58% годовых.

Вы должны ожидать доходности в том же диапазоне.

Обратите внимание, что это ориентировочная доходность индекса. Ваша прибыль от ETF будет немного отличаться по следующим причинам.

Вышеуказанные пункты в большей степени применимы к инвесторам, удерживающим до погашения. Если вы хотите торговать этими облигациями ETF или выйти из них до наступления срока погашения, ваш опыт возврата может сильно отличаться из-за нестабильности цен (из-за риска процентной ставки).

Если вы хотите инвестировать в ETF, вы можете подать заявку через своего брокера в течение периода NFO. NFO будет открыт с 12 th декабря до 20 декабря th , 2019. Впоследствии, когда ETF будут размещены на фондовой бирже, вы также сможете покупать их на вторичном рынке.

Если вы хотите инвестировать в FoF, вы можете подать заявку через своего дистрибьютора (обычный план) или непосредственно с веб-сайта Bharat Bond.

Дополнительную информацию можно найти в разделе часто задаваемых вопросов на веб-сайте Bharat Bond ETF.

№1 Низкое соотношение расходов :Коэффициент расходов ETF составляет 0,0005%. Это намного дешевле, чем самый дешевый из долговых паевых инвестиционных фондов.

Безопасность №2 (низкий кредитный риск) :Поскольку это компании, поддерживаемые государством, вероятность дефолта по любой из этих облигаций очень мала. Если вы постоянно беспокоитесь о своем портфеле долговых паевых инвестиционных фондов, Bharat Bond ETF может стать хорошей альтернативой.

# 3 Прозрачность :Поскольку ETF отслеживает индекс, вам не нужно беспокоиться о риске управляющего фондом. В последнее время инвестиционные решения многих КУА в сфере долговых фондов были поставлены под сомнение. Портфолио будет доступно ежедневно.

Ликвидность №1 :В паевом фонде, где вы можете выкупить паи в компании паевого инвестиционного фонда, когда захотите. В ETF вы не можете этого сделать. Если вы хотите выйти до срока погашения, вы должны продать облигацию на фондовых биржах. Для этого на счетчике должна быть достаточная ликвидность. При отсутствии достаточной ликвидности спред между покупателями и покупателями может быть очень высоким и отрицательно сказаться на ваших доходах. Вы не можете быть уверены, что AMC предоставит маркетинговые услуги для облигационного ETF.

Риск процентной ставки №2 :Несмотря на то, что в этих облигациях существует ограниченный кредитный риск, базовые инвестиции (особенно 10-летний ETF) представляют собой долгосрочные облигации от PSU. Следовательно, процентный риск все еще существует. Помните, что процентная ставка и цена облигаций обратно пропорциональны. Когда процентные ставки растут, цены на облигации падают. Когда процентные ставки снижаются, цены на облигации растут. И степень взлетов и падений зависит от дюрации (срока погашения) облигаций. Чем дольше срок погашения, тем выше чувствительность.

В то же время, поскольку эти ETF являются ETF облигаций с целевым сроком погашения, процентный риск со временем будет снижаться (по мере уменьшения срока погашения базовой облигации). Облигационные ETF со сроком погашения 10 лет сегодня будут погашены через 7 лет через 3 года.

Фактически, это главное различие между долговыми паевыми инвестиционными фондами и ETF этого типа. В долговом паевом фонде управляющий фондом будет стремиться поддерживать профиль дюрации портфеля в соответствии с мандатом фонда. Например, для средне- и долгосрочного фонда управляющий фондом будет поддерживать дюрацию портфеля от 4 до 7 лет. Даже через 5 лет дюрация будет такой же, поскольку управляющий фондом будет заменять облигации для поддержания профиля дюрации (срока погашения). В ETF облигаций с целевым сроком погашения срок погашения (дюрация портфеля) и, следовательно, процентный риск будут уменьшаться со временем.

Более того, если вы инвестируете на удержание до погашения и можете игнорировать колебания цен, вам не нужно беспокоиться о процентном риске.

Как упоминалось ранее, инвесторы не будут получать проценты от ETF Bharat Bond. Проценты от базовых облигаций будут реинвестированы ETF. Поскольку процентный доход отсутствует, вопрос о налогообложении этого дохода не возникает.

Если вы продадите облигации до истечения трех лет, полученный прирост капитала будет рассматриваться как краткосрочный прирост капитала и облагаться налогом по вашей ставке.

Если вы продаете облигации по истечении трех лет. Полученный прирост капитала будет рассматриваться как долгосрочный прирост капитала и будет облагаться налогом по ставке 20% после индексации.

Интересно (и разумно) отметить, что срок погашения 3-летнего и 10-летнего ETF наступает в апреле 2023 г. и в апреле 2030 г. соответственно. Для инвестора, удерживающего до погашения, это обеспечит дополнительный год индексации. Поскольку период NFO - с 12 декабря 2019 года по декабрь 2019 года, это означает, что срок погашения облигационного ETF составит немногим более 3-10 лет.

На мой взгляд, Bharat Bond ETF - хороший вариант.

Если вы ищете надежный инвестиционный продукт с фиксированным доходом, это может быть для вас прекрасным вложением. Однако вы должны быть инвестором, удерживающим до погашения этих облигаций, и можете игнорировать колебания цен. Для долгосрочных портфелей вы можете рассмотреть этот продукт для долговой части портфеля. Вы можете думать об этом как о накопительном фиксированном депозите (а не о фиксированном банковском депозите), когда вы кладете деньги и получаете свои деньги обратно с процентами по истечении срока.

Эти ETF не приносят процентного дохода. Следовательно, этот ETF не подойдет инвесторам, которые ищут регулярный доход от инвестиций. Однако есть вариант Fund-of-Fund. Насколько я понимаю, FoF будет открытым (не совсем то, но все, что вам нужно, это то, что он не является закрытым, т.е. свежие подписки могут быть запрещены, но вы должны иметь возможность погасить с AMC). Следовательно, для получения дохода вы можете инвестировать в FoF и начать SWP из FoF. Однако волатильность цен из-за риска процентной ставки может создать проблемы. Помните, что в случае SWP усреднение стоимости в рупиях работает наоборот. Следовательно, вам не рекомендуется запускать SWP из нестабильного актива

Кстати, это не должно быть концом ETF Bharat Bond. Если проблема будет успешной (и, скорее всего, так и будет), вы можете ожидать много таких проблем с ETF в будущем. Со временем на рынках появятся облигационные ETF различных сроков погашения. Например, у запущенного сегодня облигационного ETF с 3-летним сроком погашения осталось 3 года до погашения. Через год у того же облигационного ETF останется 2 года до погашения. Таким образом, у вас будут варианты инвестирования в ETF на облигации, соответствующие вашему инвестиционному горизонту.

На мой взгляд, ETF или FoF Bharat Bond - прекрасный продукт, и он может найти место во многих портфелях.

Как вы думаете?

Веб-сайт Bharat Bond ETF

Часто задаваемые вопросы об ETF Bharat Bond от Edelweiss AMC

Крипто, инфраструктура, часы и семь других мест для инвестиций прямо сейчас

Налогообложение LTCG:сколько налогов мне нужно заплатить? Иллюстрация часть 1

Как оценить акции с помощью модели роста Гордона?

Как создавать более эффективные подписи по электронной почте

Простота коротких продаж с использованием фьючерсов