Kotak International REIT FOF — это открытый фонд или схема фонда, инвестирующая в паи субфонда SMAM ASIA REIT Sub Trust и/или других аналогичных зарубежных фондов REIT. Период NFO заканчивается 21 декабря 2020 года. В этом обзоре мы объясняем, как работает инвестиционный фонд недвижимости (REIT) и какую прибыль можно ожидать от этого фонда фонда.

Что такое REIT? Точно так же, как взаимный фонд акций объединяет деньги инвесторов и покупает акции, инвестиционный фонд недвижимости объединяет деньги для покупки/продажи недвижимости. Полученный прирост капитала или рента передаются инвесторам. Большая часть дохода от аренды обычно передается владельцам в виде дивидендов.

Как будет работать Kotak International REIT FOF? Он будет инвестировать наши деньги в международный фонд RIET, такой как SMAM ASIA REIT Sub Trust Fund (называемый базовым фондом). Он инвестирует в недвижимость в Азиатско-Тихоокеанском регионе, за исключением Японии. Доход в виде дивидендов и прирост капитала от этих объектов недвижимости будут реинвестированы Kotak в базовый фонд от нашего имени.

Каковы риски? NAV будет колебаться в зависимости от спроса и предложения на рынке недвижимости. Если вы покупаете недвижимость для получения дохода от аренды, вы не будете ежедневно оценивать недвижимость. Только на момент продажи рыночная цена будет иметь значение. Кроме того, пока вы регулярно получаете арендную плату, риск для игры невидим (как кредитный риск в облигациях). Когда вы покупаете RIET, цены на недвижимость будут колебаться ежедневно. Могут быть бычьи или медвежьи бега, как на фондовом рынке. Экономические условия могут повлиять на прибыль. Если для погашения необходимо продать большую часть имущества, есть вероятность, что управляющему фондом придется согласиться на цену ниже рыночной (риск ликвидности).

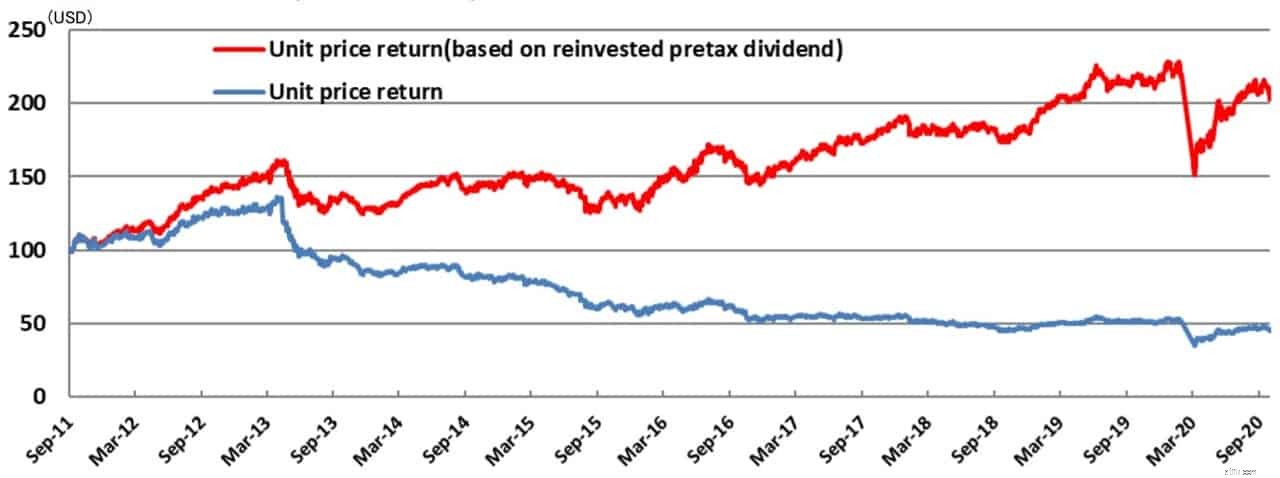

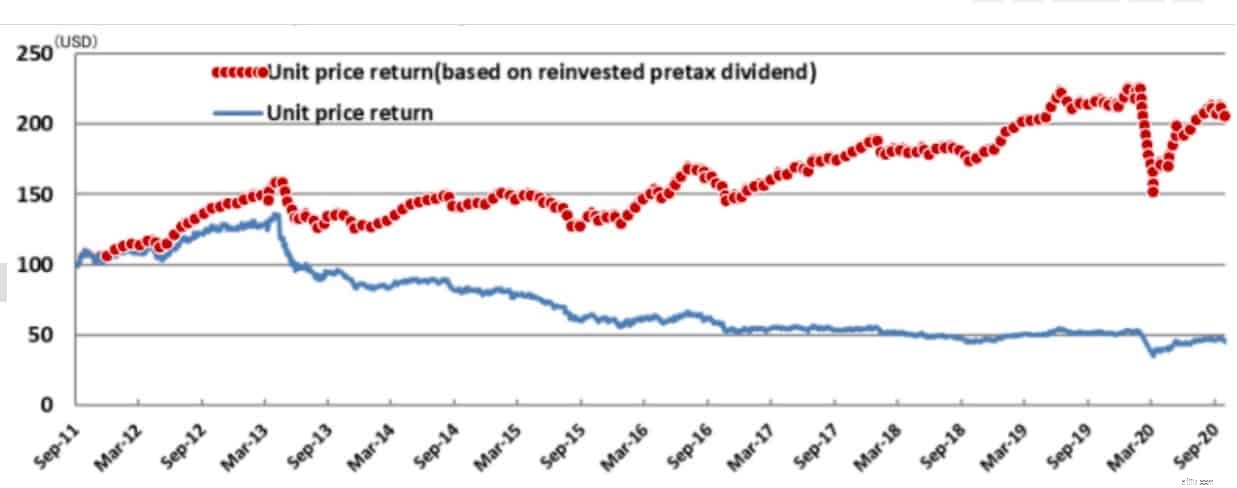

Скриншот ниже взят из последнего информационного бюллетеня REIT (ссылка выше). Обратите внимание как на волатильность NAV, так и на огромный компонент дивидендов.

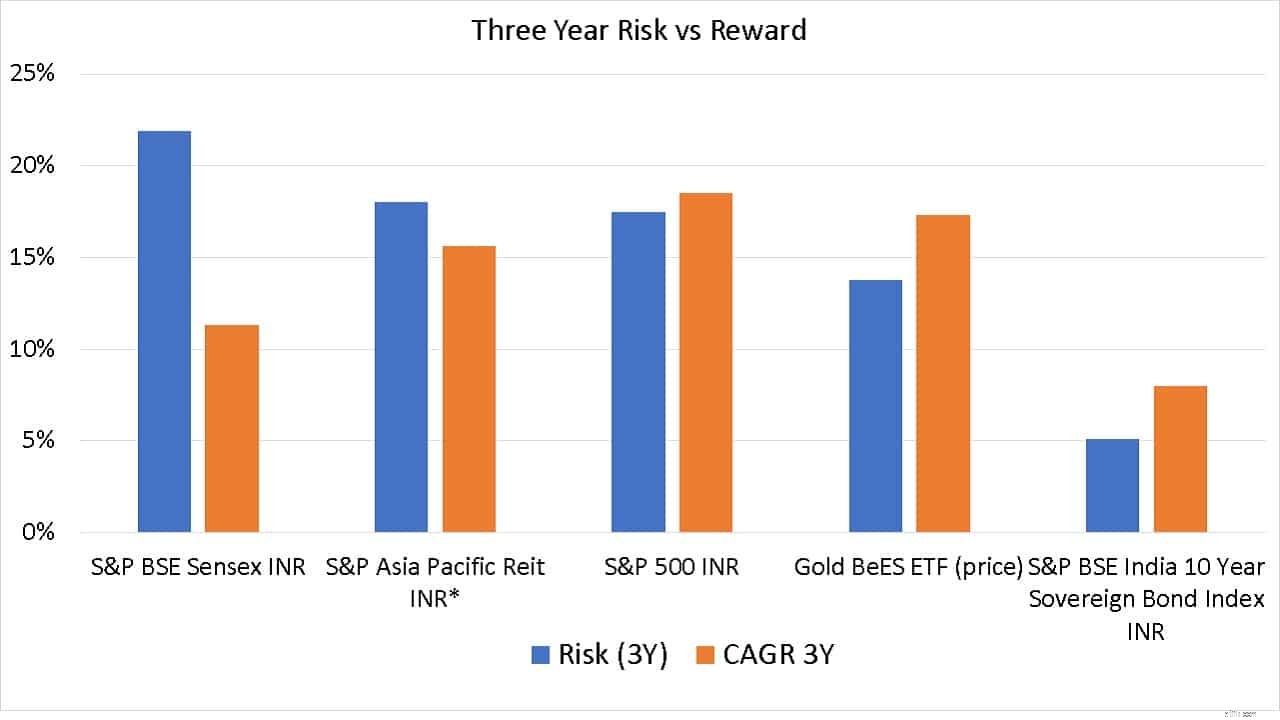

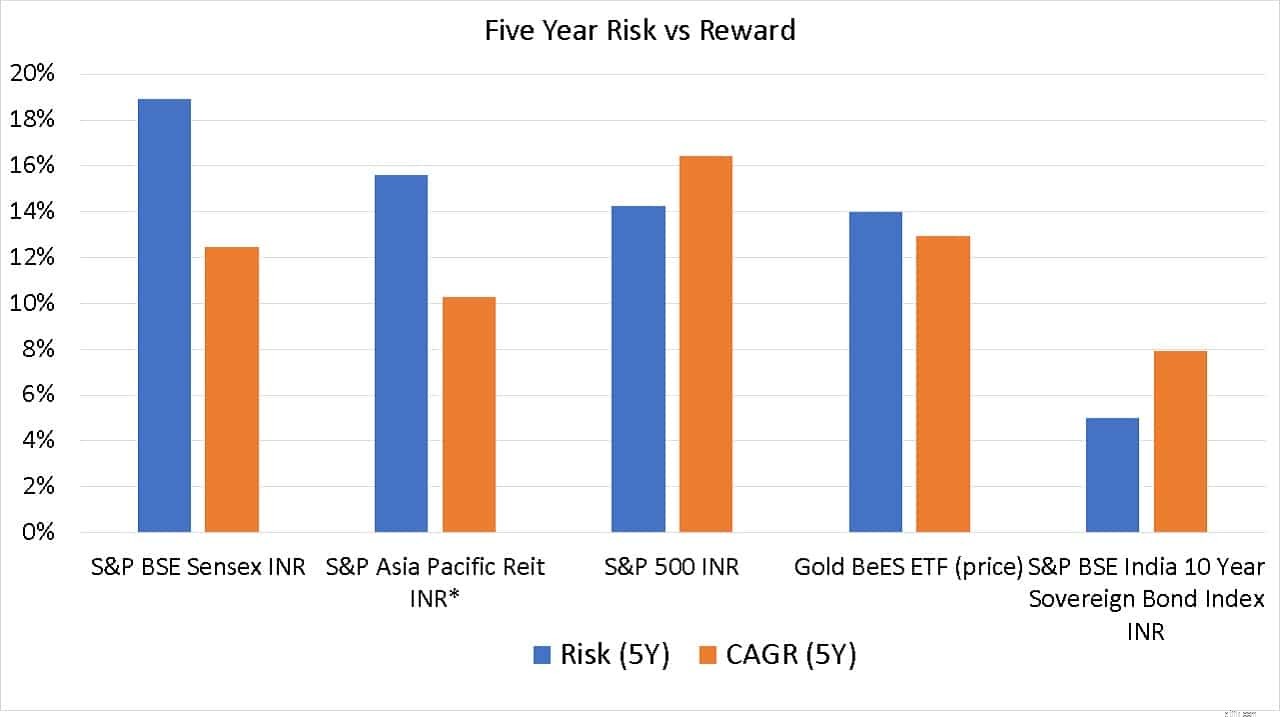

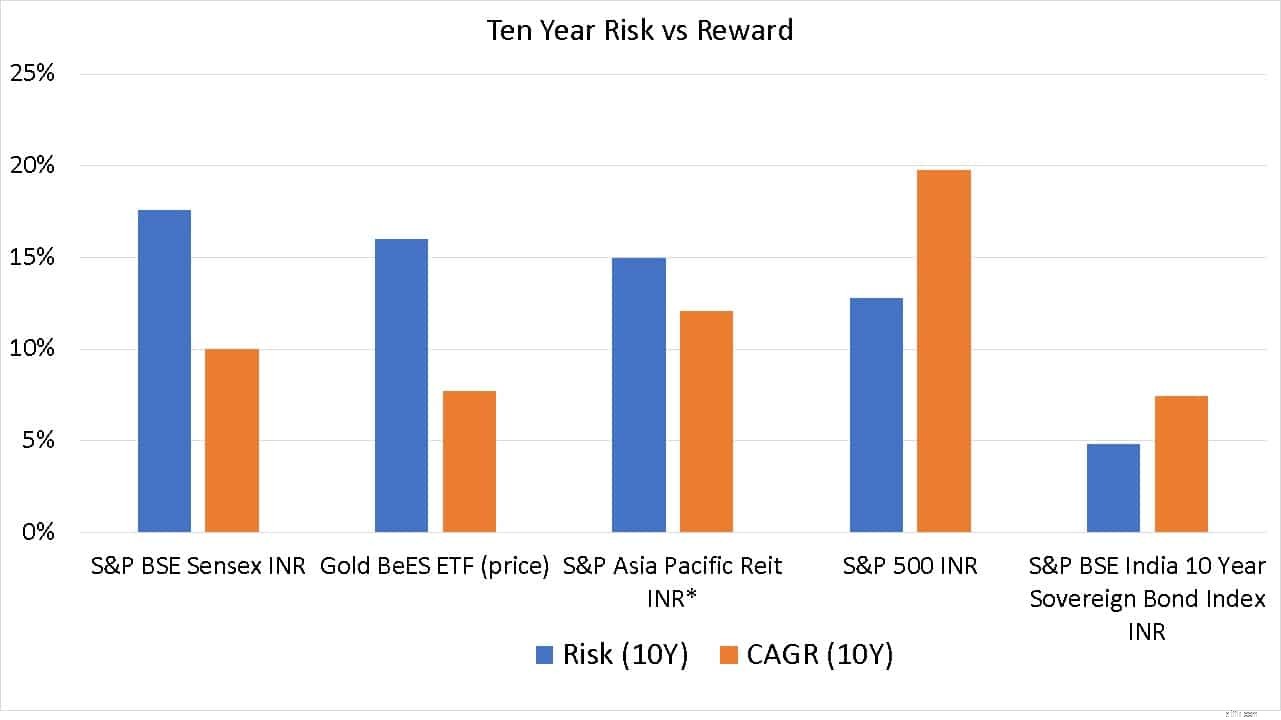

Прежде чем мы приступим к дальнейшему анализу, давайте сначала сравним риск и вознаграждение REITS с акциями, облигациями и золотом.

Мы представляем трех-, пяти- и десятилетний годовой риск (стандартное отклонение месячной доходности) и годовую доходность (CAGR) общей доходности S&P Pacific REIT в индийских рупиях*, совокупной доходности S&P 500 в индийских рупиях; S&P BSE Sensex Total Returns в индийских рупиях, S&P BSE India 10-летний индекс государственных облигаций в индийских рупиях и ценовой доход ETF Nippon Indian Gold BeEs в индийских рупиях. Источник:информационные бюллетени с сайта spglobal.com

* Индекс RIET включает весь Азиатско-Тихоокеанский регион, включая Японию, но мы будем использовать его для оценки связанного риска/вознаграждения. Доходность индекса в долларах США была преобразована в индийские рупии с использованием того же коэффициента масштабирования, что и S&P 500 долларов США и индийских рупий. Поэтому они приблизительны.

На трех графиках ниже просканируйте синие полосы слева направо. Они представляют годовой риск.

Обратите внимание, что волатильность REIT сопоставима с волатильностью на рынках акций и золота. Доходность может колебаться. Поговорка «более высокий риск приводит к более высокому вознаграждению» неверна, как видно из вышеизложенного. Между ними нет простой корреляции.

Какую прибыль я могу получить от Kotak International REIT FOF? Инвесторы должны сначала ожидать риска, сравнимого с собственным капиталом, от этого фонда фонда. Точно так же, как нельзя ожидать прибыли от фонда акций — см.: Не ожидайте прибыли от SIP взаимных фондов! Сделайте это вместо этого! – от этого REIT тоже не стоит ожидать доходности.

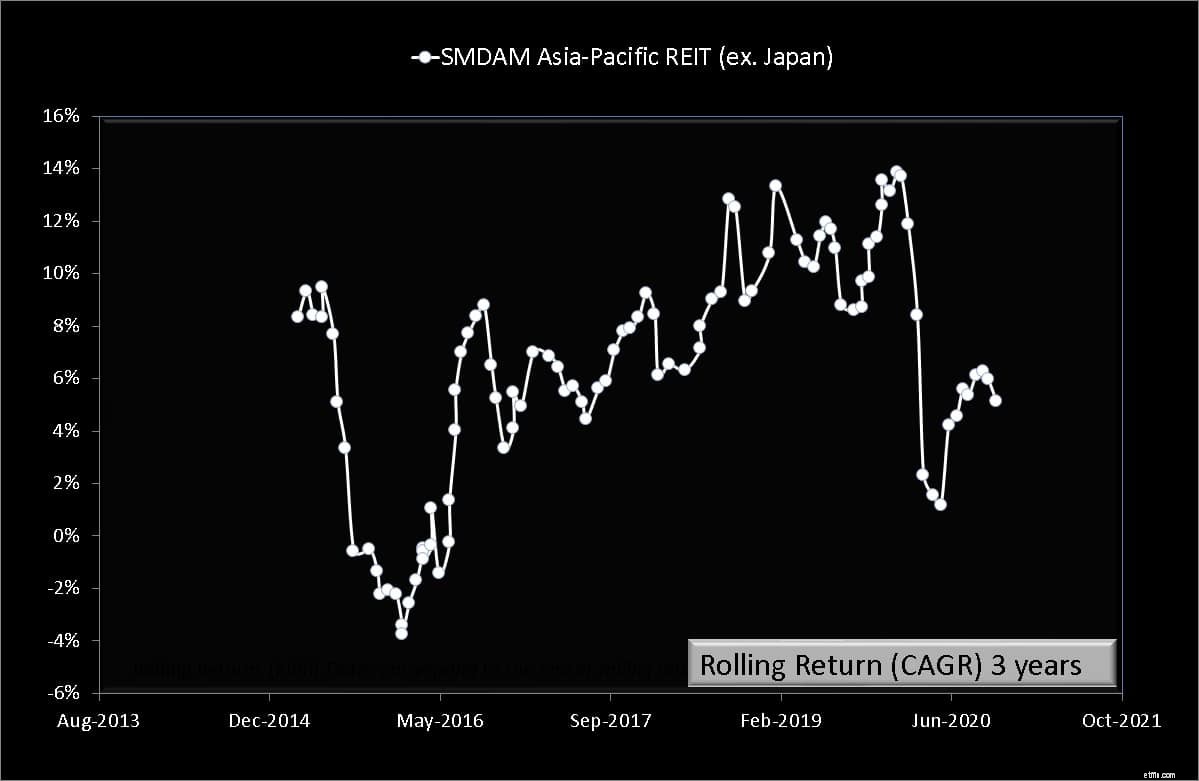

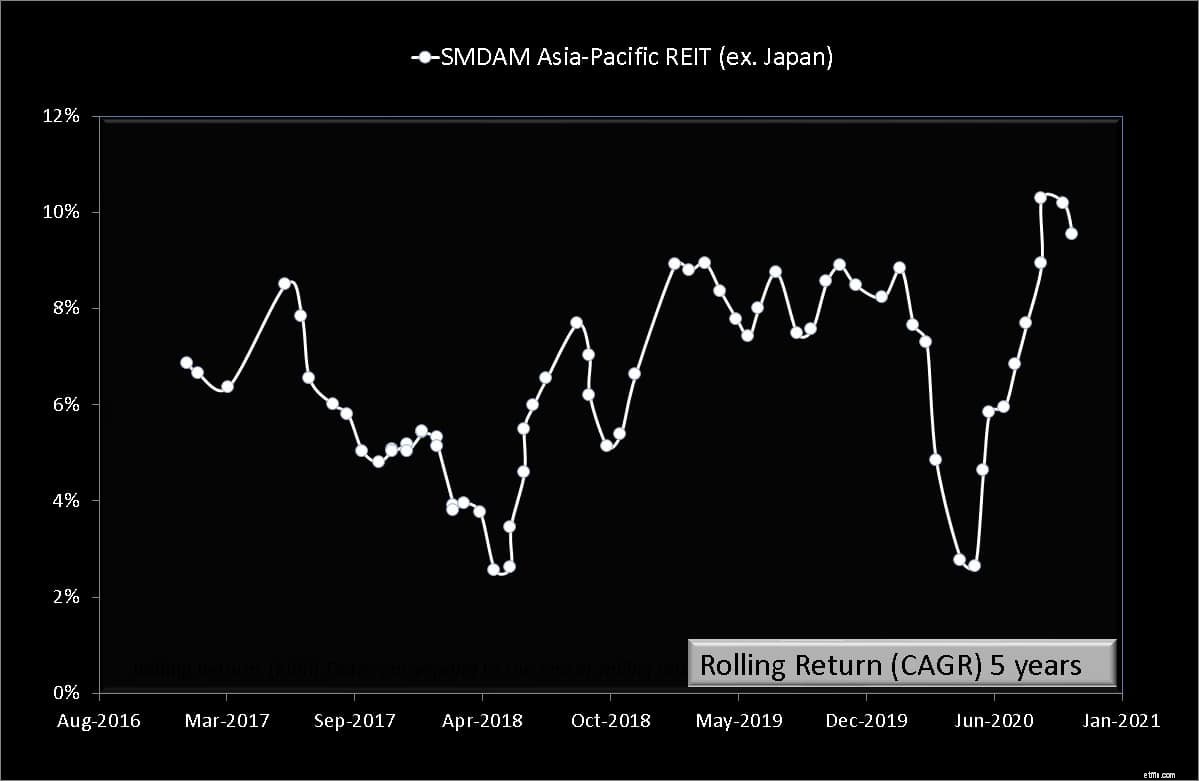

Чтобы определить это, давайте изучим скользящую доходность фонда SMAM ASIA REIT Sub Trust. СЧА этого фонда не удалось загрузить с сайта AMC (несмотря на отличный перевод Chrome с японского). Поэтому мы использовали WebPlotDigitizer, чтобы приблизительно получить временной ряд (красные точки на красной линии, показанной выше)

Это можно использовать для оценки дохода в долларах США (включая дивиденды) . можно ожидать от этого REIT в течение трех и пяти лет.

Обратите внимание, что доходность колебалась от -4% до 14% (приблизительно) в течение трехлетнего периода и от 2% до 10% (приблизительно) в течение пятилетнего периода. Инвестор должен оценить этот вид риска, прежде чем инвестировать. Индийская недвижимость полностью не регулируется, а доходы анекдотичны и необоснованны. Если вы инвестируете в REIT, рыночный риск — это цена, которую нужно заплатить. См. также:Инвестирование в недвижимость:практические аспекты, о которых следует помнить розничным инвесторам

Таким образом, нет смысла инвестировать в Kotak International REIT FOF. В любом случае риск будет небольшим по сравнению с компонентами фиксированного дохода или акций в нашем портфеле. Такое незначительное воздействие чего-то столь изменчивого того не стоит.

Мысли о Биткойне…

Как Уведомление IRS 2017-42 влияет на положения раздела 871(m) IRC и обзор QI

Решения для праздничных подарков (которые не оставляют вас похожими на Скруджа)

Goldman Sachs оптимистичен по 3 акциям технологических компаний с потенциалом роста до 173% - эти покупки могут быть и…

Недостатки метода прямого списания