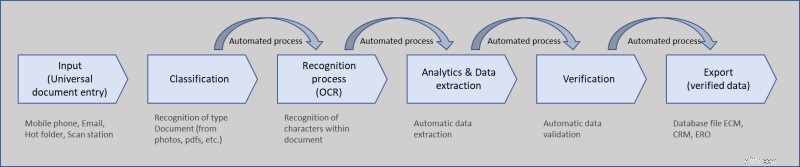

Оптическое распознавание символов (OCR) — это технологический процесс распознавания и преобразования рукописных и печатных символов в редактируемые и доступные для поиска данные. У него две основные функции:устранение ручного ввода данных. и автоматическое извлечение информации . Например, если вы хотите оцифровать и отредактировать бумажный контракт, вы можете либо потратить много времени на ввод документа, либо использовать сканер/фотографию и OCR для преобразования файла в считанные секунды в файл, который можно использовать.

Технологии OCR теперь достигают очень высокого уровня точности. при распознавании символов , более 99%. Задача сегодня состоит в том, чтобы находить и извлекать элементы данных в распечатанных или отсканированных документах путем определения соответствующих комбинированных строк информации, которые необходимо извлечь. Это особенно сложно в случае неструктурированных документов и таблиц. Обработка естественного языка (NLP) и машинное обучение могут использоваться для идентификации и извлечения данных из документов и напрямую включать функции, которые в противном случае были бы невозможны (например, перекрестная проверка или суммирование чисел в таблицах). Многие поставщики OCR уже используют эти методы для улучшения функциональности предлагаемых ими инструментов OCR.

В проектах по цифровизации технология OCR часто используется вместе с инструментами рабочего процесса для автоматизации процессов. и сократить ручной труд. Эти инструменты собирают, извлекают, обрабатывают, редактируют, архивируют или пересылают данные и документы.

OCR — это просто средство для достижения цели, и его необходимо сочетать с передовым аналитическим программным обеспечением, чтобы добавить реальную функциональную ценность за счет интеграции данных, извлеченных механизмами OCR из документов, с системами на базе ИИ для многих потенциальных вариантов использования, таких как обнаружение мошенничества. , соблюдение нормативных требований или автоматизация процессов.

Процесс управления кредитным риском в банковской сфере: Оценка кредитоспособности может занять очень много времени, так как для ее проведения используются оригинальные, фотокопии или отсканированные финансовые документы. Это включает в себя ввод каждой позиции вручную в ИТ-систему для целей оценки. Этот процесс сопряжен с довольно высоким риском ошибок при вводе данных при ограниченной передаче данных, в результате чего финансовый анализ для кредитных целей может быть ненадежным. OCR в сочетании с искусственным интеллектом может не только оцифровывать отсканированные финансовые отчеты, но и превращать их в удобочитаемые и доступные для поиска наборы данных, доступные через ИТ-системы. Это может автоматизировать часть работы кредитного аналитика. В этом процессе первым шагом является оцифровка финансовой бухгалтерской отчетности с помощью OCR. Затем алгоритмы машинного обучения учат систему различать основные закономерности в бухгалтерских отчетах, выявлять и извлекать необходимые данные. Это позволяет сэкономить от двух до четырех часов времени на проверку кредитоспособности, а кредитный аналитик также может больше сосредоточиться на фактическом анализе кредитного риска и принимать более обоснованные кредитные решения.

В целом, хорошо разработанная/обученная система может легко достичь уровня точности выше 90% при извлечении данных из балансовых отчетов МСП, регистрации клиентов и других различных документов, а это означает, что автоматизация часто более точна, чем если бы процесс выполнялся вручную. но за долю стоимости и времени. В целом, технология оптического распознавания текста может сэкономить время за счет сокращения или исключения ручных процессов, повышения производительности и снижения вероятности ошибок или мошенничества.

Некоторые поставщики предлагают готовые к использованию OCR . В настоящее время на рынке представлены некоторые основные продукты:ABBYY FlexiCapture, ABBYY Vantage, Google Vision AI, Amazon Textract и Microsoft Computer Vision.

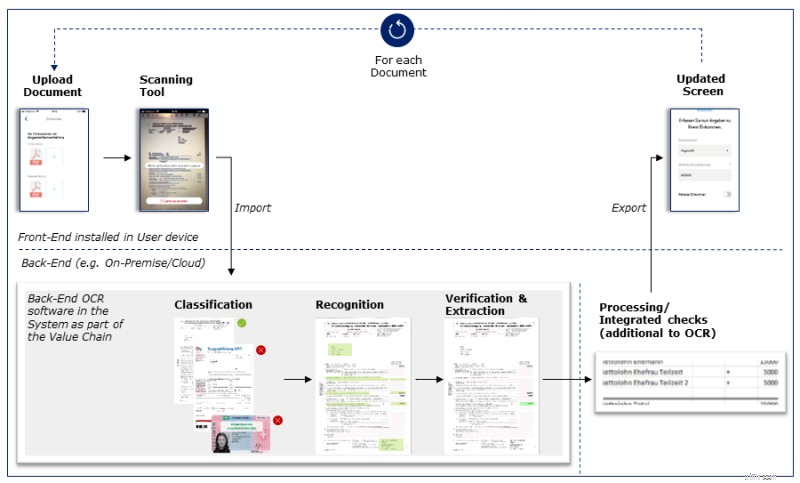

Наш клиент, ведущий D-SIB, инициировал несколько проектов по цифровизации в кредитном секторе, включая разработку мобильной платформы ипотечного кредитования B2C. Это приложение позволяет конечным клиентам подавать заявки на ипотеку удаленно, упрощая и ускоряя процесс подачи заявки и утверждения. Поскольку процесс кредитования в Швейцарии по-прежнему включает большое количество бумажных форм, банк искал решение для идентификации документов и автоматического извлечения данных самими конечными пользователями, чтобы избавить клиентов от утомительной задачи ручного ввода необходимых данных вручную. для заявки на кредит.

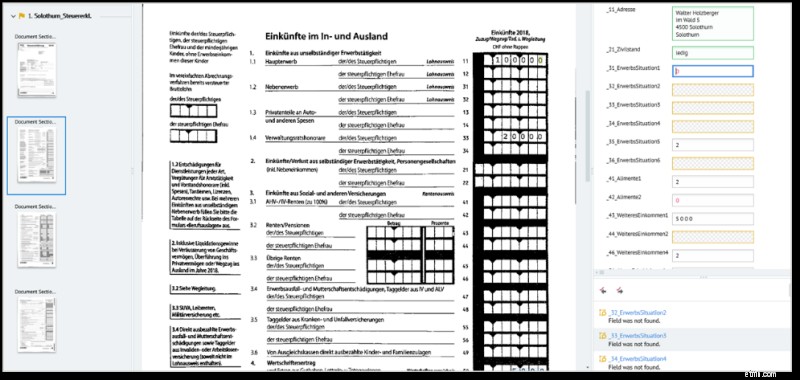

Deloitte отвечала за создание этих возможностей и в партнерстве с ABBYY смогла за короткое время развернуть решение OCR с использованием ABBYY FlexiCapture для извлечения соответствующих данных с высокой точностью (более 90% после обучения) из налоговых деклараций, справок о заработной плате, национальные документы, удостоверяющие личность, а также иностранные виды на жительство и выписки из пенсионного фонда. Компания Deloitte применила свой опыт технического внедрения решений OCR, знание нормативных требований и современных передовых методов кредитования в Швейцарии. Было важно применить подход обратного инжиниринга для определения и упрощения точек данных, необходимых для принятия кредитного решения, в соответствии с аппетитом клиента к кредитному риску и моделью. разработать платформу для быстрой обработки ипотечных заявок с гибкой конфигурацией входных и выходных интерфейсов, которая позволила легко интегрироваться через API с мобильными пользователями, обеспечивая интуитивно понятный путь клиента к заявителям на ипотеку.

Процесс сбора и извлечения данных выглядит следующим образом:клиент либо загружает скан необходимого документа, либо делает фотографию с помощью смартфона непосредственно через платформу мобильных ипотечных приложений. Затем загруженный документ анализируется в FlexiCapture и автоматически классифицируется. В зависимости от документа FlexiCapture извлекает определенные поля, содержащие необходимую информацию. Далее проверяется точность распознавания символов и, если она выше определенного порога (в данном случае 90%), данные автоматически экспортируются для дальнейшего использования в ипотечной заявке. Если проверка точности падает ниже порогового значения, пользователь может просмотреть извлеченную информацию и исправить ее вручную.

В Deloitte, благодаря нашему обширному опыту внедрения новейших технологий и нашему опыту в сфере финансовых услуг, мы можем помочь вам повысить эффективность ваших процессов, сократить расходы и извлечь выгоду. Если у вас возникнут дополнительные вопросы, обращайтесь к нам.