При выборе плана страхования первым фильтром, который вы применяете, являются коэффициенты урегулирования убытков. Чем ниже урегулирование претензий для компании, тем больше вероятность того, что вы будете держаться подальше от компании. IRDA опубликовала свой годовой отчет за 2017–2018 финансовый год в январе 2019 года. В этом посте давайте рассмотрим данные о претензиях компаний медицинского страхования за 2017–2018 финансовый год.

И для этого есть веская причина.

В страховании жизни урегулирование претензий является черно-белым. Ваша претензия либо полностью урегулирована, либо полностью отклонена. Это потому, что страховой случай (смерть страхователя) очень четкий. Страховой случай не вызывает сомнений. Либо застрахованный жив, либо мертв. Отказ может быть только по причине мошенничества или неразглашения существенной информации. Поэтому урегулирование претензии по номеру или сумме дает хороший отчет (если вы видите данные за несколько лет).

В случае медицинского страхования это не так. Страховой случай не очень четкий. Более того, она варьируется от плана к плану. Таким образом, отказ связан не только с мошенничеством или существенным неразглашением. Претензия по медицинскому страхованию может быть отклонена просто потому, что вы потребовали возмещения того, что не покрывалось планом. Вы не можете винить в этом страховую компанию.

Более того, ваш иск вряд ли будет оплачен в полном объеме. В больничном счете есть некоторые расходы, которые никогда не будут оплачены. Математика, лежащая в основе расчета урегулирования претензии, может быть очень сложной.

Допустим, вы подаете иск на 4 лака, но страховщик платит только 1,5 лака. Вы считаете претензию удовлетворенной или отклоненной? Как потребитель вы можете чувствовать себя обманутым, в то время как страховщик будет хвастаться этим. Давайте рассмотрим несколько примеров.

Я не говорю, что страховые компании никогда не делают ничего плохого. Условия страхования не очень объективны и подлежат толкованию. У вас проблемы, если интерпретация страховой компании будет неблагоприятной.

Мы должны понимать, что простое урегулирование претензий по количеству и сумме не дает полной картины в случае компаний медицинского страхования. Я не нашел этих данных и в годовом отчете IRDA. Однако я считаю, что было бы лучше, если бы такие данные были доступны страховщику. Отчет IRDA содержит данные по отрасли (но не по страховым компаниям).

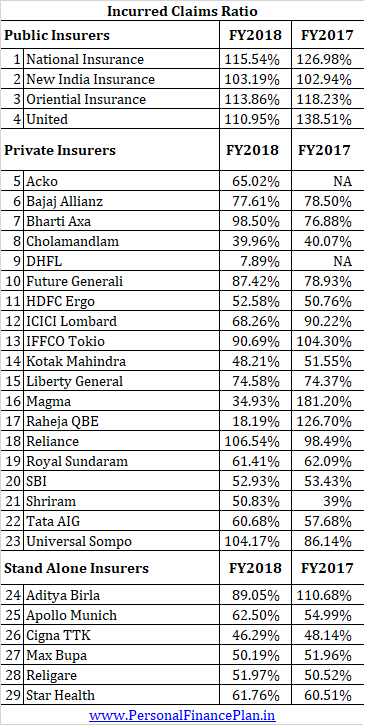

В отчете IRDA представлен коэффициент понесенных убытков для каждой медицинской страховой компании.

Коэффициент понесенных убытков =уплаченные в течение года претензии/премии, собранные в течение года

Допустим, страховая компания собирает страховую премию в размере 500 крор рупий в течение года и выплачивает 250 крор рупий для урегулирования претензий. Коэффициент понесенных убытков составит 50%.

Как видите, коэффициент понесенных убытков намного выше у государственных страховщиков.

Более важный вопрос заключается в том, как мы интерпретируем ICR и что такое хороший ICR? На мой взгляд, однозначного ответа нет. ICR нельзя прочитать отдельно.

В случае компаний по страхованию жизни, чем выше коэффициент урегулирования убытков, тем лучше. Однако в случае компаний медицинского страхования это немного сложно. Очень высокий ICR может быть не очень хорошим.

Во-первых, несправедливо ожидать, что у страховых компаний коэффициент понесенных убытков будет близок к 100%. Это связано с тем, что оплата страховых случаев не является их единственным расходом. Им есть чем заняться. Собранные премии являются единственным источником дохода (по крайней мере, я так думаю), в то время как есть несколько статей расходов, таких как оплата требований, заработная плата сотрудников, офисные расходы, расходы на маркетинг, налоги и любые другие деловые расходы. Если все пойдет на урегулирование претензий, как страховая компания будет жизнеспособной? Вы бы не хотели работать в страховой компании, которая не может удержаться на плаву, не так ли?

Коэффициент понесенных убытков, близкий к 100% (на регулярной основе), может быть связан с плохим андеррайтингом (риск не оценивается должным образом). Есть много примеров, когда групповые политики обходились смехотворно дешево. Такие страховые портфели могут только истекать кровью. Кстати, очень высокий ICR также может свидетельствовать о благоприятной культуре урегулирования претензий в компании.

Некоторые компании, все государственные страховщики, имеют коэффициент убытков, превышающий 100%. Вам может показаться, что такие компании лучше. Однако я не уверен. Страховая компания не может быть жизнеспособной, если коэффициент понесенных убытков (или ICR) на регулярной основе превышает 100%. Как клиент, вы можете стать свидетелем резкого увеличения страховых взносов в ближайшие годы или, возможно, большего выкручивания рук во время претензий (особенно если вы являетесь розничным покупателем). Если вы являетесь клиентом группового плана, планы, из которых утекает слишком много денег, могут быть даже отложены в следующем году. Групповые планы не предполагают пожизненной возобновляемости. В то же время государственные страховщики финансируются государством. Поэтому они могут очень долго жить с потерями.

Хорошо ли соотношение убытков с низким уровнем понесенных убытков?

Низкий ICR может быть связан с неблагоприятной культурой урегулирования претензий, плохой практикой продаж или неправильной продажей. Однако это может быть не единственной причиной. Это также может быть связано с хорошим андеррайтингом или просто с выбором более здоровых клиентов.

Допустим, новая страховая компания открывает операции по медицинскому страхованию в Индии. Благодаря своей стратегии привлечения клиентов с низким уровнем риска (молодых и здоровых) по очень низким премиям они быстро укрепляют свое присутствие в Индии. Поскольку они сосредоточились только на здоровых клиентах, им следует ожидать небольшого количества претензий в первые несколько лет. Это может привести к более низкому коэффициенту понесенных убытков, скажем, 40%. Ничего плохого со стороны страховщика. Однако в этом случае низкий коэффициент понесенных убытков ничего не значит для потенциального покупателя (по крайней мере, я так думаю). Это ни хорошо, ни плохо. Насколько вам известно, по мере взросления этой группы покупателей страховая компания может показать свое истинное лицо.

Если бы страховые компании предоставили более качественную информацию (об этом позже), мы могли бы придать этим цифрам большее значение.

Лично я буду опасаться страховых компаний с очень низким или очень высоким ICR. Для меня низкий ICR будет меньше 60%, а высокий ICR будет больше 85-90%. Честно говоря, не особо задумывался над выбором этих порогов. И да, не смотрите только на цифры за один год. Сосредоточьтесь на тренде.

Насколько я понимаю, данные об урегулировании претензий по продуктам (коэффициент понесенных претензий) не предоставляется клиентам. Эта информация, если ее нет в годовом отчете IRDA, по крайней мере должна быть доступна на веб-сайте страховщика.

Было бы полезно, если бы страховщики могли предоставлять возрастные данные для каждого продукта, т. е. продукт X имеет определенный процент клиентов в возрастной группе 25–35, 35–45 и т. д., а также данные о претензиях для каждой категории. Если большинство клиентов молодые, то ожидается низкий ICR.

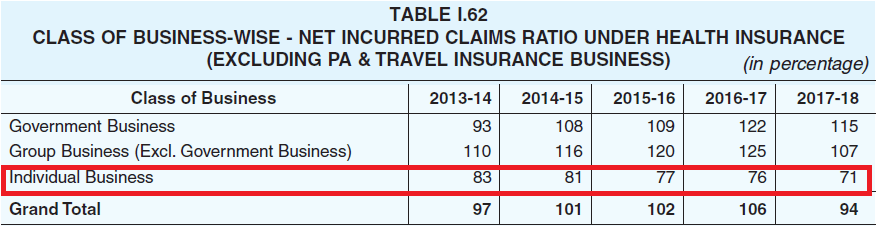

Страховые компании должны раскрывать коэффициент понесенных убытков для различных типов клиентов, т. е. розничных и групповых планов. Широко известно, что планы группового страхования обеспечивают лучшее урегулирование убытков, чем планы розничного страхования. Возможно, корпоративные покупатели с более высокой переговорной силой выигрывают за счет розничных клиентов. Меньшие надбавки или лучшее урегулирование претензий, или и то, и другое. Как потенциальный покупатель, вы хотели бы знать, дружелюбна ли компания к розничным клиентам.

Годовой отчет IRDA (2017–2018 г.) содержит сводные данные по отрасли. Это не рисует картину. ICR для розничных клиентов только снижается.

Даже необработанные данные о количестве поданных и отклоненных претензий могут немного помочь. Я понимаю, что «одобрено:» и «отклонено» довольно субъективно в отношении медицинского страхования. Тем не менее, по-прежнему может существовать разделение по процентам от уплаченной суммы иска. Например, у нас может быть 5 диапазонов (по продуктам).

25 % заявок :Претензия полностью отклонена

10 % заявок: Урегулировано в пределах от 0 до 25 % от суммы претензии

5% заявок :урегулирование в размере от 25% до 50% от суммы претензии

15 % заявок :устанавливается в пределах от 50 % до 75 % от суммы претензии.

45 % заявок :устанавливается в пределах от 75 % до 100 % от суммы претензии.

Данные о давности претензий (сколько времени потребовалось для урегулирования претензии) также могут быть полезны . В отчете IRDA представлены данные по всей отрасли медицинского страхования. Мудрые данные компании помогут. Даже важным будет возраст полиса (если претензия была полностью отклонена). Если претензия по полису 10-летней давности будет полностью отклонена, у нас будет серьезная проблема. Обратите внимание, что планы медицинского страхования не имеют такой же выгоды, как полисы страхования жизни. Претензия по полису страхования жизни не может быть отклонена, если срок действия полиса превышает 3 года. Нет такой помощи для медицинской страховой компании.

Как вы думаете, что еще может помочь?

Раскрытие информацииre :Мой план медицинского страхования предоставлен страховой компанией с ICR менее 60 %.