SBI ETF Nifty 50, благодаря взносам EPFO с конца 2015 года, стал крупнейшим ETF и крупнейшим взаимным фондом в стране. Мы спрашиваем, имеет ли смысл выбирать этот фонд вместо фонда UTI Nifty Index (прямой план).

SBI ETF Nifty 50 с коэффициентом общих расходов 0,07% не самый дешевый ETF, но он все же на 30% дешевле, чем самый дешевый индексный фонд (на сегодняшний день):UTI Nifty, который стоит 0,1%. На первый взгляд, это простое решение:покупать самый дешевый продукт.

Инвесторы считают, что расходы и ошибки отслеживания - хорошие способы выбора индексных фондов и ETF. К сожалению, не существует единого способа сообщения об ошибках отслеживания, и даже то, что доступно, трудно найти и сравнить.

Также неправильно сравнивать ошибку отслеживания ETF с индексным фондом, потому что для расчета используется чистая стоимость ETF. Инвесторы часто забывают, что, в отличие от паевого инвестиционного фонда, ETF состоит из двух компонентов - цены и чистой чистой стоимости.

Цена ETF определяется спросом и предложением держателей паев. Доходность, которую получает инвестор в ETF, основана на цене покупки и цене продажи, а не на чистой стоимости покупки и чистой стоимости продажи. Следовательно, ошибки отслеживания и разница в доходности между индексом и ETF должны рассчитываться на основе информации о ценах, а не чистой стоимости активов.

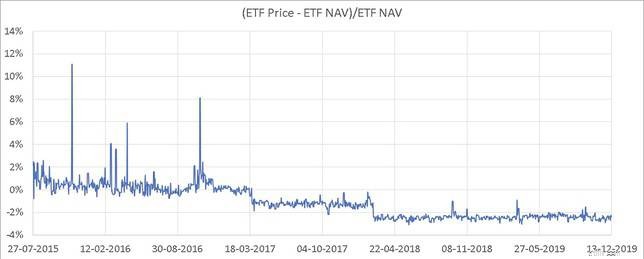

Сразу видно, что цена ETF торговалась все ниже и ниже, чем NAV. По сути, это означает низкий спрос. Инвесторы склонны быть в восторге от того, что ETF торгуются ниже NAV. Они предполагают, что получат скидку.

Сразу видно, что цена ETF торговалась все ниже и ниже, чем NAV. По сути, это означает низкий спрос. Инвесторы склонны быть в восторге от того, что ETF торгуются ниже NAV. Они предполагают, что получат скидку.

Не так быстро! Кто-то в пуле держателей паев должен продать, чтобы инвестор купил. Зачем кому-то охотно продавать по более низкой цене? Одного этого графика должно быть достаточно для инвесторов, чтобы избежать использования SBI NIfty 50 ETF.

Высокий AUM не является положительным моментом для ETF. ETF с активным посредником быстро уменьшит отклонения от цены. Чтобы понять, как это работает, прочтите статью:Заинтересованы в ETF? Вот как вы можете выбрать ETF, проверив, насколько легко их купить / продать

Таким образом, в здоровом ETF цена должна периодически и быстро двигаться выше и ниже NAV.

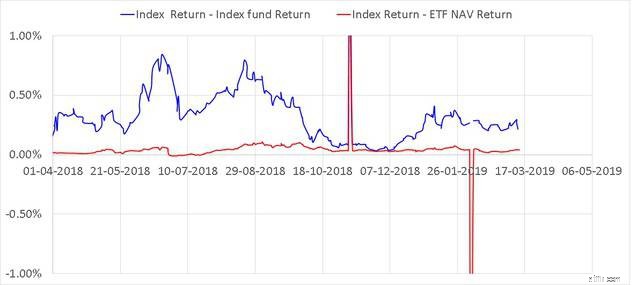

Синяя линия:доходность индекса Nifty 50 TRI минус доходность UTI Nifty (квартальная)

Красная линия:доходность индекса Nifty 50 TRI минус SBI ETF Nifty NAV . -основная доходность (ежеквартально)

Скачки вызваны отсутствием данных о чистой стоимости активов и ценах, и их можно игнорировать.

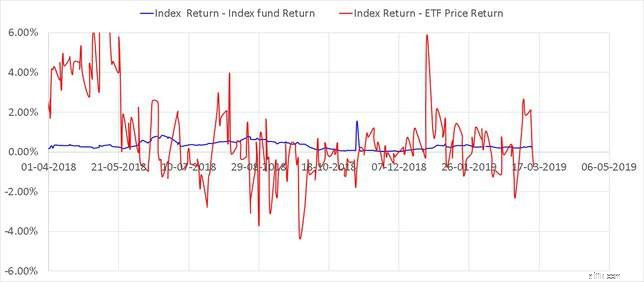

Синяя линия:доходность индекса Nifty 50 TRI минус доходность UTI Nifty (квартальная)

Красная линия:доходность индекса Nifty 50 TRI минус SBI ETF Nifty Цена . -основная доходность (ежеквартально)

Все доходы ежеквартально (в годовом исчислении с помощью функции XIRR). Если вы сравните NAV, ETF выглядит лучше. Однако то, что вы покупаете и продаете, - это цена. Воспользуйтесь этим, и картина будет совершенно иной.

Цена ETF значительно более волатильна, что приводит к значительным положительным и отрицательным отклонениям от индекса.

Обратите внимание, что красная линия часто бывает отрицательной. Это означает, что доходность на основе цены ETF> доходность индекса TRI. Может показаться, что это хорошо, но помните, что это чисто теоретически.

В реальном мире, если цена постоянно ниже чистой чистой стоимости, покупателей будет больше, чем продавцов. Это крайне вредно для здоровья и указывает на неэффективное управление.

В заключение , избегайте SBI Nifty 50 ETF. Придерживайтесь индексного фонда UTI Nifty 50 (прямой план).