Биржевые фонды (ETF) и индексные фонды — это недорогие способы создания диверсифицированного портфеля акций.

Оба являются пассивными инвестициями. Оба пытаются воспроизвести (а не превзойти) производительность эталонного индекса. Например, и Nifty 50 ETF, и индексный фонд Nifty 50 попытаются воспроизвести результаты работы индексного фонда.

Это достигается за счет удержания составляющих в той же пропорции, что и в эталонном индексе. Таким образом, если Nifty 50 имеет 15% Reliance Industries и 10% HDFC Bank, Nifty ETF и портфель индексных фондов Nifty 50 также будут иметь 15% Reliance и 10% HDFC Bank. Никакого усмотрения.

Ожидается, что доходы от ETF и индексного фонда (при одном и том же контрольном показателе) также будут примерно одинаковыми.

В чем тогда разница между ETF и индексными фондами? Что лучше:ETF или индексный фонд? Куда инвестировать?

В этом посте давайте узнаем.

Читать :Что такое биржевые фонды (ETF)?

Здесь принципиальная разница.

Вы покупаете индексные фонды у компаний по управлению активами (КУА или взаимные инвестиционные фонды). Вы продаете индексный фонд КУА.

Вы покупаете ETF у коллеги-трейдера. Вы продаете торговцу. Покупка/продажа ETF аналогична покупке/продаже акций.

Если вы крупный инвестор, вы можете напрямую купить подразделение по созданию ETF у КУА. Например, вы можете купить Nifty ETF напрямую у ICICI Prudential примерно за 80 рупий (по состоянию на 17 мая 2021 г.)

Для индексных фондов, поскольку вы покупаете и продаете у КУА, ликвидность не является проблемой. КУА должен обеспечить ликвидность.

В случае с ETF, поскольку вы покупаете и продаете у других инвесторов/трейдеров, может возникнуть проблема с ликвидностью.

Если вы хотите купить, вам нужно найти продавца.

Если вы хотите продать, вам нужно найти покупателя.

Хотя мы можем полагать, что ETF с большим AUM могут быть более ликвидными, это не всегда так. Ликвидность ETF является функцией ликвидности базовых ценных бумаг и уровня маркетмейкинга в ETF. Подробнее о ликвидности ETF см. в этой статье.

Преимущество ETF.

Рынки внезапно падают утром. Вы думаете, что это падение временное, и рынки восстановятся в течение нескольких часов. Допустим, Nifty открывается на уровне 15 000, затем снижается до 14 500, но затем возвращается обратно и закрывает день на уровне 15 000.

Можете ли вы воспользоваться таким внутридневным падением рынка?

Не для индексных фондов.

Вы можете покупать и продавать индексные фонды ТОЛЬКО по СЧА на конец дня (связанной с уровнем индекса на конец дня). Таким образом, вы не можете воспользоваться внутридневной волатильностью через индексные фонды.

Да, с ETF.

Однако с ETF вы можете покупать/продавать в течение дня, как и акции. Таким образом, вы можете воспользоваться внутридневной волатильностью через ETF.

Полезна такая внутридневная торговля или нет, это другой вопрос, но ETF предоставляют вам такую гибкость. Индексные фонды этого не делают.

Индексные фонды будут представлены как в прямом, так и в обычном вариантах. Вы экономите на комиссиях, если инвестируете в прямые планы индексных фондов.

С ETF такого понятия нет.

Вы покупаете ETF на биржах и все.

Веб-сайт ValueResearch показывает ETF в разделе ОБЫЧНЫЕ, и это может ввести в заблуждение. При покупке ETF комиссия никому не выплачивается. Это как с акциями, где вы платите брокерские услуги (а не комиссионные).

Преимущество индексных фондов.

Когда вы покупаете взаимные фонды, вы не несете никаких транзакционных издержек (кроме гербового сбора).

Никаких транзакционных издержек при продаже (кроме STT).

В случае ETF, поскольку вы должны покупать и продавать на фондовых биржах, вы должны нести регулярные торговые расходы, такие как брокерские услуги и т. д.

Если вы работаете с традиционным брокером или брокером с полным спектром услуг, таким как ICICIDirect, эти расходы могут быть огромными.

Если вы покупаете ETF вместо индексного фонда исключительно из-за затрат, такие транзакционные издержки могут свести на нет многолетнюю экономию.

Допустим, у Nifty 50 ETF коэффициент расходов составляет 0,1% (10 базисных пунктов). Индексный фонд Nifty имеет коэффициент расходов 0,15% (15 базисных пунктов). Вы решили использовать ETF, так как коэффициент расходов на 5 пунктов ниже.

Теперь, если вы должны оплатить брокерские услуги (плюс другие сборы и налог на товары и услуги) в размере 50 базисных пунктов авансом, чтобы купить ETF, вы заплатили 10-летнюю экономию средств авансом. Вы экономите 5 базисных пунктов (0,05%), инвестируя в ETF. Однако за такую экономию вы платите 50 б.п. вперед. Не так много смысла, правда?

При продаже вы понесете такой же уровень транзакционных издержек.

Поэтому помните об этом аспекте.

Если вы работаете со дисконтным брокером, таким как Zerodha, брокерские услуги не будут большой проблемой.

ETF, как правило, имеют более низкие коэффициенты расходов, чем индексные фонды.

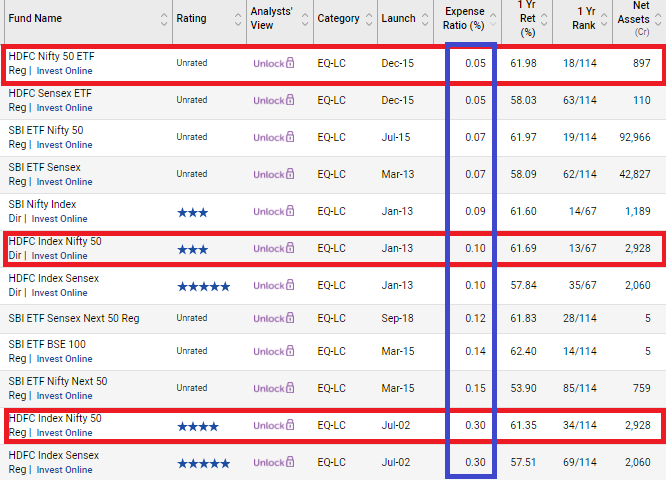

Я копирую следующие данные о HDFC и SBI ETF и индексных фондах с веб-сайта ValueResearch.

В приведенном выше вы увидите «ETF» где-то в названиях схем ETF. Коэффициенты расходов ниже, чем у индексных фондов. Разница становится еще больше, если сравнить соотношение расходов ETF с соотношением расходов обычных планов индексных фондов.

Однако нет такого правила, согласно которому коэффициенты расходов ETF должны быть ниже, чем у индексных фондов. Обычно AMC взимают все, что им сойдет с рук.

С точки зрения AMC, ETF легче управлять по сравнению с индексными фондами. С индексными фондами КУА должен управлять притоком в схему и оттоком из схемы. КУА должен предоставлять инвесторам неограниченную ликвидность (инвесторы могут выкупить в любое время).

С ETF такой проблемы нет. После того, как единицы ETF выпущены в AMC, покупка и продажа становятся вашей головной болью. Вам нужно найти покупателей и продавцов на бирже. АМКУ не беспокоит. Им просто нужно перебалансировать базовый портфель при изменении эталонного индекса и управлять дивидендами от базовых акций (это происходит и в индексных фондах).

Это в некоторой степени объясняет более низкий коэффициент расходов ETF. Более того, по причинам, упомянутым выше, вполне вероятно, что ETF будут иметь меньшую ошибку отслеживания, чем индексные фонды.

Кстати, у нас есть не просто Nifty 50 или Nifty Next 50 ETF. Есть ETF и на другие индексы. По таким индексам КУА взимают гораздо более высокий коэффициент расходов (чем показано на рисунке выше).

Что такое NAV (стоимость чистых активов)?

В случае взаимных фондов (включая ETF и индексный фонд) NAV — это просто стоимость базовых активов, деленная на количество выпущенных акций/единиц.

Предположим, схема взаимных фондов содержит 1000 акций А и 1000 акций Акций В. В конце дня цена последней сделки по Акциям А составляет 100, а по акциям В — 50. Других активов в портфеле нет. /Р>

Общая стоимость портфеля =Количество акций A * Последняя цена акции B + Количество акций B * Последняя цена акции B

1000 * 100 + 1000 * 50 =1,5 лака рупий

Теперь предположим, что AMC выпустил 10 000 единиц схемы MF.

В этом случае СЧА схемы =1,5 лака/10 000 =15.

Вы можете покупать и продавать индексные фонды только по NAV на конец дня. И это цена единицы индексного фонда.

Тем не менее, вы можете покупать и продавать ETF в течение дня. И цена (по которой вы покупаете/продаете) может отличаться от NAV.

Более того, рыночная цена акций А и В будет колебаться в течение дня. Поскольку цена базовых акций колеблется, СЧА ETF также будет колебаться.

В идеале вы хотели бы покупать или продавать как можно ближе к ETF NAV. И, таким образом, вы бы хотели разместить свою заявку на покупку или продажу в реальном времени NAV (а не в закрытии NAV предыдущего дня)

Однако как понять, что такое NAV ETF в реальном времени? К счастью, AMC регулярно выпускают такие NAV в реальном времени. Вы можете проверить NAV в реальном времени на соответствующих веб-сайтах AMC. Nippon India AMC, ICICI Prudential AMC.

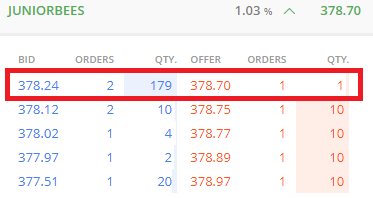

Я проверил NAV в реальном времени Nippon India Junior Bees (Nifty Next 50 ETF) и котировки покупки/продажи на NSE.

В то время СЧА в реальном времени составляла 377,78. Итак, если вы покупатель, вы не захотите покупать больше, чем NAV в реальном времени.

Однако даже самая лучшая ставка выше NAV в реальном времени. Плохо.

Иногда разрыв между ценой и NAV может быть намного больше.

Если вы хотите инвестировать в ETF, учитывайте этот аспект при выборе ETF.

На мой взгляд, ETF лучше, чем индексные фонды.

Однако покупка/продажа ETF является проблемой, по крайней мере, на данный момент.

Чтобы инвестировать в ETF, вам нужен дематч-счет. Вы должны понимать разницу между ценой и NAV. Вы должны стараться покупать как можно ближе к NAV в реальном времени. Работайте с недорогим брокером. Вам потребуются некоторые торговые навыки.

Вы не можете запустить SIP в ETF. Таким образом, трудно автоматизировать инвестиции. Некоторые брокеры могут разрешать аналогичную настройку с помощью рыночных ордеров, но рыночные ордера могут быть рискованными в ETF с низкой ликвидностью, более высокими спредами между ценами покупки и продажи и большой разницей между ценой и NAV.

Несколько КУА запустили схемы Fund-of-Fund (FoF), которые инвестируют в ETF. Например, ICICI Prudential запустила FoF с низкой волатильностью, которая инвестирует в ETF с низкой волатильностью. С FoF вам не нужно беспокоиться о покупке/продаже базового ETF. AMC справится с этим. Облегчает работу инвесторов. Вам не нужно беспокоиться о ликвидности. Вы также можете запустить SIP.

Тем не менее, вы должны понимать, что в структуре FoF существует двойная доля затрат. Стоимость FoF и стоимость базового ETF. Было бы лучше, если бы КУА просто запустила индексный фонд.

На данный момент, несмотря на различные преимущества ETF, я буду придерживаться индексных фондов (или даже FoF в некоторых случаях) из-за простоты транзакций и исполнения. Мое мнение может измениться в будущем.

И да, когда я говорю, что пока предпочитаю индексные фонды ETF, я имею в виду прямые планы индексных фондов (а не обычные планы).