Проще говоря, фонды, торгуемые на ETFor Exchange, - это индексные фонды, которые торгуются на подобных акциях на фондовых биржах. ETF позволяет покупать и продавать целый индекс, например акции.

ETFs обеспечивают диверсификацию за счет разовых инвестиций и ограниченного капитала при небольших затратах. Допустим, вы хотите познакомиться с тестом Nifty 100. Для этого вам нужно будет купить 100 акций в разных пропорциях, как в индексе. На это потребуется много времени и капитала. С помощью ETF вы даже можете приобрести одну единицу или акцию ETF и добиться такой диверсификации. Каждая единица ETF обычно составляет 1/10 th или 1/100 th индекса.

Если вы считаете, что активно управляемые фонды будут изо всех сил пытаться постоянно превосходить свои эталоны в долгосрочной перспективе (получение альфа или избыточной доходности затруднено), то ETF - это правильный инвестиционный продукт для вас. ETF - это недорогой способ инвестирования в эталонный тест.

ETF доступны для самых разных индексов. У вас есть ETF с большой капитализацией, midcapETF, отраслевые ETF, интеллектуальные бета-ETF, золотые ETF, облигационные ETF и многие другие. AnETF можно создать для любого индекса.

Вот хорошее видео о том, как работают ETF.

ETFs находятся под пассивным управлением т.е. отсутствует управляющий фондом, который выбирает ценные бумаги для покупки и продажи. Цель состоит в том, чтобы просто воспроизвести / отследить индекс (а не превзойти его). Например, ETF Nifty 50 будет просто пытаться воспроизвести производительность Nifty 50. Как и при изменении составляющих индекса, составные части ETF также изменятся.

Активно управляемые паевые инвестиционные фонды будут стремиться превзойти эталонный индекс. Кстати, существуют индексные паевые инвестиционные фонды с пассивным управлением тоже, чья цель также состоит в том, чтобы просто отследить эталонный индекс.

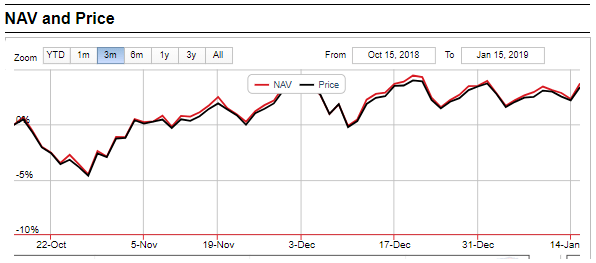

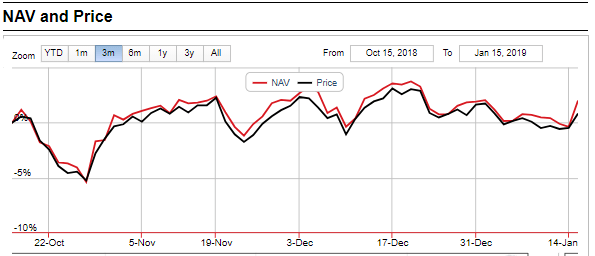

Поскольку к ETF будут прилагаться небольшие операционные и управленческие расходы, его производительность будет немного ниже эталонной. Эта разница между доходностью индекса и ETF также известна как ошибка отслеживания. Кстати, стоимость управления - не единственная причина ошибки отслеживания. ETF должны регулярно пересматривать портфель в зависимости от изменений в контрольном индексе, а время и объем таких покупок или продаж могут вызвать некоторую ошибку отслеживания.

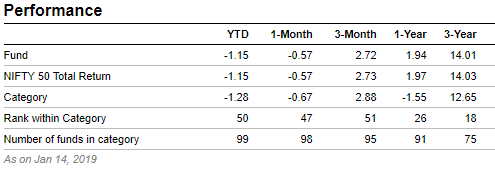

Вот результаты SBI Nifty 50 ETF.

Вы можете видеть, что SBI Nifty 50 ETF немного отстает от эталонного Nifty 50 TRI.

Поскольку управляющий фондом не участвует (нет активного управления), он отсутствует. Если вы постоянно беспокоитесь о том, что ваш фонд изо всех сил пытается превзойти эталонный показатель, то ETF - отличное вложение для вас. С ETF вы получите эталонную доходность. Риск менеджера фонда отсутствует.

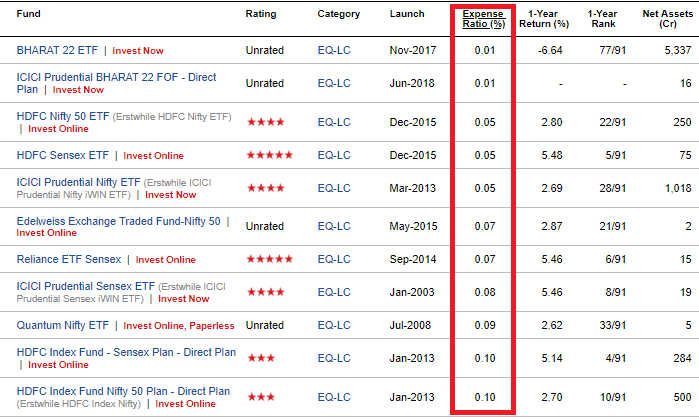

Коэффициент затрат активно управляемого паевого инвестиционного фонда обычно составляет от 100 до 250 базисных пунктов. Пассивно управляемый indexfund будет стоить вам до 50 бит / с. Базисная точка (б.п.) составляет 0,01 процента. С другой стороны, ETF, скорее всего, будет стоить вам от 5 до 25 базисных пунктов .

Список фондов с большой капитализацией на веб-сайте ValueResearch отсортирован на основе коэффициента затрат. Как видите, в списке преобладают ETF и индексные фонды.

Indexfunds - это паевые инвестиционные фонды с пассивным управлением. Как и ETF, они также пытаются отразить эталонный показатель. Однако коэффициент расходов индексных фондов обычно выше, чем у ETF (для того же эталона). Насколько я понимаю, это связано с тем, как работают ETF и индексные фонды. С индексными фондами вы покупаете и продаете в фонде. Это влечет за собой не только дополнительную оперативную работу, но и транзакционную работу. Это, я считаю, также добавит к ошибке отслеживания. В случае ETF вы покупаете и продаете у других инвесторов (а не у AMC).

В случае с ETF нет понятия комиссии. В каком-то смысле все прямое. Фонды с активным управлением и индексные фонды доступны как в прямом, так и в обычном вариантах.

В ETF нет концепции выходной нагрузки. Вы можете покупать и продавать, когда захотите, без каких-либо штрафов за выход.

С помощью ETF вы можете покупать и продавать в любой момент в течение торгового дня (как и акции). Следовательно, в случае с ETF у вас будет несколько цен покупки и продажи в течение дня. С другой стороны, в случае паевых инвестиционных фондов вы можете покупать или продавать только по NAV на конец дня (об этом объявляет AMC после закрытия рынка).

Возможно, вы видели, что рынки иногда резко корректируются, но к концу дня восстанавливаются. В случае паевых инвестиционных фондов нет возможности извлечь выгоду из таких внутридневных движений. Вы будете продавать или покупать только на конец дня. Однако с помощью ETF вы можете покупать, когда рынки движутся вниз, и продавать, когда рынки растут в тот же день (или даже удерживать их на более длительный срок). Несмотря на то, что легче сказать, чем сделать, ETF тем не менее предоставляют вам гибкость.

С ETF вы покупаете или продаете у других инвесторов / трейдеров, подобных вам. В случае паевых инвестиционных фондов вы покупаете или продаете фонду.

Зависит от класса актива.

Фондовый ETF будет облагаться налогом как акция или паевой инвестиционный фонд. Краткосрочная прибыль (период владения <=1 год) облагается налогом по ставке 15%, в то время как долгосрочная прибыль облагается налогом по фиксированной ставке 10% (LTCG в размере 1 лака в год не облагается налогом).

Долговые ETF или agold ETF будут облагаться налогом как долговые фонды или золото соответственно. Краткосрочный прирост капитала (период владения <=3 года) облагается налогом по вашей маржинальной ставке налога (плита налога). Долгосрочный прирост капитала облагается налогом по ставке 20% после индексации.

Обратите внимание, что налоговая ответственность возникает только при продаже паев ETF.

Вы можете приобрести блоки ETF двумя способами:

ETF - это не только акции. ETF доступны для классов активов. В Индии выбор относительно ограничен. Тем не менее, у вас есть ETF для известных индикаторов рынка ценных бумаг, таких как Nifty. У вас есть отраслевые ETF. Например, есть ETF, которые отслеживают Bank Nifty. Если вы настроены оптимистично в конкретной отрасли, вы можете получить прибыль через такие ETF.

Есть золотые ETF. Существуют ETF для государственных облигаций. Есть несколько ETF для глобальных индексов, таких как Hangseng и Nasdaq. Вы можете проверить список активно торгуемых ETF на сайте NSE.

Как инвестор, вы сначала должны решить, хотите ли вы инвестировать пассивно или активно.

Непассивно управляемый фонд (индексный фонд или ETF) никогда не может генерировать альфу (избыточную доходность). Вы получите только контрольные результаты.

Следовательно, если вы стремитесь превзойти Nifty, Sensex или любой другой эталонный тест, ETF не для вас.

Если вы тот, кто всегда хочет быть в лучшем фонде, ETF не для вас.

Если вы не можете противостоять портфелю вашего друга, превосходящему ваш, то ETF не для вас.

Вы должны понимать, что ETF может или не может делать, прежде чем вы решите инвестировать в ETF.

Производительность AnETF будет отражать производительность теста. Будут времена, когда активно управляемые фонды превзойдут ETF (фонд с большой капитализацией превосходит ETF 50). Будут времена, когда активно управляемые фонды будут хуже работать с ETF. Будет несколько фондов, которые в долгосрочной перспективе будут красиво обыгрывать ETF (хотя вы можете сказать это только задним числом). Ты должен с этим согласиться.

Если вы хотите инвестировать в ETF, вы должны верить в эти критерии, а также проявлять терпение и дисциплину, чтобы игнорировать весь этот шум.

По моему мнению, с рационализацией SEBI и категоризацией схем паевых инвестиционных фондов для активно управляемых фондов будет трудно стабильно побить эталонный показатель (индекс общей доходности) в долгосрочной перспективе в области большой капитализации. Дело не в том, что ни один активно управляемый фонд не сможет превзойти эталонный тест в долгосрочной перспективе. Я уверен, что многие фонды будут. Просто, сидя сегодня, непросто сказать, какие это будут средства. Таким образом, дешевый индексный фонд или ETF - хороший способ получить доступ к акциям с большой капитализацией.

Я считаю, что в сегменте компаний со средней и малой капитализацией есть возможности для долгосрочного превосходства за счет выбора ценных бумаг. Таким образом, активное руководство может повысить ценность этого пространства. В любом случае, на сегодняшний день очень мало индексных фондов или ETF в пространстве средней и малой капитализации. Одна из причин может заключаться в том, что КУА (фонды) не хотят каннибализировать свои активно управляемые фонды.

Помните, что КУА зарабатывают намного больше денег в случае активно управляемых средств, потому что они могут взимать более высокие комиссии за активное управление. Другой причиной является ликвидность базовых ценных бумаг ETF со средней или малой капитализацией. Если в базовых акциях недостаточно ликвидности (что может иметь место в случае базовых запасов в индексах средней и малой капитализации), то ошибка отслеживания ETF может быть выше или может повлиять на рыночную активность в ETF, если таковая имеется.

Интересно то, что NSE и BSE запустили индексы стратегии. Обычно веса индекса зависят от рыночной капитализации акций. Индексы стратегии (или индексы интеллектуальной бета-версии) строятся на основе волатильности, качества, альфа, бета, ликвидности, дивидендной доходности, роста, стоимости или сочетания этих факторов. Вы можете узнать больше об индексах NSE и BSE на соответствующих веб-сайтах. В этом посте я не буду вдаваться в подробности использования таких индексов. ETF доступны не для всех таких индексов. Однако есть несколько ETF, которые отслеживают интеллектуальные индексы, которые предлагают лучшее вознаграждение за риск по сравнению с популярными тестами, такими как Nifty и Sensex (индексы на основе рыночной капитализации). Вы также можете рассмотреть возможность инвестирования в такие ETF.

Обратите внимание, что это не рекомендация инвестировать в эти интеллектуальные бета-ETF. Я просто хочу выделить доступные варианты. В настоящее время не существует схем indexfund (по крайней мере, мне не известно), которые позволили бы вам ознакомиться с этими умными бета-индексами.

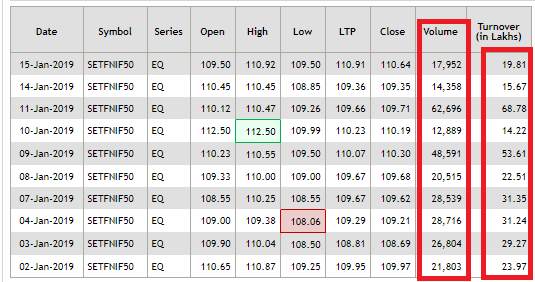

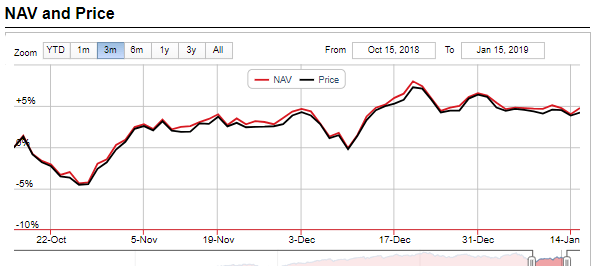

Выбирая ETF, сосредоточьтесь на большем AUM и больших объемах торгов. Что еще более важно, сосредоточьтесь на разнице между ценой ETF и NAV. Вы можете получить эту информацию на сайте ValueResearch.

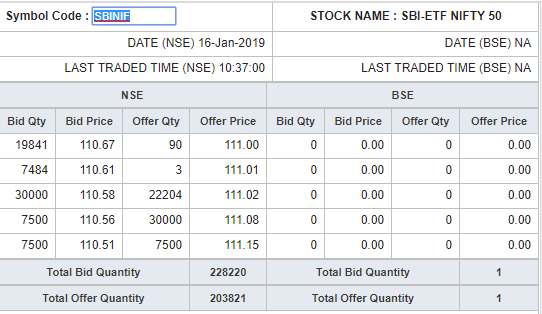

Кстати, у вас может быть несколько ETF для одного и того же бенчмарка. Например, существует несколько ETF Nifty 50. Почти 5-10 AMC запустили Nifty 50 ETFs. Профиль риска и доходности каждого ETF Nifty 50 будет таким же. Как инвестор, вам нужно выбрать тот, у которого низкая разница между ценой и чистой чистой активов, низкая стоимость воздействия и комфортные объемы торгов.

Если вы решили инвестировать в ETF, вот несколько вещей, о которых вы должны помнить.

Если вы не можете найти ETF для желаемого индекса с низким разрывом между ценой и чистой чистой прибылью и разумными объемами торгов, будет лучше получить доступ к такому индексу через индексный фонд.

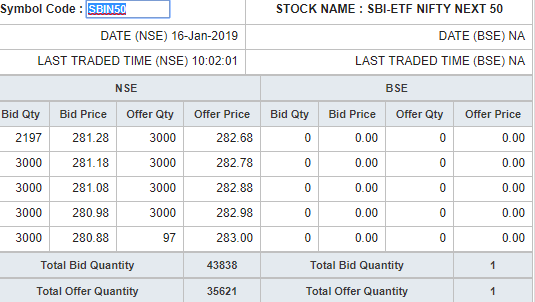

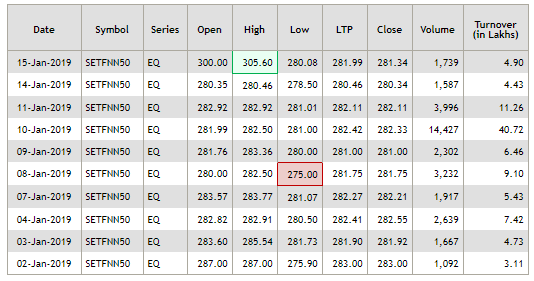

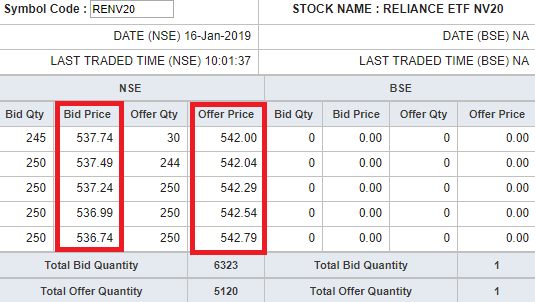

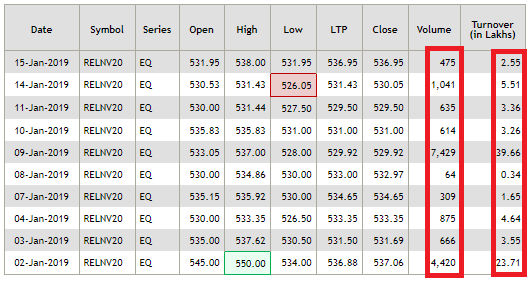

Вы можете видеть, что существует огромная разница между AUM Nifty ETF и Nifty Next 50 ETF. Однако разница в спредах между покупателями и покупателями невелика. Спрэд спроса и предложения составляет около 0,5%, что немало. Более того, объемы торгов Nifty50 ETF не являются пропорционально большими (по сравнению с SBI Nifty 50 ETF).

Reliance NV20 имеет меньшие объемы. Спрэд спроса и предложения также составляет около 1%. Разница в цене и чистой стоимости активов также выглядит существенной.

У меня нет большого опыта работы с ETF. Если в статье есть фактические неточности, напишите мне или укажите в комментариях.