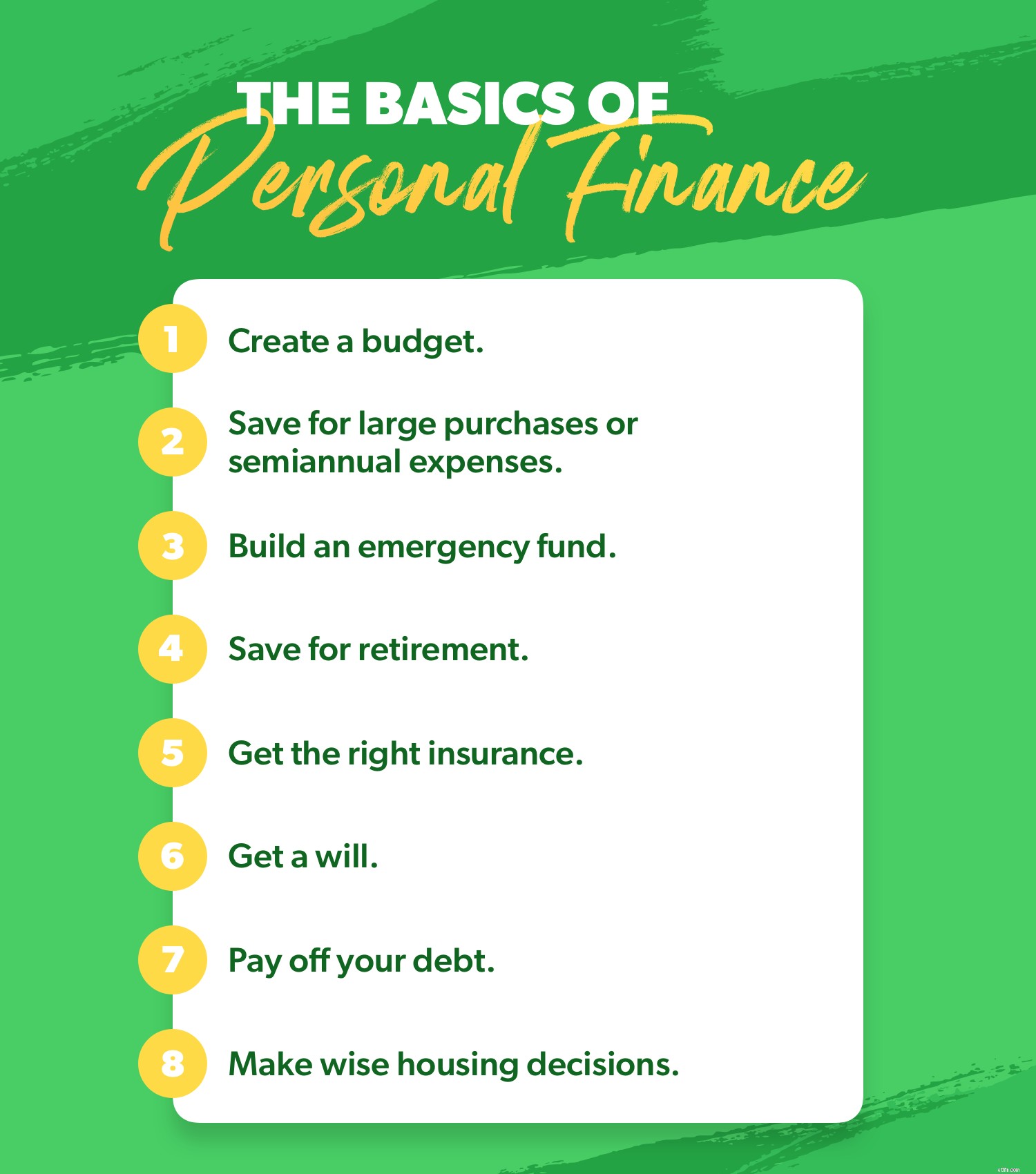

Личные финансы могут показаться очень пугающими — в конце концов, они охватывают все решения, которые вы принимаете со своими деньгами на протяжении всей своей жизни. Но поверьте, в этом нет ничего сложного! Когда вы разберете его, вы увидите, что личные финансы — это очень управляемые шаги, которые вы можете и будете получить ручку на. Итак, давайте так и сделаем:

Перво-наперво:вам нужно создать бюджет. Почему? Бюджетирование — это основа, на которой вы будете строить все остальные личные финансы. Это потому, что составление бюджета, простое и понятное, — это составление плана для ваших денег — каждого входящего доллара и каждого потраченного доллара. Вот как это сделать:

Во-первых, определите свой доход. Доход это любые деньги, которые вы планируете получить в течение этого месяца. Это включает в себя оплату на вынос и любые дополнительные деньги.

Далее вы вычитаете все свои расходы. Начните с покрытия своих четырех стен:еды, коммунальных услуг, жилья и транспорта. Затем начните перечислять общие ежемесячные расходы, такие как страхование и уход за детьми. Если еще остались деньги, перечислите дополнительные услуги, например рестораны и развлечения.

Если у вас остались деньги, когда вы вычли все расходы, поставьте себе «пять». Но не оставляйте это как «лишнее». Направьте эти деньги на достижение вашей текущей денежной цели, например, на сбережения или погашение долгов. Если вы получите отрицательное число, вам нужно сокращать расходы до тех пор, пока ваш доход за вычетом ваших расходов не будет равен нулю.

Последний совет по составлению бюджета (и это один из наших лучших советов по личным финансам, и точка) таков:отслеживайте. Ваш. Затраты. Делайте это в течение всего месяца. Это означает, что любые деньги, поступающие на ваш банковский счет или списываемые с него, должны быть внесены в ваш бюджет — в правильную строку бюджета. Так вы сможете контролировать свои расходы, избегать перерасхода средств и реализовывать свои денежные привычки. Потому что ваш бюджет — это план, а отслеживание — это ответственность.

Не все расходы в вашей жизни происходят регулярно, ежемесячно. Вы должны использовать фонд погашения, чтобы копить на них понемногу, например, если . . .

Амортизационный фонд — отличный способ сэкономить на крупных расходах и полугодовых расходах, потому что вы можете планировать их с течением времени, чтобы распределить расходы. Тогда ваш бюджет не ослеплен чем-то, о чем вы заранее знали.

Твоя бабушка сказала тебе откладывать на черный день. Почему? Потому что. Это. Дожди. Она назвала это фондом на черный день, а мы называем его фондом на случай чрезвычайной ситуации. И если когда-либо необходимость в резервном фонде была очевидной, то это был 2020 год.

Начните со стартового фонда в 1000 долларов. Затем, как только вы выплатите весь свой долг (мы расскажем об этом позже), используйте те дополнительные деньги, которые вы тратили на выплату долга, чтобы создать свой полностью финансируемый чрезвычайный фонд. Вот как это сделать:

Во-первых, посмотрите на свой бюджет. Сколько ежемесячно требуется для содержания вашего домашнего хозяйства? Если ваш доход исчезнет, какие основные счета и обязательства вам все равно придется оплачивать? Вы хотите сэкономить достаточно, чтобы покрыть эти расходы от трех до шести месяцев в случае чрезвычайной ситуации. (Это три месяца, если у вас есть домохозяйство с двумя доходами, и шесть месяцев, если у вас есть один доход.)

Держите эти деньги жидкими , также убедитесь, что он доступен. Ваш резервный фонд не является долгосрочным вложением. Это страховка, и она должна быть наготове, если она вам понадобится. Это не означает, что вы должны положить его между матрасом и пружинным блоком — это слишком много. доступный. Вместо этого спрячьте эти деньги на простой счет денежного рынка, чтобы вы могли получить их, выписав чек или подойдя к банкомату, но они не будут лежать там вместе с вашими обычными деньгами в качестве искушения, когда наступит летний отпуск. (Это не чрезвычайная ситуация, просто для ясности, как бы вы ни жаждали соленого воздуха.)

Имея полностью финансируемый резервный фонд, вы будете готовы ко всему, что встретится на вашем пути. Такая безопасность личных финансов поможет вам спать лучше, чем самая мягкая подушка в мире.

Пенсионные инвестиции не так пугают, как вы думаете. Сначала поговорим о том, сколько инвестировать. Следуя «Детским шагам», вы начнете откладывать 15 % своего дохода на пенсионные отчисления после того, как выплатите все свои долги и накопите полностью финансируемый чрезвычайный фонд, о котором мы только что говорили.

Когда вы дойдете до этого момента, вот как вы можете вмешаться:посмотрите, предлагает ли ваш работодатель 401 (k) (или 403 (b)) с совпадением. Если они это сделают, инвестируйте в свой 401 (k) до совпадения с работодателем, чтобы воспользоваться этими бесплатными деньгами! Если ваша форма 401(k) является традиционной (то есть вы финансируете ее за счет денег до уплаты налогов), следующий шаг, который вы должны сделать, — это открыть Roth IRA, которую вы финансируете за счет долларов после уплаты налогов, что позволит вашему росту и снятию средств в будущем. без налогов! Но поскольку Рот дает вам такое большое налоговое преимущество, дядя Сэм накладывает на него ограничение:в 2021 году вы можете инвестировать только 6000 долларов. и продолжайте вкладывать туда свои деньги.

Как в 401(k), так и в Roth IRA, вы хотите, чтобы ваши деньги распределялись по четырем видам взаимных фондов:рост, рост и доход, агрессивный рост и международный. Таким образом, вы не будете вкладывать все свои яйца в одну пенсионную корзину. Технически это называется диверсификацией. в мире инвестиций, это менее рискованно и просто мудро.

Вот важное замечание:когда вы пытаетесь выяснить, сколько денег вам нужно накопить, чтобы выйти на пенсию, все дело в том, чтобы выяснить, что автор бестселлеров и эксперт по пенсиям Крис Хоган называет вашим R:IQ (также известным как коэффициент пенсионного вдохновения). Это покажет вам ту волшебную сумму, которую вам нужно накопить, чтобы вы могли жить на пенсии своей мечты. Чтобы понять это, проверьте пенсионный калькулятор Хогана. Он вычисляет за вас и показывает, сколько денег нужно инвестировать каждый месяц в зависимости от вашего возраста, дохода и образа жизни на пенсии.

Страхование - это так весело, правда? Верно? Хорошо, может быть, не для большинства из нас. Но это не делает его менее важным. И, может быть, вы знаете, что должны получить страховку, но на самом деле не знаете, какую, на какую сумму или с кем.

Не беспокойтесь. Вот краткий обзор восьми видов страховки, которые вам нужны:

Да, это много. Но не волнуйтесь:вам не нужно быть страховым экспертом, чтобы хорошо застраховаться. (Слава Богу!) Но вы должны быть активными. Попробуйте нашу 5-минутную проверку покрытия. Это просто, быстро и понятно — три наших любимых слова в этом суетливом мире. Кроме того, вы можете даже сэкономить немного денег. — еще три наших любимых слова!

Мы просто выйдем и скажем:вам нужна воля. Это часть приведения в порядок ваших личных финансов и часть того, чтобы быть ответственным взрослым — не забавная часть, а важная часть. Вы не хотите, чтобы правительство решало, что будет с вашими вещами, вашими деньгами или вашей семьей (именно это и произойдет, если вы не возьмете на себя ответственность).

Да, с этим приходится иметь дело — принимать серьезные решения о чем-то, о чем вы на самом деле не хотите думать в первую очередь. Но послушай, тебе нужна воля. Найдите доступного онлайн-провайдера, который избавится от юридического жаргона и упростит процесс. (Под простым мы подразумеваем простое выполнение бумажной работы в пижаме.) Так что не откладывайте. Получите завещание сегодня.

Некоторые люди думают, что долг — это инструмент для создания кредита или получения прекрасных авиамиль. Правда в том, что долг — это груз, который давит на вас и сдерживает. Почти половина (46 %) американцев говорят, что уровень их долга вызывает стресс и тревогу 2 . Это может быть потому, что долги не дают вам двигаться вперед. Каждый месяц он держит в заложниках часть вашей зарплаты в виде платежей за то, что вы купили несколько месяцев или даже лет назад. Вам не нужен такой стресс!

Вот чрезвычайно важный совет по личным финансам:ваш доход — ваш лучший инструмент для создания богатства. Когда вы выплачиваете свой долг, вы забираете свою зарплату. Вы получаете обратно те дополнительные платежи, которые вы делали в счет долга. Что вы могли бы сделать с этими дополнительными деньгами? Используйте его для дополнительной комнаты в бюджете. Используйте его, чтобы двигаться вперед к своим денежным целям, таким как сбережения и выход на пенсию! Используйте его для себя.

Подводя итог:долг — это не инструмент. Ваш доход составляет. Брать. Это. Назад.

Мы могли бы сделать это действительно сложным. Но это не наша тема. Наша задача — сделать личные финансы понятными и простыми. Итак, вот три основных момента, которые вам нужно взять с собой, когда вы думаете о принятии мудрых решений о жилье.

Не следуя этим трем рекомендациям, вы можете быстро стать бедняком. Это означает, что ваш дом может быть прекрасным, но он отнимает у вас так много денег, что вы испытываете финансовые затруднения в других областях.

Так что да, личных финансов много. Но вы вполне можете с этим справиться. Вы можете принимать лучшие решения со своими деньгами — большими и маленькими. Таким образом, вы можете получить больше выигрышей на свои деньги — больших и малых.

Если вам нужна рука помощи и серьезное руководство на этом пути, загляните в Ramsey+. Благодаря этой подписке с полным доступом вы узнаете все о личных финансах без запутанной финансовой бла-бла-бла. все остальные разводят. Кроме того, вы получите инструменты, необходимые для мудрых денежных движений — больших и малых. Прямо сейчас вы можете попробовать его в бесплатной пробной версии Ramsey+.

Независимо от вашего дохода, независимо от вашего прошлого, вы можете заниматься личными финансами. Нет стресса. Начните бесплатную пробную версию Ramsey+ уже сегодня!