Банкротство - это высший риск при инвестировании в акции. В нынешних экономических условиях это намного больше, чем обычно. Многие компании, у которых в начале 2020 года был очень сильный бизнес, быстро оказались в серьезной опасности. Все из-за полной остановки нашей экономики.

И федеральное правительство, и Федеральная резервная система отреагировали быстро и решительно, чтобы попытаться удержать компании на плаву до тех пор, пока экономика не улучшится.

Однако в ближайшие 12 месяцев мы, вероятно, увидим рост банкротств. Фактически, мы уже наблюдаем значительный рост числа заявлений о банкротстве.

Американский институт банкротства сообщил, что в апреле количество поданных заявок увеличилось на 26% по сравнению с прошлым годом.

Возможно, вы владеете акциями компании, объявленной о банкротстве. Или подумайте о том, чтобы занять позицию в компании, которая недавно подала заявку, думая, что вы сможете легко заработать. Имейте в виду, что это зависит от выживания компании.

Возникает очевидный вопрос:что произойдет с моими акциями, если компания объявит о банкротстве?

В этой статье мы рассмотрим различные типы банкротства, доступные для корпораций, и то, что каждый из них означает для акционеров; а также как избежать компаний, которым грозит банкротство.

Это может просто уберечь вас от покупки акций, у которых серьезные проблемы. Акция банкротства может доставить вам неприятности, если вы не будете осторожны.

До банкротства должников, которые не могли рассчитаться со своими кредиторами, отправляли в тюрьму для должников. Как вы понимаете, сложно найти деньги, чтобы отплатить кому-то, находясь в тюрьме.

Для принятия современных законов о банкротстве в США потребовалось много времени. В 1800-х годах законы о банкротстве принимались 3 раза; и незамедлительно отменен до того, как был принят Закон о банкротстве 1898 года, и, наконец, остался в бухгалтерском учете.

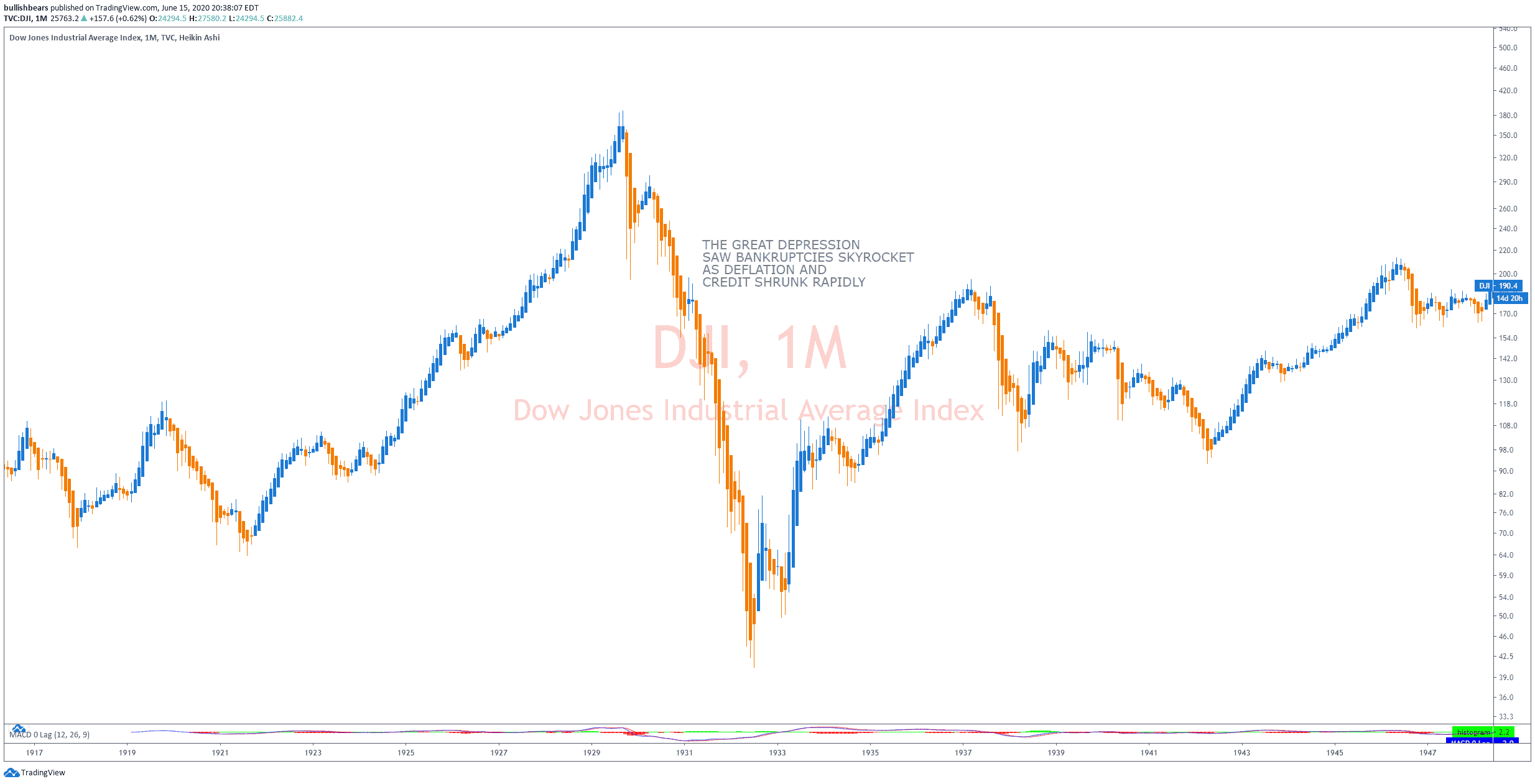

Эти законы были уточнены в актах, принятых в 1933 и 1934 годах во время экономических потрясений Великой депрессии.

Фактически, за эти два года были приняты многие законы о ценных бумагах, которые до сих пор регулируют наши публичные рынки. В нашей живой торговой комнате будут обсуждаться такие вещи, как различные акции банкротства, на которые стоит обратить внимание.

В большинстве случаев должник подает заявление о банкротстве, чтобы обезопасить себя от кредиторов. Однако в редких случаях кредитор может подать заявление в суд по делам о банкротстве, если он считает, что, если бизнес продолжит свою деятельность, он уменьшит свои активы.

Кредиторы имеют права на активы компании, если условия оплаты не соблюдаются. Вот почему вы можете услышать фразу «защита от банкротства». Подробнее об этом чуть позже.

О банкротстве в главе 7, вероятно, думает большинство людей, когда слышит термин «банкрот». Номер главы просто относится к разделу кодекса банкротства, имеющему отношение к заявке.

В главе 7 все активы компании ликвидируются, и бизнес прекращает свое существование. При ликвидации существуют строгие правила в отношении «приоритета», который определяет, кто получает оплату первым; следующим образом:

Как видите, акционеры находятся в самом конце этого списка. Вероятность того, что владельцы капитала что-нибудь получат в случае банкротства, упомянутого в главе 7, чрезвычайно мала.

Однако, если у компании действительно остались денежные средства после выплаты всем остальным, оставшиеся денежные средства будут распределены в равной сумме на акцию. Следовательно, если у вас есть акции банкротства, вы можете увидеть немного денег.

В большинстве случаев, когда компания подает заявление о банкротстве, это глава 11. В главе 11 суд защищает компанию до тех пор, пока не будет представлен подробный план.

Это намекает на то, как компания будет выздоравливать в финансовом отношении. Суд имеет право принять этот план; даже без согласия кредиторов. Однако кредиторы имеют право голоса в этом процессе.

Банкротство согласно главе 11 обычно будет иметь временное замораживание торговли акциями и, вероятно, будет исключено из листинга. Если акции продолжают торговаться на внебиржевых рынках, к символу тикера может быть добавлена буква «Q», чтобы обозначить компанию как банкротную.

В главе 11 есть много потенциальных результатов для акционеров. Но наиболее распространенным является уничтожение существующих акций.

Один из распространенных способов компенсации кредиторам в случаях банкротства в главе 11 - выпуск новых обыкновенных акций; что, вероятно, означает, что существующие акции будут аннулированы.

Каждая сделка индивидуальна; «дьявол кроется в деталях», как это часто бывает при инвестировании на фондовом рынке.

Он называется «балансом», потому что сторона активов (то, что принадлежит) должна равняться сумме обязательств плюс сторона собственного капитала.

Обязательства - это еще один термин для обозначения долга. Это деньги, которые компания должна кредиторам. Собственный капитал включает деньги, которые инвестируют в компанию, а также «нераспределенную прибыль». Это прибыль, которую компания сохраняет вместо того, чтобы возвращать акционерам.

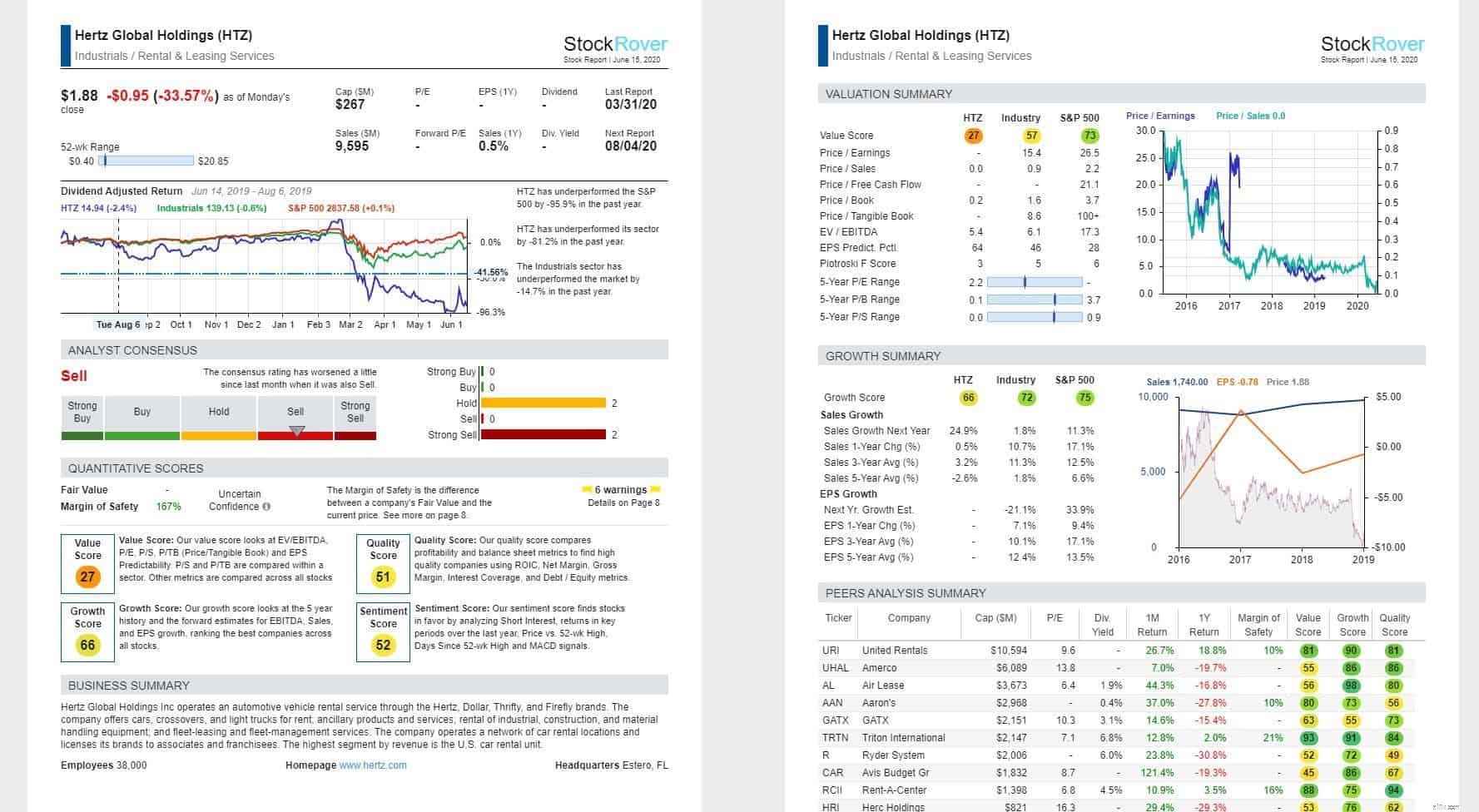

Мы обнаружили, что StockRover отлично справляется с предупреждениями и раскрывает фундаментальные детали, которые необходимо знать инвесторам. Взгляните на недавно поданную заявку на $ HTZ.

Есть два простых коэффициента, которые помогут быстро определить, имеет ли компания прочное финансовое положение или нет.

Коэффициент быстрой ликвидности акций банкротства, часто называемый коэффициентом «кислотного теста», показывает, достаточно ли у компании наличных средств для оплаты своих немедленных обязательств.

Примерно на полпути вниз на стороне активов вы найдете строку «Текущие активы». Это такие вещи, как наличные деньги, краткосрочные инвестиции и дебиторская задолженность (деньги, причитающиеся компании), за вычетом запасов (вы не можете оплачивать свои счета за счет запасов).

В разделе «Обязательства» вы найдете «Текущие обязательства», которые представляют собой долги, которые необходимо выплатить в течение следующих двенадцати месяцев. Коэффициент быстрой ликвидности рассчитывается по формуле «Оборотные активы - запасы / текущие обязательства». Если это число меньше единицы, это красный флаг.

Это более простой расчет. Но нет такой жесткой линии относительно того, что хорошо, а что плохо. Вам действительно нужно сравнить с другими компаниями в той же отрасли, чтобы увидеть, лучше или хуже ваша компания, чем их коллеги; поскольку разные типы компаний по-разному используют долг.

Расчет - это просто общая сумма обязательств / акционерного капитала. В общем, я люблю искать компании около 1 или чуть меньше. Но опять же, некоторые великие компании используют больше заемных средств для финансирования своего бизнеса.

Таким образом, вы должны понимать сектор и акции банкротства, на которые вы смотрите, чтобы получить действительно четкое представление о том, что вам говорит соотношение долга к собственному капиталу.

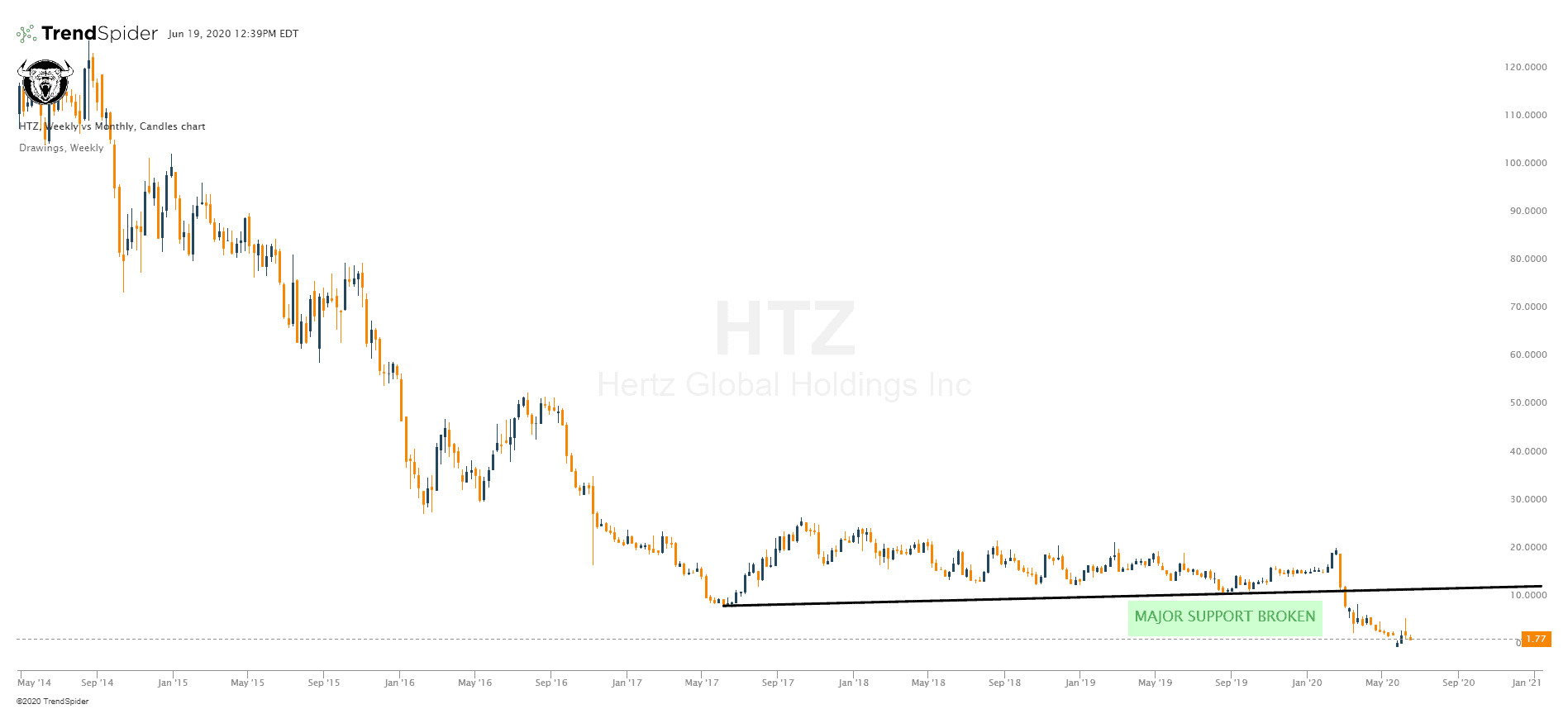

График $ HTZ говорит сам за себя. Банкротство - это событие, которое может разрушить график.

Долг - не всегда плохо. Использование долга помогает компаниям быстрее расти и делать инвестиции, которые без них они не смогли бы сделать. В результате акции банкротства могут быть хорошими.

Кроме того, проценты сокращают налоговые обязательства, поэтому использование заемных средств для финансирования компании дает финансовую выгоду. Однако в бизнесе наступят плохие времена.

Иногда они появляются из ниоткуда по причинам, совершенно не зависящим от компании, как это произошло в этом году. В те времена простоя от сильного баланса часто зависит, кто выживет, а кто объявит о банкротстве.