Хорошее правило для инвесторов - смотреть туда, куда не смотрят другие. Прямо сейчас это Европа, континент, акции которого созрели для роста после поистине паршивого десятилетия. Европа успокаивается после срывов «Брексита», акции относительно дешевы, и есть много хороших, из которых можно выбрать.

Американцы часто удивляются, узнав, что Европа, определяемая как 27 стран Европейского Союза плюс Великобритания (которая вышла из ЕС в конце прошлого года), и такие страны, как Швейцария и Норвегия, никогда не входившие в него, имеют более крупную территорию. населения, чем в США, и примерно такой же валовой внутренний продукт. Тем не менее, 10 крупнейших биржевых фондов, которые сосредоточены на европейских акциях, имеют общую рыночную капитализацию (умноженную на цену акций в обращении) всего около 50 миллиардов долларов.

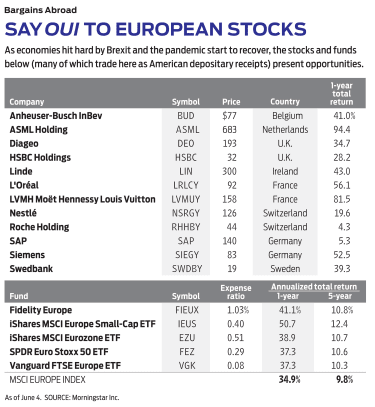

Одна из причин, по которой американские инвесторы избегают европейских акций, - это внутренняя предвзятость; мы предпочитаем то, что у нас на заднем дворе. И до недавнего времени европейские акции демонстрировали низкую динамику. Крупнейший европейский ETF Vanguard FTSE Europe (VGK), за последние 10 лет принесла всего 6% годовых по сравнению с 15% для крупнейшего фондового ETF США, SPDR S&P 500. Европейский фонд упал в цене за пять из последних 10 лет и отставал от S&P ETF в 8. (Акции и фонды, которые мне нравятся, выделены жирным шрифтом.)

Европейские фондовые индексы отстают отчасти из-за экономики Европы. Ежегодный рост в США был в среднем на треть выше, чем в Европе в период с 2010 по 2019 год. Пандемия COVID-19 сделала 2020 год аномалией, но ВВП Европы упал на 6,6%, в то время как в США удалось избежать падения на 3,5%.

В 2016 году избиратели в Великобритании с небольшим отрывом предпочли покинуть ЕС - процесс, который длился более четырех лет, и возникшие в результате неопределенность и беспорядки нанесли ущерб Европе в целом. Однако сейчас континент учится жить с новым порядком, и, несмотря на первоначальные опасения, ни одна другая страна не жаждет уйти. Европа не совсем стабильна, но она движется по более гладкому пути, и инвесторы могут чувствовать себя лучше, вкладывая туда свои деньги.

Новый взгляд. Это не Европа твоего отца. Крупнейшие компании не являются британскими, это не банки или промышленные фирмы, и многие зависят от клиентов из Азии. Это компании, которые осознают ценность брендов, и они не гигантские.

Самый крупный из них займет 13-е место в США по рыночной капитализации, и он типично европейский: LVMH Moët Hennessy-Louis Vuitton . (LVMUY), которую я хвалил в декабре 2019 года, когда акция стоила 89 долларов. Сейчас это 158 долларов, но все равно стоит покупать. LVMH с рыночной капитализацией чуть менее 400 миллиардов долларов (примерно такая же, как у Walmart) владеет многими ведущими мировыми брендами роскоши:производителями шампанского Dom Pérignon и Krug, модными дизайнерами Christian Dior и Louis Vuitton, ювелирами Bulgari и Chaumet, а также десятками других. , в общей сложности 4915 магазинов по всему миру. Акции выросли в четыре раза за чуть более четырех лет, и хотя пандемия привела к падению выручки в 2020 году, в первом квартале 2021 года они выросли на 32%, в первую очередь за счет часов и ювелирных изделий. Акции почти не отставали.

Из той же ткани сделан косметический гигант L’Oréal (LRLCY) с рыночной капитализацией в 256 миллиардов долларов - немного больше, чем у Coca-Cola. L’Oréal продает парфюмерию, шампуни и средства для ухода за кожей под своим собственным брендом и около 40 других брендов, включая Kiehl’s, Ralph Lauren и Giorgio Armani. Как и LVMH, L’Oréal продемонстрировала огромный рост в Китае:продажи выросли на 35% в предпандемическом 2019 году.

Европа является домом для других компаний, которые приобрели большие портфели потребительских товаров. Anheuser-Busch InBev (BUD) со штаб-квартирой в Бельгии владеет более чем 500 брендами пива, включая Budweiser, Stella Artois и Beck’s. Diageo (DEO), базирующаяся в Лондоне, специализируется на более твердых вещах, включая джин Tanqueray, виски Johnnie Walker и водку Ketel One. Anheuser-Busch поднялась с минимума марта 2020 года, но все еще намного ниже максимума пятилетней давности.

В пятерку крупнейших европейских компаний входит ASML . (ASML) с рыночной капитализацией 282 миллиарда долларов. Компания ASML, расположенная в Велдховене, Нидерланды, производит машины, которые используют ультрафиолетовую литографию для травления микроскопических рисунков на полупроводниках. Запасы увеличились втрое за три года, но спрос на полупроводники, о чем свидетельствует недавний дефицит, не собирается снижаться в ближайшее время. Даже при соотношении цены и прибыли 44, основанном на оценках доходов аналитиков на год вперед, акции, на мой взгляд, в любом случае недороги.

Цены со скидкой . Европейские акции привлекательны тем, что они дешевле американских. В конце мая анализ, основанный на оценках прибыли на следующие 12 месяцев, показал, что у французских акций средний коэффициент P / E равнялся 18; Немецкие акции - 15; Акции Великобритании и Италии - 13; и акции США, 21. Акции США имели более высокий коэффициент P / E, чем их европейские аналоги, по крайней мере, за последнюю четверть века. Примечательно, что после голосования по Brexit в 2016 году разрыв увеличился, что создает новые возможности.

Европейские фонды бывают разных видов. ETF Vanguard, о котором я упоминал ранее, отслеживает европейский индекс всех капиталовложений FTSE (от Financial Times Stock Exchange). Он владеет акциями Великобритании, в том числе финансовой компании HSBC . (HSBC) и швейцарские акции, такие как фармацевтическая компания Roche (RHHBY) и Nestlé (NSRGY), с обширным портфелем собственных брендов, от одноименного шоколада до воды Perrier, мороженого Häagen-Dazs и Purina Dog Chow. Коэффициент расходов Vanguard FTSE Europe с 1302 активами составляет 0,08%.

Я также рекомендую iShares MSCI Eurozone ETF (EZU), привязанный к индексу, состоящему из 242 компаний с высокой и средней капитализацией, которые используют евро в качестве своей валюты (то есть не включая Великобританию, Швейцарию, Швецию и некоторые другие). Его основными холдингами по порядку являются ASML, LVMH, а затем две великие немецкие компании SAP . (SAP) (корпоративное программное обеспечение) и Siemens (SIEGY) (промышленная автоматизация). У фонда расходы 0,51%.

Управляемый фонд с большой капитализацией с более высоким коэффициентом расходов (1,03%) - Fidelity Europe . (FIEUX), который в наши дни отдает предпочтение скандинавским фирмам, таким как Swedbank. Для концентрированного ETF хорошим выбором является SPDR Euro Stoxx 50 . (СЭЗ), в крупнейшие холдинги которой входит Linde, британский поставщик промышленных газов, таких как азот. Расходы 0,29%.

Наконец, если вы можете пойти на больший риск с возможностью получения большего вознаграждения, обратитесь к iShares MSCI Europe Small-Cap ETF . (IEUS) с блестящими результатами в первой половине 2021 года. В портфеле преобладают промышленные предприятия и недвижимость. Фонд держит более 1000 акций, ни одна из которых не составляет более 0,5% от общих активов, и он взимает расходы в размере 0,4%. Вы здесь не столько покупаете отдельные компании, сколько делаете ставки на рост в Европе. На данный момент это звучит как хорошая ставка.

Ускоренный курс по обязательному страхованию третьих лиц

CFP говорит:«Собственный капитал приятно отслеживать», но если вы хотите разбогатеть, обратите внимание на это…

Фонды прямых инвестиций – по размеру

Примите участие в цифровой практике

Что произойдет, если я спишу сумму, превышающую лимит моей кредитной карты?