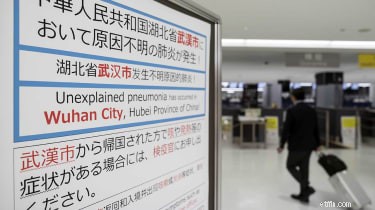

Коронавирус COVID-19 распространяется по всему миру. Вспышка началась в конце 2019 года в Ухане, Китай; С тех пор он убил около 2500 человек, заразил более 83000 человек и распространился почти на 50 стран, включая США.

Коронавирус уже прошел по масштабам вспышки SARS 2002-03 и MERS в 2015 году, и это вызвало большие продажи:фондовые индексы по всему миру, в том числе здесь, у себя дома, были отправлены на территорию коррекции. На медвежьих рынках уже наблюдается рост акций.

Это немалое беспокойство. Вспышка атипичной пневмонии привела к 774 смертельным случаям и более чем 8000 случаев за шесть месяцев, но помогла снизить ВВП Китая с 11,1% в первом квартале 2003 года до 9,1% во втором квартале. Окончательный потенциал коронавируса по разрушению мировой экономики намного хуже.

Эта проблема со здоровьем сказывается на большинстве акций, но особенно сильно затрагивает несколько конкретных отраслей, где уже ощущается финансовое напряжение. Если и есть какие-то положительные моменты, так это то, что, как и в случае с SARS, это может в конечном итоге стать возможностью покупать в противном случае высококачественные акции со скидкой для потенциального отката.

Здесь мы рассмотрим 13 акций, пострадавших от вспышки коронавируса. Таких запасов лучше всего избегать до тех пор, пока не появится более четкая картина возможных последствий коронавируса. Но в конечном итоге они могут оказаться чрезвычайно привлекательными для продажи.

Технологии становятся все более важным аспектом в большинстве аспектов нашей жизни. Это включает в себя все, от суперкомпьютеров на базе искусственного интеллекта, которые отслеживают ваши поисковые запросы, чтобы определить, какую рекламу вам показывать ... ну, ну, в общем, ваш тостер. И движущей силой всего этого является скромный полупроводник.

Учитывая, что Китай одновременно является производителем и приверженцем технологий, коронавирус имеет довольно тяжелые краткосрочные последствия для всей полупроводниковой отрасли в целом.

Компания Analog Devices достигла успеха на обоих фронтах. (ADI, 10,72 доллара США).

Analog Devices нацелилась на скучные аналоговые чипы с низкой маржой, но с тех пор она перешла на процессоры с более высокой маржой, используемые во всем, от связи 5G до беспилотных автомобилей. Проблема? Продажи аналоговых микросхем производителям оригинального оборудования снизились, в то время как развертывание 5G и других передовых технологий в Китае застопорилось.

Финансовый директор Прашант Махендра-Раджа недавно сказал следующее:

«Неудивительно, что мы начали видеть более слабый спрос в Китае в связи с продленным китайским Новым годом и продолжающимся нарушением деловой активности. Таким образом, наш прогноз предполагает, что спрос Китая на промышленные, автомобильные и потребительские товары будет минимальным в течение всего февраля, прежде чем вернуться к более высокому уровню. нормальный уровень за последние 2 месяца нашего второго квартала. И мы предполагаем, что это повлияет на наш бизнес в области связи из-за высокой вероятности задержки с развертыванием 5G ".

Махендра-Раджа добавил, что во втором квартале выручка компании снизится до 70 миллионов долларов.

Эта потенциальная нормализация может означать, что сейчас есть возможность для относительной сделки. Акции упали более чем на 12% за последнюю неделю, а прогнозный коэффициент P / E ADI упал до 22 - не дешево, но неплохо по сравнению с некоторыми из его отраслевых конкурентов.

Более того, Analog Devices увеличивала выплаты в течение 16 лет подряд, в том числе на 15% увеличила выплаты, объявленные в середине февраля. Сделать это во время вспышки коронавируса - значит продемонстрировать уверенность руководства в долгосрочной перспективе.

Правительство Китая, пытаясь сдержать коронавирус, быстро усилило карантин и ввело многочисленные ограничения на поездки. Все больше правительств начинают следовать их примеру, и поездки сокращаются и по другим причинам. В США, например, несколько университетов отменяют или перенаправляют программы выезда за границу.

Благодаря Booking Китай и его огромная потребительская база стали основным направлением роста. Компания инвестировала средства в ведущие китайские туристические сайты, включая Trip.com (TCOM) и Meituan-Dianping, чтобы закрепиться на этом рынке. Booking не разбивает доходы Китая конкретно, но в нем говорится, что Китай составляет основную часть его международных доходов, на которые приходилось 13% доходов за первые девять месяцев 2019 года.

Его связи с Китаем оказали давление на акции в последнее время - BKNG подешевел более чем на 15% за последние пару недель. Но это может быть случай кратковременной боли, долгосрочной выгоды.

Растущий китайский потребитель увеличивает расходы на поездки в страну как внутри страны, так и за рубежом. Китайский научно-исследовательский институт выездного туризма прогнозирует рост числа ежегодных поездок жителей Китая за границу на 170% - со 149,7 миллиона в 2018 году до 400 миллионов в 2030 году.

Насколько сильно упадут BKNG и аналогичные акции, трудно определить, потому что COVID-19 не был локализован - чем дольше длится вспышка и чем шире ее распространение, тем хуже для Booking. Однако для контекста New York Times говорит, что китайские акции в целом «догнали» своих зарубежных конкурентов примерно через шесть месяцев после первого сообщения о SARS во Всемирную организацию здравоохранения.

Акции авиакомпаний, например Delta Air Lines . (DAL, 48,19 долл. США) и United Airlines (UAL, $ 64,94) за последние несколько лет показали в основном неизменную динамику запасов. Тем не менее, они уже достигли стоимости в начале 2020 года, и их акции дешевеют по мере роста опасений путешественников.

По данным Бюро статистики транспорта, в прошлом году из США в Ухань вылетело всего около 60 000 пассажиров. Delta и United даже не предлагают прямых рейсов в Ухань, хотя они предлагают услуги через партнерские отношения OneWorld и Star Alliance. При этом их связи с Китаем в более широком смысле, а также с Гонконгом значительно крепче. Например, аналитики Stifel прогнозируют, что около 5,5% пропускной способности United приходится на маршруты из США в Китай / Гонконг.

Обе авиакомпании были вынуждены возвращать деньги, отменять рейсы и перенаправлять людей, возвращающихся из Китая, только для проведения проверки. Теперь боль распространяется на путешествия по США. Исследовательская компания Vertical Research Partners недавно сообщила, что продажи билетов туристических агентств США в пересчете на доллары упали на 9,4% в годовом исчислении в период с 24 по 28 февраля. Их проблемы, вероятно, будут только усугубляться, чем дольше длится вспышка - запреты на поездки, вероятно, станут более строгими, и люди в целом, вероятно, отложат международные и даже внутренние поездки до тех пор, пока ситуация с коронавирусом не будет остановлена.

Беспокойство по поводу этих результатов уже повлияло на UAL (-26% в 2020 году) и DAL (-18%) и, возможно, продолжит снижать их акции. Но есть причины любить акции авиакомпаний, когда опасность коронавируса утихнет. Снижение затрат на топливо, рост сборов и общее повышение цен на билеты улучшили финансовое положение многих авиакомпаний.

Поначалу аналитики были оптимистично осторожны. Аналитик Bernstein Дэвид Вернон, например, предсказал, что коронавирус повлияет на прибыль United только на 8 центов на акцию, написав, что он будет «менее серьезным» по факторам нагрузки, чем SARS. Он написал, что «Дельта», которая имеет меньшее влияние на Китай, чем «Юнайтед», должна почувствовать еще меньшее влияние. Тем не менее, эти и другие авиакомпании США постепенно переходят на более ранние версии, поскольку они корректируются с учетом растущей обеспокоенности по поводу коронавируса внутри страны.

Но в то время как инвесторы ликовали перед успехом Диснея на большом экране, Дом Мыши также добивался прироста в бизнесе тематических парков. Выручка "Парки, развлечения и товары" выросла на 6% по сравнению с аналогичным периодом прошлого года в финансовом году, закончившемся в сентябре 2019 года, а операционная прибыль увеличилась на 11%.

Однако из-за запрета на поездки, введенного китайским правительством, Дисней был вынужден закрыть свои Шанхайский Диснейленд и Гонконгский Диснейленд. Хуже того, здесь не указана дата открытия. Что еще хуже, это произойдет во время критического сезона путешествий по лунному Новому году. И, вдобавок ко всему, его операции в Китае уже сильно пострадали. Финансовый директор Disney Кристин Маккарти упомянула в отчете о прибылях и убытках за четвертый квартал, что протесты в Гонконге «привели к значительному снижению туризма из Китая и других частей Азии» и что компания ожидала, что годовая выручка от этих операций снизится на 275 миллионов долларов. . Это было раньше вспышка.

В последнее время Disney продолжает падать на фоне растущих опасений по поводу коронавируса, особенно из-за потенциального воздействия на его американские и другие международные парки. Еще больше усложняет ситуацию недавний внезапный уход генерального директора Роберта Айгера, который возглавил массовое расширение развлекательного гиганта с тех пор, как в 2005 году его место занял Майкл Эйснер. Его заменит руководитель парков Боб Чапек.

Это еще не все беды Disney:новый сервис Disney + пользуется успехом и быстро набирает новых подписчиков. Аналитик Rosenblatt Securities Берни МакТернан перед выходом последнего ежеквартального отчета Disney написал, что он ожидает, что компания потребует 25 миллионов подписчиков на свой потоковый сервис по сравнению с предыдущей оценкой в 21 миллион. Дисней превзошел его и другие ожидания, заявив, что их количество уже достигло 28,6 миллиона.

У Disney есть краткосрочная работа, но распродажа из-за коронавируса, по крайней мере, сильно подрывает стоимость акций. Сейчас он торгуется с прогнозными оценками, в 22 раза превышающими прогнозные, что не является кражей, но значительно дешевле, чем то, что инвесторы платили в течение нескольких месяцев.

В 2016 году Китай стал крупнейшим в мире импортером сырой нефти. За это можно поблагодарить не только растущий внутренний спрос Китая, но и гидроразрыв и дешевую сланцевую добычу в США.

Но такая позиция может вызвать серьезные проблемы на мировом энергетическом рынке.

Коронавирус уже снизил потребление Китая примерно на 3 миллиона баррелей в день. Это, а также опасения по поводу того, что произойдет по мере распространения COVID-19 по всему миру, ударили по ценам на нефть, которые упали на территорию медвежьего рынка (снижение по крайней мере на 20% от пикового значения). WTI в настоящее время торгуется на уровне 44 доллара за баррель - это самые низкие цены, которые мы видели более чем за год.

Для компаний, занимающихся разведкой и добычей чистой энергии, прибыль - это просто мера цены на товар за вычетом затрат на его производство. При таких низких ценах немногие могут получить реальную стоимость от нефти. Но Exxon Mobil (XOM, 49,82 доллара) может, и это по минимальным ценам за 15 лет. С точки зрения оценки, он торгуется с оценкой будущей прибыли в 14 раз больше, что меньше рыночной. XOM также имеет более чем щедрую доходность 7,0% от дивидендов, которые она росла 37 лет подряд.

У Exxon абсолютно проблемы. Действительно, более низкие цены на нефть негативно скажутся на бизнесе Exxon по разведке и добыче. Аналитики обеспокоены отставанием компании от многолетнего плана роста. А Уолл-стрит, в свою очередь, снижает свои целевые цены.

Но как интегрированный энергетический супермаджор, XOM имеет свои ковши для различных супов, от трубопроводов и производства до нефтепереработки и экспорта СПГ. Фирма потратила много долларов на освоение дешевых сланцевых регионов, таких как Пермский бассейн. Фактически, Exxon Mobil считает, что ее безубыточная стоимость для пермского месторождения в ближайшем будущем составит около 15 долларов за баррель. Между тем, энергетический сектор переключил свое внимание на экспорт природного газа, заключив новые сделки с индийскими компаниями IndianOil и Petronet. Более того, спрос на природный газ в Китае продолжает расти, несмотря на снижение запасов сырой нефти.

Панические продажи могут быть преувеличены. Не пытайтесь «поймать падающий нож» и купить акции сегодня. Но как только цена стабилизируется на срок от нескольких недель до месяца, XOM, наконец, может быть готов к новым деньгам.

Присутствие Китая в качестве центра производства недорогих товаров уже давно является опорой для розничных торговцев, особенно долларовых магазинов и дискаунтеров. Но коронавирус привел к закрытию многих заводов и складов, нарушив цепочку поставок и нанеся ущерб розничным торговцам, которые вынуждены бороться с более высокими ценами на товары.

Однако некоторым удалось ориентироваться в этом лучше, чем другим.

Это из-за ниши Five below. Хотя технически это магазин за доллар, FIVE ориентирован не на взрослых, а на их детей.

Five Lower продает разнообразные игрушки, конфеты, товары для здоровья и красоты, одежду и гаджеты. Это такие вещи, от которых дети от 7 до 14 лет просто не могут насытиться. Более того, целевая аудитория, как правило, относится к верхнему среднему и высшему классу, что позволило ему поднять цены и ввести зоны «ниже десяти» в нескольких своих магазинах. Чистые продажи в третьем квартале выросли почти на 21% за последний отчетный квартал. Контроль затрат и более высокие цены позволили сохранить операционную прибыль на все еще высоком уровне, несмотря на проблемы с тарифами.

FIVE, без сомнения, будет заниматься проблемами цепочки поставок, пока продолжается вспышка коронавируса, но компания явно настроена на долгосрочную перспективу. Кроме того, это отсутствие долгов, что является отличным признаком для любого холдинга во время экономического кризиса.

Сказать, что китайские акции дешевы, было бы преуменьшением.

Акции Китая уже подешевели из-за проблем, связанных с торговой войной и замедлением роста. Но из-за коронавируса цены на акции страны достигли невиданных за последние годы оценок. В начале января (по последним доступным данным) индекс MSCI China Index торговался менее чем в 12 раз по сравнению с оценкой прибыли в следующем году, что делало Китай одним из самых дешевых рынков в мире, и сейчас он, безусловно, дешевле, чем был тогда. .

Это может быть шанс купить одну из лучших в мире долгосрочных ставок с редкой большой скидкой. Многие факторы, лежащие в основе оптимизма Китая до появления коронавируса, такие как растущий и все более богатый средний класс, все еще сохраняются.

Одним из лучших способов получить прибыль по-прежнему является iShares MSCI China ETF . (MCHI, 61,81 долл. США)

Биржевой фонд отслеживает вышеупомянутый индекс MSCI China Index, обеспечивая доступ к почти 600 китайским акциям с большой и средней капитализацией. Вы получаете «общую картину» китайской экономики - как крупные транснациональные корпорации, так и более мелкие региональные игроки. Естественно, он тяжелее всего в тяжеловесах, поэтому вы получаете значительный доступ к таким компаниям, как гигант электронной коммерции Alibaba Group (BABA), интернет-конгломерат Tencent (TCEHY) и China Construction Bank (CICHY).

MCHI, составляющий всего 0,59% годовых, примерно вдвое дешевле, чем средний китайский паевой инвестиционный фонд.

* скользящая 12-месячная доходность, которая является стандартной мерой для фондов прямых инвестиций.

Рост китайского потребителя связан не только с обычными товарами - он быстро становится раем для покупателей предметов роскоши. Данные консалтинговой компании Bain &Company показывают, что на китайских покупателей приходится 35% всех мировых продаж предметов роскоши. Более того, на рост спроса в Китае на высококачественные сумки, ювелирные изделия, обувь и другие товары приходится более 90% роста на рынке предметов роскоши. Эти продажи происходят не только в континентальном Китае и Гонконге, но и во время поездок в Европу и крупные города США.

Эта тенденция стала благом для компании LVMH . (LVMUY, 79,35 доллара США), чьи бренды включают Louis Vuitton, Christian Dior, Moët и Hennessy. Выручка компании росла на 11% ежегодно за последние четыре года, а продажи в Азии, за исключением Японии, составили примерно треть от общего объема продаж за 2018 год.

Но акции LVMUY сильно пострадали, упав на 12% всего за месяц на фоне опасений по поводу экономических последствий коронавируса.

Однако и здесь долгосрочные перспективы остаются радужными. Фирма продолжает укреплять свой портфель брендов, последним из которых является покупка Tiffany за 16,2 миллиарда долларов, что, как ожидается, принесет более 4,4 миллиарда долларов годовой выручки - в основном, из Северной Америки. Возможное возвращение к нормальной жизни, вероятно, будет включать возврат к китайским расходам на предметы роскоши во многих ведущих брендах LVMH.

Однако сейчас RCL чувствует укус. Компании пришлось отменить рейс из Шанхая в Японию, и она откажется от пассажиров либо из Ухани, либо из тех, кто недавно путешествовал по городу. В более широком смысле потребители все больше опасаются сценариев, когда они оказываются в ловушке с другими в тесноте на несколько дней. А распространение коронавируса на круизном лайнере Diamond Princess компании Princess Cruises создало тревожную картину для потенциальных пассажиров. По состоянию на середину февраля Royal Caribbean пришлось отменить 18 круизов.

Акции упали на 40% в 2020 году, отчасти потому, что, хотя инвесторы предполагают, что вспышка COVID-19 приведет к финансовым потерям, трудно понять, насколько сильно. Во время ежеквартального отчета о доходах компании в начале февраля генеральный директор Ричард Фейн сказал, когда его спросили о том, сколько круизов компании придется отменить:«Мы еще не знаем, сколько».

Как и в случае с другими выборами акций, краткосрочное падение RCL может стать возможностью для покупок. Для Royal Caribbean бренд - это притяжение. Круизы, как правило, сильно зависят от лояльности к бренду; их льготы по бронированию удерживают потребителей на единой круизной линии. И RCL прочно удерживает позиции на китайском рынке. Но инвесторам следует дождаться стабилизации котировок, прежде чем рассматривать возможность покупки.

Комик Льюис Блэк поделился историей о двух Starbucks (SBUX, 78,29 доллара), кафе находятся прямо через дорогу друг от друга. Хотя это больше связано с непостоянной природой людей и временем ожидания, оно подчеркивает, что Starbucks довольно насыщен здесь, в США. Вот почему кофейня в Сиэтле нацелена на Китай как на источник нового роста. P>

У них тоже амбициозные планы. Starbucks реализует многолетний план по строительству почти 3000 новых магазинов в материковом Китае в период с 2018 по 2022 год. Это в основном вдвое больше, чем раньше, и приравнивается к открытию нового магазина каждые 15 часов. Starbucks также активно занимается цифровыми операциями с новостными приложениями и партнерством с китайской Alibaba. Эти усилия принесли свои плоды:в конце января Starbucks сообщила, что в последнем квартале выручка в Китае выросла на 13% по сравнению с аналогичным периодом прошлого года, в том числе рост продаж в сопоставимых магазинах (выручка от магазинов, открытых не менее года) увеличилась на 3%. .

Опасения по поводу коронавируса поставили все в тупик. В январе обжарщик кофе был вынужден закрыть более 2 000 из 4 300 магазинов. Еще неизвестно, что он будет делать в других регионах мира, где он есть, в том числе в США.

Но одно замечание:сейчас открыто около 85% китайских магазинов. Хотя коронавирус все еще распространяется в Китае, официальные данные говорят, что распространение там начало замедляться. Starbucks заявляет, что вирус «существенно» повлияет на его результаты в текущем квартале и в целом за год, но влияние может быть меньше, чем те, которые оценивают люди.

Что касается коронавируса, то и Starbucks. Если Китай стабилизируется, SBUX может увидеть аналогичную картину кратковременных перерывов во всем мире, прежде чем вернуться в нормальное состояние. Форвардный коэффициент P / E Starbucks, равный 26, может быть достойной ценой для возможного отскока. Однако, если вспышка усугубится, особенно если она возобновится в Китае, SBUX может стать намного дешевле.

Поскольку это одно из немногих мест в Китае, где азартные игры разрешены законом, специальный район Макао стал туристической Меккой для искателей развлечений - и Wynn была одной из первых групп, получивших лицензию на деятельность в этом регионе. Сегодня Wynn получает почти три четверти скорректированной EBITDA недвижимости (прибыль до вычета процентов, налогов, износа и амортизации) из региона - это самый высокий показатель среди основных конкурентов в этом регионе.

Проблема для инвесторов, интересующихся историей, заключается в том, что присутствие Wynn в Макао началось после прорыва SARA в 2002–2003 годах, так что сравнивать его не с чем. Однако аналитик Jefferies Дэвид Кац говорит, что в худшем случае для WYNN будет наблюдаться снижение примерно на 29% по сравнению с ценой закрытия 20 января, а с тех пор акции уже упали на 27%.

Интересно, что совсем недавно аналитик Bank of America Шон Келли фактически повысил рейтинг акций WYNN с нейтрального (эквивалент «держать») до «покупать» на фоне стабильных и снижающихся темпов роста в Китае и за рубежом. В то время как в Китае продолжается стабилизация, темпы роста в других частях мира ускоряются.

Долгосрочный потенциал роста для Wynn заключается не в VIP-персонах, а в так называемом «игроке массового рынка». Wynn изменила ассортимент своей продукции в Макао, чтобы угодить обычному Джо, и это сработало. VIP-персоны часто требуют роскошных льгот, сокращающих их маржу, но Винн обнаруживает, что это может выжать большую прибыль из обычных игроков. Таким образом, компания выполняет несколько проектов, включая преобразование некоторых роскошных номеров в стандартные, чтобы захватить большую долю рынка.

Быстрое падение акций WYNN также привело к тому, что доходность компании превысила 3%, что является максимальным показателем в течение последних нескольких лет.

Чистые акции китайского внутреннего потребления потерпели поражение. Например, в конце января индекс Global X MSCI China Consumer Discretionary ETF (CHIQ) упал на двузначные цифры всего за неделю торгов.

С более чем 8750 ресторанами в более чем 1300 городах Yum! Китай был одним из лучших поставщиков акций, используя внутреннюю китайскую экономику и предлагал бурный рост - и то, и другое, когда он был частью Yum! Brands (YUM), а также после его спин-оффа в 2015 году. Ням! Китай отвечает за операции Pizza Hut, KFC и Taco Bell в Китае.

Но когда китайские потребители не хотят - или не могут - тратить деньги, YUMC, естественно, окажется в сложной ситуации. Ням! Китай временно закрыл некоторые из своих магазинов KFC и Pizza Hut в Ухане из-за вспышки. Это крошечная часть его базы; реальный страх состоит в том, что общий трафик по всей компании будет снижаться, поскольку все меньше людей решаются выйти из страха перед вирусами.

Но в то время как акции YUMC могут понести еще большие потери, чем дольше затянется вспышка коронавируса, акции стабилизировались в течение нескольких недель на фоне улучшающейся картины в большей части Китая. Долгосрочный отскок кажется вероятным с учетом долгосрочных драйверов роста, таких как концепция кофе COFFii &JOY и ее контрольный пакет акций в сети магазинов горячих напитков Huang Ji Huang. И поскольку Китай продолжает модернизацию, Yum! Китай планирует расширить свою империю на большее количество городов, охватывая 20 000 потенциальных местоположений в своей сети. В будущем вы, возможно, не сможете поехать куда-либо в пределах страны, не столкнувшись с KFC или Pizza Hut - и это будет музыкой для ушей инвесторов.

Что произойдет с моим супругом, если я умру до подачи заявления на получение пособия по социальному обеспечен…

Акции Oximeter – Lepu против Yuwell

Может ли дилер с пробегом продать автомобиль без права собственности?

Sundaram Midcap Fund - Интервью с ИТ-директором КришнаКумаром

Даже со всем дополнительным стрессом, связанным с пандемией и тем, что с ней связано, в этом году дарение подар…