Если вы следите за бизнес-новостями, инвестиции в технологии, любимые в эпоху пандемии 2020 года, больше не приносят такой высокой прибыли, как раньше. Недавние действия, предпринятые китайскими регулирующими органами, серьезно ослабили китайские рынки, поскольку крупные фонды решают вывести капитал, опасаясь более серьезных репрессий со стороны регулирующего органа.

У меня скромная позиция в iShares Hang Seng Tech ETF (тикер:3067), и до сих пор он вернул весь мой прирост капитала на фондовый рынок. Хотя я не собираюсь ничего делать со своими активами, финансовый анализ вряд ли даст ответ на вопрос, является ли это устойчивым спадом.

Инвестор должен уметь читать мысли Коммунистической партии Китая. Если бы цель была ограничена сокращением агентств по обучению в Китае и удешевлением рождения детей, рынки могли бы восстановиться в течение нескольких месяцев. Если цель состояла в том, чтобы устранить неравенство между простыми людьми и людьми в технологическом секторе, то ожидайте, что на финансовых рынках последует гигантский молот.

Китайские рынки уже имеют высокие оценки и политические риски. Даже если вы уменьшите эти риски и выйдете на сингапурские рынки, технические фирмы трудно проверить.

В рамках следующей партии ERM я подготовил факторную модель для сектора технологий. В этой статье содержится подробная информация о моих усилиях.

Мы построили факторную модель со следующим:

<ол тип="а">Мы выбрали пятнадцать акций Singapore Technology для нашей технологической вселенной, которые в последнее время показали относительно хорошие результаты и привлекли значительную долю инвестиционных исследований среди местных биржевых маклеров. Выбранный юниверс не будет определяться каким-либо индексом, поэтому читатели могут настраивать и изменять юниверс по своему усмотрению.

Результатом этого субъективного эксперимента стали следующие счетчики:

Обратите внимание, что проницательные читатели могут не согласиться с тем, что такие счетчики, как iFast и CSE Global, должны быть частью набора. Я связываю это с субъективным характером инвестирования в реальную жизнь.

<старт ="2">Следующим шагом будет создание базовой производительности 15 акций. Представьте, как ваш портфель работал бы в течение последних 1, 3, 5 или 10 лет, если бы вы держали его в равных долях. Например. Если у вас было 15 000 долларов, вы вложили по 1000 долларов в каждую акцию.

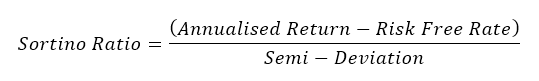

Тестирование на исторических данных зафиксирует доходность в годовом исчислении, риск полуотклонения или снижения, а также коэффициент Сортино, который измеряет следующее:

Данные

| (1 год) Возврат | (1 год) Полуотклонение | (1 год) Коэффициент Сортино | (3 года) Возврат | (3 года) Полуотклонение | (3 года) Коэффициент Сортино | (5 лет) Возврат | (5 лет) Полуотклонение | (5 лет) Коэффициент Сортино | (10 лет) Rвозврат | (10 лет) Полуотклонение | (10 лет) Коэффициент Сортино | Средняя сортировка |

| 39,80 | 16,50 | 2.23 | 34,90 | 14,50 | 2.20 | 38,70 | 13.40 | 2.66 | 32,00 | 26,80 | 1.08 | 2.04 |

Программное обеспечение для ретроспективного тестирования может включать Bloomberg или Pyinvesting.com.

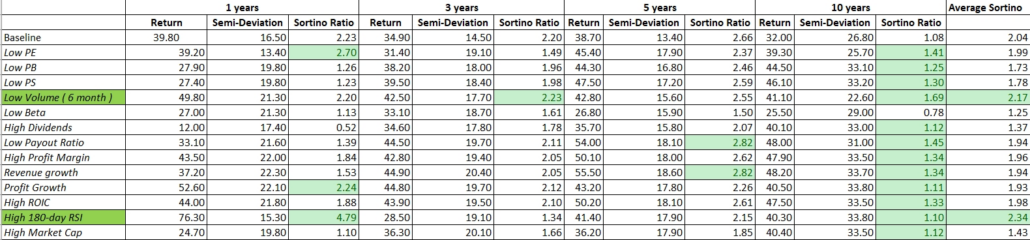

Коэффициенты Сортино этой стратегии относительно высоки, так как числа выше единицы уже достаточно хороши. Наш базовый показатель составил 2,04.

Читатели могут составить портфель из этих 15 акций.

Настоящая задача состоит в том, чтобы выбрать наиболее подходящие акции из этой вселенной из 15 акций. Для этого мы разделяем восемь акций с лучшими факторами.

Например, предположим, что мы хотим проверить, соответствует ли стратегия создания ценности будет работать в этой вселенной. В этом случае мы будем создавать портфели, содержащие восемь акций с самым низким коэффициентом «цена/прибыль». и сравнить производительность с базовым уровнем.

Если бы мы хотели протестировать стратегию роста , мы выберем восемь акций с самым высоким ростом выручки за последние три года. . Объяснение каждого фактора заняло бы слишком много времени. Вместо этого я приведу данные факторного теста здесь:

Лучшие стратегии будут оцениваться на основе средних коэффициентов Сортино. К сожалению, только два фактора, которые привели к более высокой доходности с поправкой на риск, отмечены светло-зеленым цветом.

Теперь мы знаем, что:

В этой вселенной, которая уже очень хорошо оптимизирована, акции, которые в прошлом игнорировались и получили новый импульс, как правило, превосходят остальные.

Этот результат ставит большинство фундаментальных инвесторов в безвыходное положение, поскольку они не могут полагаться на подходы к инвестированию в рост или стоимость для получения превосходных результатов.

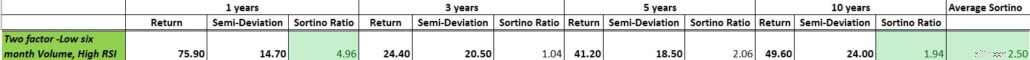

Программное обеспечение, такое как Pyinvesting, позволяет пользователю объединить два фактора в систему подсчета очков. Объяснение займет не одну статью, но мы можем протестировать эффективность портфеля из пяти акций, который имеет наивысший совокупный балл по низкому шестимесячному объему и показателю импульса.

К счастью для нас, эти пять акций значительно улучшили коэффициент Сортино.

Пройдя длительный процесс определения лучшей стратегии, мы получили следующее представление о технологическом секторе Сингапура:выбор пяти акций с низким объемом продаж за 6 месяцев и высокой динамикой привел к выдающимся результатам за 1, 3, 5 и 10 лет. периоды в прошлом.

И последний вопрос:какие акции сейчас находятся на рынке?

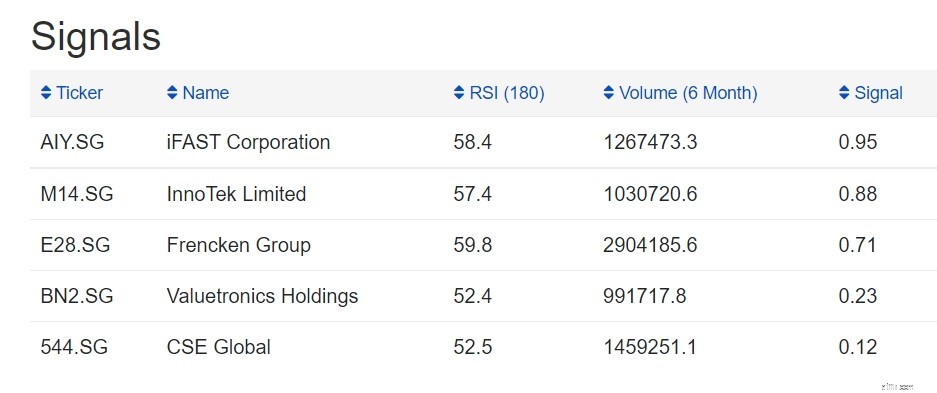

Запустив ежедневный скрин на Pyinvesting, получаем следующие счетчики на 1 st август 2021 г.

Как оказалось, iFast, Innotek, Frencken, Valuetronics и CSE Global сделали окончательный вариант портфолио. Поскольку эта факторная модель не использует фундаментальный анализ, студенты ERM будут качественно изучать каждый счетчик, активно читая аналитические отчеты и блоги, чтобы определить, какие последние 2–3 счетчика купить с их ограниченным капиталом.

Качественная проверка более важна при работе с техническими фирмами, поскольку риск интеллектуального анализа данных может быть намного выше, но этот процесс снизил показания до приемлемого уровня.

Программа ERM позволяет быстро формировать команды из трех студентов-аналитиков, каждый из которых будет атаковать одну акцию.

Природа инвестирования в технологии в Сингапуре сложна. Не существует правил, по которым стратегия четко определялась бы рамками хорошо зарекомендовавших себя областей роста или ценности. У нас нет доказательств того, что отсеивание акций на основе экранов стоимости или роста может привести к более высокой эффективности.

Чтобы описать инвестиции в технологии в Сингапуре, нам нужно найти акции, которые в прошлом игнорировались. но с тех пор обрели новый импульс. Помимо этого, у нас может не быть другого выбора, кроме как прибегнуть к пониманию нарративов управляя каждым счетчиком технологий.

Интересно отметить, что iFast показал исключительно хорошие результаты, используя эту факторную модель, и является первым среди равных на этом биржевом экране. Студенты должны сбалансировать этот вывод с недавним потоком отрицательных аналитических отчетов в последнее время.

Поскольку я выполнял это упражнение, не заглядывая в последний экран, я не придерживаюсь такой же медвежьей позиции, которую многие аналитики занимают в отношении iFast. Я решил сохранить свои текущие инвестиции, возможно, накопив еще больше, когда они еще больше упадут.

Время покажет, прав я или нет.