Это третья часть серии статей о личных финансах GoBear. Обязательно ознакомьтесь с предыдущими частями наших друзей, The Woke Salaryman и SG Budget Babe. Всю серию можно найти здесь.

Если вы родились на рубеже 20-го века, нет никаких сомнений в том, что у вас лучше, чем у ваших родителей, когда дело доходит до доступных вариантов увеличения вашего богатства.

Тем не менее, множество вариантов, доступных нам сегодня, также означает, что мы должны выбрать то, что подходит нам лучше всего.

Каждый из нас отличается своей склонностью к риску, нашими представлениями о рынке (да, это важно), и поэтому мы подходим к рынку по-разному. Взвешивание и оценка каждого варианта с учетом его достоинств/недостатков важна для каждого из нас.

В этой статье будет четко объяснены различные варианты инвестирования, доступные для общественности.

Это, пожалуй, самый распространенный вариант. ETF ETF ETF. Это почти кровавый лозунг. Но что это? Что оно делает? Как к этому относятся? И что вы должны знать и на что обращать внимание, раз вы вкладываете столько денег?

Давайте разберемся.

Биржевой фонд (ETF) — это тип ценных бумаг, который включает в себя набор ценных бумаг, таких как акции, которые часто отслеживают базовый индекс.

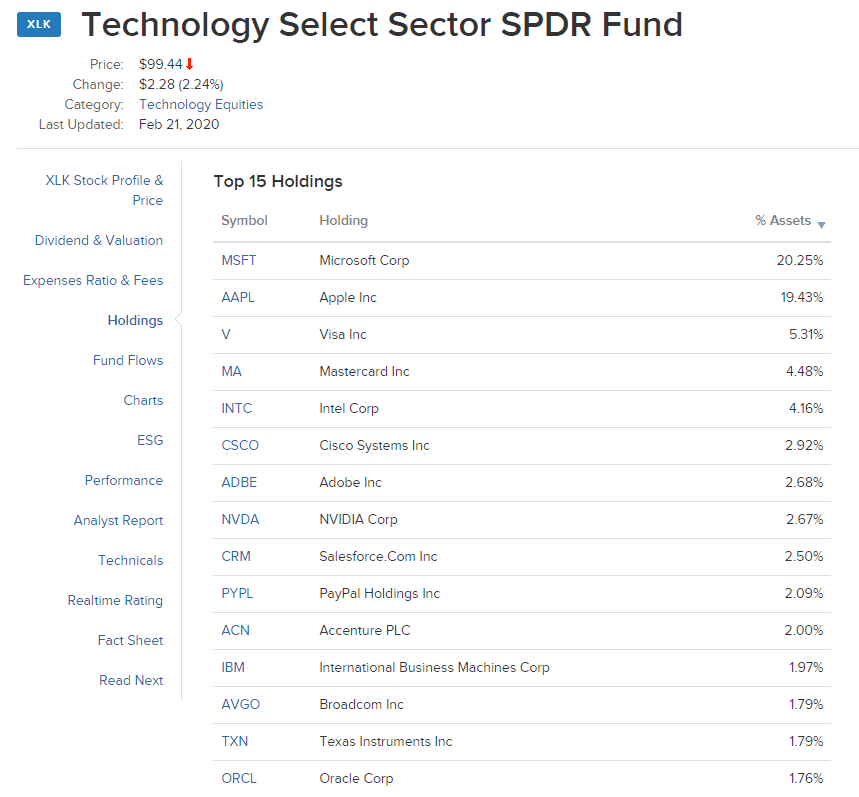

Обратите внимание, что они могут инвестировать в любую тему, например ESG, энергетику, технологии или биотехнологии. Их широкие полномочия часто сосредоточены на теме/секторе (ESG, энергетика, нефть), а затем сосредоточены на отслеживании базовых компаний. Например, технологический ETF будет включать Facebook, Amazon, Microsoft, Netflix, Alphabet.

Некоторым хорошо известным примером является SPDR S&P 500 ETF (SPY), который отслеживает индекс S&P 500. ETF могут содержать множество типов инвестиций, включая акции, товары, облигации или смесь типов инвестиций. Биржевой фонд — это рыночная ценная бумага, то есть она имеет связанную цену, которая позволяет легко покупать и продавать ее.

Основным преимуществом является диверсификация по выбранному вами сектору или диверсификация по рынку и, следовательно, снижение риска. Поскольку ETF отслеживает различные компании, он снижает несистематический риск, то есть риск для одной компании или одного сектора, уничтожающий ваши инвестиционные активы.

Если вы держите диверсифицированный охват сектора, то есть;

Крах в любом из секторов (наихудший сценарий здесь) уничтожит максимум 20% вашего портфеля. В то время как сборщик акций, который выбрал не ту акцию, был бы полностью уничтожен, если бы он / она не диверсифицировал такие позиции. Обратите внимание, что ETF не часто диверсифицируют, как указано выше, обычно они распределяются по индексу с весом рыночной капитализации. Это означает, что чем крупнее компания, тем больше индекс содержит ее акций. DBS Bank, например, занимает огромную часть STI.

Основной недостаток традиционного ETF можно рассматривать двояко:

Во-первых, розничным инвесторам, которые полностью вложили свои сбережения и инвестиции в S&P500, например, может быть полезно понять термин «потерянное десятилетие», который относится к десятилетию S&P500, в котором не было получено ничего ценного. В течение десяти лет индекс S&P500 вообще не рос.

Посмотрите, где проходит линия в 2000 году и где она проходит в 2010 году. Ничего особенного не произошло, и вы бы выиграли, только если бы активно реинвестировали свои дивиденды.

Это одна из проблем, связанных с инвестированием в ETF, поскольку вы обязаны идти туда, куда плывет корабль, как только вы попадаете на борт, поскольку вам не разрешено им управлять.

если вы готовы на минуту задуматься, а не слушать огромное эхо финансовой палаты, вы поймете, что в каждой стратегии есть недостатки. Базовая структура ETF является одним из таких направлений атаки.

Фундаментальная идея ETF проста:если вы не можете превзойти доходность, обеспечиваемую рынком, почему бы просто не купить весь проклятый рынок?

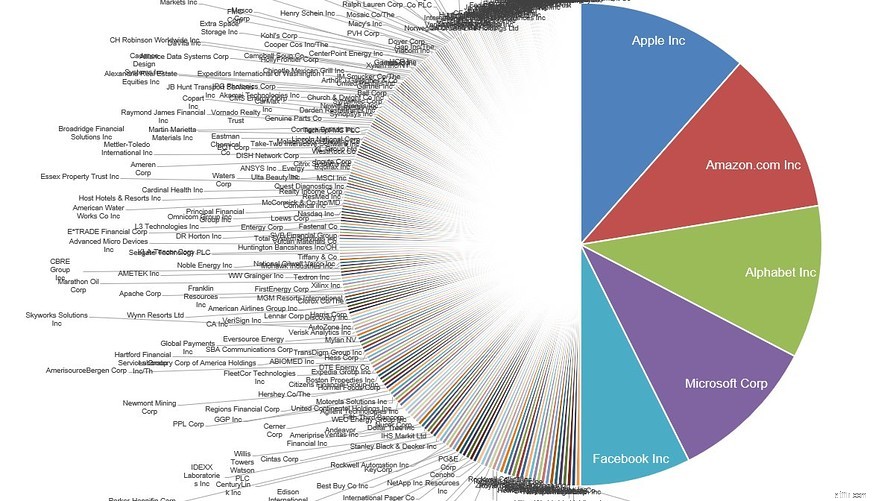

Но пока идея здравая, подход слабый. По сути, как говорилось выше, чем крупнее компания, тем больше она доминирует в индексе. Посмотри на это.

Это уже должно быть тревожным звоночком. Общая идея состоит в том, чтобы дать каждой компании в индексе равные шансы.

Или даже лучше.

Придание наибольшего веса самым маленьким компаниям и обратное взвешивание компании в индексе, так что самые маленькие компании получают самые большие ассигнования.

Это означает, что на каждую 1000 долларов, которую вы вложите в индекс, вместо того, чтобы 500 долларов достались крупным технологическим компаниям, как показано выше, они достанутся самым маленьким компаниям в индексе, потому что было доказано, что более мелкие компании превосходят более крупные компании с точки зрения абсолютной доходности. через некоторое время. Это иначе известно как эффект мелкой фирмы.

Откуда ты знаешь, что я не полон дерьма?

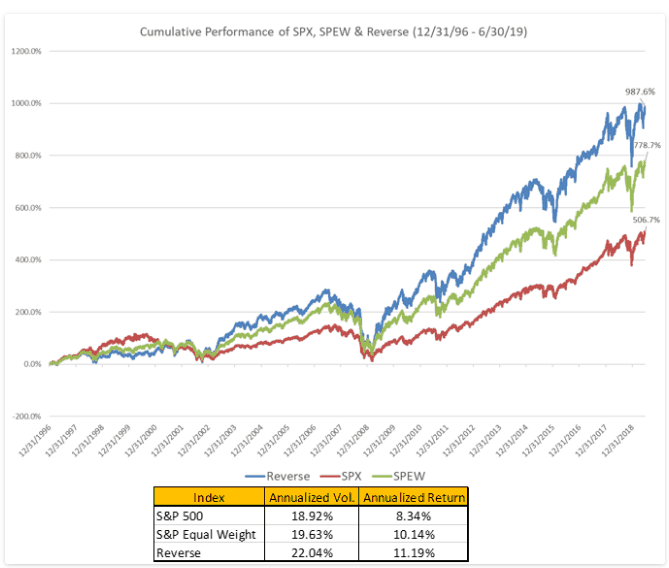

Простой. Посмотрите на эту диаграмму и посмотрите на совокупную производительность трех человек, которые владеют тремя разными портфелями.

Преимущество обратно-взвешенного индекса по сравнению с S&500 составляет почти 3% в годовом исчислении. По крайней мере, в конце периода 2018 года (вам придется самостоятельно нарыть последние данные), совокупная доходность от обратного взвешивания превзошла S&P500:987,6% против 506,7%.

Иметь в 9 раз больше денег и всего в 5 раз больше — это большая разница, если использовать другой подход.

Поэтому стоит хотя бы немного изучить рынки, а не бездумно вливать деньги в ETF.

Преимущества заключаются в широком рыночном подходе с более диверсифицированным риском, а недостатки можно свести к минимуму, просто выбрав более структурированные ETF. Поскольку характеристики ETF широко разнообразны, а подход довольно прост, это в основном для тех, кто попадает в категорию;

Есть много вещей, которые следует отметить в отношении риска, связанного с etf, но по большей части, поскольку это для начинающих, я постараюсь вместо этого выделить самый большой камень преткновения. Самый большой риск любого ETF заключается в том, что о нем часто судят по его покрытию.

т.е.; Он стремится сделать что-то, чего на самом деле не делает. Вот почему я всегда советую представителям общественности тщательно проверять, что представляют собой основные активы.

Внимательно посмотрите на активы вот этого:"US Vegan Climate ETF".

Каким образом любая из этих организаций якобы стоит за веганством? Никто. Ни одна из этих компаний не является чистой сторонником «веганства». Я почти уверен, что у Bank of America есть по крайней мере один клиент, работающий с мясом, которого он поддерживает. Растущая волна инвесторов, требующих участия в рынке, привела к тому, что маркетологи стали заниматься обычной ерундой с ETF.

Нанесите красивое имя на кучу ценных бумаг и продайте их инвесторам, которые хотят чувствовать себя хорошо в отношении того, во что они инвестируют, и которые на самом деле не проверяют базовые активы фонда.

Не поддавайтесь на моду. Всегда проверяйте.

Роботы-консультанты — это новое увлечение, охватившее финтех-индустрию. В основном систематические/программные/количественные системы с предустановленными уровнями риска и правилами распределения активов (на основе ваших предпочтений в отношении риска), роботы-консультанты – это новый рубеж в инвестиционном бизнесе. Поскольку Investopedia аккуратно обобщила их и имеет хороший уклон, я просто опубликую то, что они упомянули. А потом добавлю от себя две копейки.

Круто, а?

Раньше вам приходилось платить человеку, который помогал управлять всем этим за вас. Но компании быстро поняли, что если вы можете запрограммировать набор действий на кучу кода с точки зрения распределения портфеля, используя Современную теорию портфеля, чтобы помочь пенсионерам (защитная позиция) по сравнению с новыми и молодыми инвесторами (агрессивная) и с высокой степенью успеха , тогда вы могли бы, теоретически, уволить всех своих финансовых консультантов, сэкономить много зарплат и комиссий на расходах, передать эту сниженную стоимость своему потребителю и одновременно заработать кучу денег. Обратной стороной, конечно, является то, что более персонализированные планы становится намного сложнее реализовать с помощью робота, но со временем это можно преодолеть с помощью улучшения уровней дизайна.

Seedly также составил полное руководство по роботам-советникам, которое вы можете найти здесь.

С технической точки зрения ни один робот-советник не использует одну и ту же стратегию. Большинство роботов-консультантов придерживаются собственной методологии инвестирования. В основном это создает хаос и путаницу, но также необходимо, чтобы отличить одного советника от другого. Seedly очень любезно перечислил различных роботов-консультантов и их методологию инвестирования для своих клиентов. Я просто перечислю здесь некоторые из них, чтобы вы могли их попробовать, а остальные вы можете найти, нажав на эту ссылку.

Моя критика роботов-консультантов связана с тем фактом, что ни один человек не похож на другого, и хотя жизненные цели во многом схожи, для достижения этих целей часто требуются разные шаги.

Вы не можете положить ботинок на сковороду и ожидать, что из него получится еда, и, как сказал Баффет, вы не можете родить ребенка, сделав 9 женщин беременными. Скорость, защита, агрессивность, склонность к риску, сборы, структуры/распределения портфеля, методология инвестирования — все это неотъемлемая часть индивидуального и поэтому все должно происходить от индивидуума.

К сожалению, мой просмотр сети и различных роботизированных платформ не выявил ни одной из них, которая идеально подходила бы для моих нужд. Большинство людей будут обслуживаться недостаточно, чрезмерно или в некоторой степени обслуживаться, но никогда не обслуживаться точно так, как им нужно.

Хорошей новостью для советников-роботов является то, что большинство людей готовы забыть об этом индивидуальном вопросе ради удобства и относительно низких комиссий. И со временем, как я уже говорил, их возможности будут развиваться. Робо-консультанты по активному управлению также появятся, но, вероятно, им потребуется больше времени, чтобы доказать свою эффективность.

Самостоятельное инвестирование — это последний рубеж инвестирования, а также один из немногих пределов активного инвестирования, которые сингапурцам в целом еще предстоит преодолеть. В процентном отношении сингапурцы вложили всего 3,875% своих общих активов в котирующиеся на бирже ценные бумаги.

Если оставить в стороне забавный факт, инвестирование «сделай сам» — это, по сути, выбор акций/активов. Точнее, это систематический, основанный на фактах процесс отдельных акций, который, по мнению розничного инвестора, может лучше всего превзойти рынок в ближайшие годы.

Существуют различные причины для самостоятельного инвестирования. Но все они в основном исходят из одного простого мандата.

Инвесторы-самоучки верят, что с помощью навыков, удачи или их сочетания они могут превзойти рыночную доходность.

По своей сути, DIY-инвесторы — это вооруженные, крутящие, торгующие, сукины дети, которые верят в свою способность анализировать, покупать и продавать компании, ценные бумаги или другие деривативы таким образом, который превосходит рынок.

Само по себе это не удивительно. Существует множество информации и данных, которые доказывают, что это можно сделать, и это было сделано разными людьми. Теперь я перейду к различным стилям.

Говоря в широком смысле;

Значение -> Из всего вышеперечисленного я больше стоимостной инвестор. Если быть точным, я более глубокая ценность. Я ищу компании, торгующиеся менее чем за 100-300 миллионов долларов (где большие мальчики не могут играть по-настоящему), и нахожу компании, которые сильно недооценены по сравнению с их активами и обязательствами, которые они должны. Затем я покупаю их оптом и держу года 3 или меньше. В большинстве случаев у них будут трудности с секторами. Судоходство, уран, нефть, энергетика, большинство из этих мест были дерьмовыми секторами, в которые нельзя было инвестировать в течение последнего десятилетия из-за переизбытка предложения и легких денег, и, как следствие, именно здесь их ценность упала настолько низко, что это становится почти комичным. .

Инвестирование в рост -> больше для людей, которые хотят летать на ракетах к вершине. Но, как всегда, нет гарантии, что конкурентное преимущество компании не будет подорвано по мере ее расширения. У растущих компаний тоже есть свои проблемы. Но, как могут подтвердить акционеры Microsoft, Facebook, Netflix, Alphabet и Amazon, когда эти компании набирают обороты, они действительно надирают задницы многим, и, черт возьми, вы чувствуете себя действительно умным инвестором роста.

В качестве примечания:наш курс инвестирования на основе факторов фокусируется на стоимости/росте на дальних концах. Мы покупаем сильно недооцененные компании и быстрорастущие компании. Период. Ничего больше. Что ж, в последнее время мы покупаем опционы, потому что очень беспокоимся о том, что нас ждет, но это в другой раз.

Дивиденды -> В основном эти компании не сильно растут и не сильно недооценены. В основном это зрелые, крупные компании с хорошо укоренившимся бизнесом, который обслуживает непосредственную потребность с повторяющимся бизнесом. REIT — простой пример. В результате своего бизнеса они могут позволить себе выплачивать регулярные дивиденды, которые, если вы реинвестируете в течение определенного периода времени, будут расти как снежный ком. Крис Нг воспользовался этим фактом, чтобы стать миллионером. Он живое доказательство того, что вам не всегда нужно покупать акции стоимости/роста.

Количественный -> Это больше для людей, склонных к математике. Вообще говоря, здесь нет сложной математики, но в игру вступают отношения между различными классами активов. Это видео миллиардера Рэя Далио поучительно.

В этом мире не бывает бесплатных обедов, поэтому я воспользуюсь случаем, чтобы определить, как вы облажались с любым из инвестиционных стилей.

Значение -> Вы покупаете дешевые акции, которые становятся дешевыми, и вы ошибаетесь в анализе устраняемой проблемы. На самом деле, со временем это не исправляется, и компания умирает. Ваши вложения устремляются к нулю.

Рост -> Вы платите за рост, и этого никогда не происходит. Цена акций падает с обрыва. Вы никогда не выздоравливаете. Следующий лучший игрок, пожалуйста.

Дивиденды -> Эта так называемая зрелая компания начинает терять бизнес и, следовательно, прибыль. Дивиденды прекращаются, и компания начинает истекать кровью. Как только доходность снижается, цены, как правило, падают. Вы можете съесть потерю или двигаться дальше.

Количественный -> Распределение активов устанавливается по уровням волатильности для нескольких классов активов с надеждой, что корреляция никогда не достигнет 1. Если это происходит, как в GFC, и вы не реагируете достаточно быстро, вас все равно раздавят. Именно по этой причине мы ежедневно отслеживаем поведение портфеля. Более продвинутые трейдеры могут устанавливать стоп-лоссы, чтобы срабатывать и защищаться от убытков даже во сне.

Я перечислю несколько книг, которые розничным инвесторам лучше всего прочитать, изучить и применить. Уверяю вас, подать заявку намного сложнее, чем закончить книгу. Но вы, по крайней мере, будете иметь представление о том, что работает, прежде чем вкладывать с трудом заработанные деньги.

Как только вы прочитаете книги, вы начнете замечать вырисовывающуюся закономерность. На рынке есть статистические данные об определенных компаниях, которые могут объяснить, почему одни инвесторы зарабатывают деньги, а другие нет.

Кроме того, пока я не забыл.

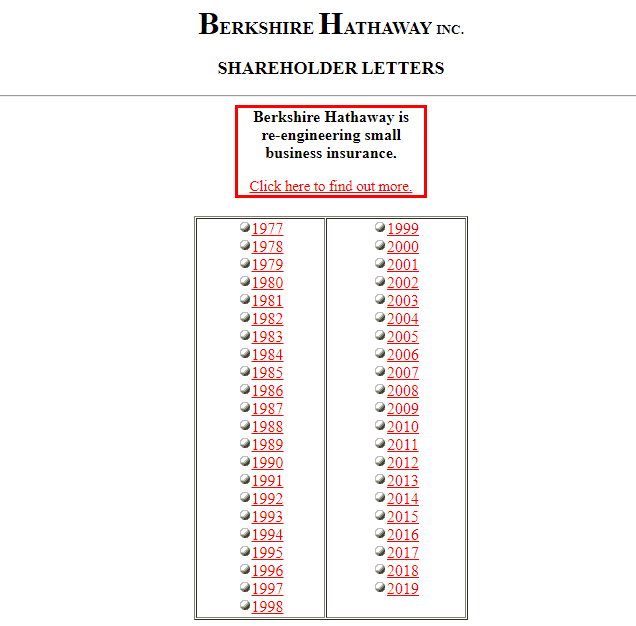

Уроки в его письмах вневременны и, откровенно говоря, не извлекаются из книги. Прочтите его, прежде чем вложить хоть один цент, и с ним вам будет гораздо лучше, чем без него.

Я надеюсь, что это было для вас познавательно и открыло вам глаза на разнообразие доступных вариантов накопления богатства. Некоторые из них я намеренно пропустил в надежде, что эта статья будет иметь удобочитаемый размер.

Я настоятельно рекомендую вам открыть для себя и изучить доступные вам варианты и, по крайней мере, попробовать каждый инвестиционный инструмент хотя бы в течение года или двух с небольшими суммами.

Как и вкус еды, опыт инвестирования нельзя заработать глазами. Это можно испытать только с небольшими суммами наличных, прежде чем вы действительно сможете сказать, что вы за человек и какова ваша терпимость к риску. Как и контактный вид спорта, инвестирование может быть веселым, сложным, кровавым и даже утомительным в лучшие времена.

Сначала попробуйте сами. Решите, какой вариант позже.

Это третья часть серии статей о личных финансах GoBear. Обязательно ознакомьтесь с предыдущими частями наших друзей, The Woke Salaryman и SG Budget Babe. Всю серию можно найти здесь.

Есть также викторина по личным финансам, в которой вы можете выиграть счастливый розыгрыш призов — Apple AirPods и ваучеры NTUC! Пройдите тест здесь!