Это четвертый этап нашей охоты на мульти-упаковщиков. Чтобы узнать о других материалах нашей серии, перейдите по этим ссылкам:

1. Гентинг недооценивает краткосрочные выгоды от боли

2. Почему мы считаем, что предложение Temasek в размере 7,35 сингапурских долларов для Keppel - невысокая цена

3 . Perennial Real Estate Holdings Limited недооценена с ростом на 400%

Thai Beverage Public Company Limited, доминирующий региональный конгломерат продуктов и напитков, который может извлечь выгоду из роста АСЕАН

1. Фон

С высоким уровнем человеческого развития, второй по величине экономикой в Юго-Восточной Азии и 20-й по величине по ГЧП, Таиланд является новой индустриальной экономикой, ведущими секторами которой являются производство, сельское хозяйство и туризм.

Тайские напитки (THBEV SP), более известная как «ThaiBev» (тайский:ไทย เบ ฟ) (SGX:Y92), является крупнейшей в Таиланде и одной из крупнейших компаний по производству напитков в Юго-Восточной Азии с винокуренными заводами в Таиланде, Шотландии и Китае.

ThaiBev была основана в 2003 году с целью консолидации ряда ведущих предприятий по производству спиртных напитков и пива в Таиланде. Впоследствии компания расширила свою деятельность на секторы безалкогольных напитков и продуктов питания, чтобы диверсифицировать свой продуктовый портфель, повысить эффективность логистики и снизить риски для бизнеса. Сегодня бизнес состоит из четырех сегментов - спиртные напитки, пиво, безалкогольные напитки и еда . .

ThaiBev имеет международное присутствие в более чем 90 странах. У Группы 5 производственных предприятий в Шотландии, которые известны производством односолодового шотландского виски, такого как Balblair , Старый Палтни , а также Speyburn ; имеет доли в двух производственных предприятиях в Мьянме, которые производят самый продаваемый виски в стране; и владеет одним ликеро-водочным заводом в Китае, который производит знаменитый Yulinquan Китайские духи.

Самыми известными брендами спиртных напитков ThaiBev являются Ruang Khao , SangSom , Мехон g, Гонконг и Blend 285 , а также GRG Культовый виски Grand Royal ; и фирменное пиво Группы, Chang , очень популярен среди любителей тайского пива, а ресторан Sabeco’s Bia Saigon и 333 - самые продаваемые марки пива во Вьетнаме.

В сфере безалкогольных напитков ведущие бренды ThaiBev включают Oishi Зеленый чай, est cola и Crystal питьевая вода, а также газированные напитки F&N и изотонический напиток 100PLUS.

Кроме того, Группа управляет японскими ресторанами, а также предприятиями по производству полуфабрикатов и готовых к употреблению продуктов питания через свою дочернюю компанию Oishi Group Public Company Limited.

Но ThaiBev также начал расширяться от этих хорошо зарекомендовавших себя японских ресторанов и продуктов питания и ускоряет расширение своего продовольственного бизнеса, используя свою дочернюю компанию Food of Asia и свои франчайзинговые точки под KFC, самым популярным брендом ресторанов быстрого обслуживания в Таиланде.

В последнее время ThaiBev совершила несколько крупных приобретений, направив накопленную нераспределенную прибыль на повышение рентабельности собственного капитала для своих акционеров.

ThaiBev также делает несколько небольших приобретений или расширений каждый год. Например, в мае 2019 года ThaiBev через совместное предприятие с гонконгской компанией Maxim’s Catering выиграла эксклюзивную сделку по управлению и дальнейшему развитию розничного присутствия Starbucks Coffee в Таиланде.

Как упоминалось ранее, ThaiBev делит свои бизнес-единицы на 4 основных операционных сегмента - спиртные напитки, пиво, безалкогольные напитки и продукты питания.

В общей сложности под эгидой Thaibev 6 листинговых компаний - OISHI:BKK, SSC:BKK, FNN:SP, FPL:SP, FCT:SP, FCOT:SP. Компания также является дочерней компанией TCC Group, которая также имеет предприятия в области промышленности и торговли, финансов и страхования, недвижимости и недвижимости, а также сельского хозяйства и агропромышленности.

2. Краткий обзор финансовых показателей

В 19 финансовом году ThaiBev зафиксировала увеличение выручки на 267,4 млрд. Фунтов стерлингов и валовой прибыли в размере 77,4 млрд. Фунтов стерлингов, что представляет собой маржу валовой прибыли в размере 28,9%.

ThaiBev показала хорошие результаты в 2019 финансовом году, при этом показатели большинства сегментов были лучше, чем в предыдущем году. Выручка и EBITDA были выше по сравнению с аналогичным периодом прошлого года во всех 4 сегментах, в то время как продовольственный сегмент был единственным сегментом, показавшим более низкую чистую прибыль.

При анализе чистой прибыли (за исключением единовременных затрат, понесенных в 2018 финансовом году в связи с приобретением Sabeco), прибыль увеличилась по сравнению с аналогичным периодом прошлого года из-за увеличения выручки и валовой прибыли, компенсируемых более высокими расходами по всем категориям.

Во многом это произошло из-за алкогольного сегмента, а также из-за более высоких показателей в сегменте F&N / FPL, который составляет значительную часть более высокой доли прибыли от ассоциированных компаний.

С тех пор, как в 2018 финансовом году было завершено крупное приобретение Sabeco, ThaiBev завершила лишь небольшие дополнительные приобретения, поскольку стремится интегрировать новые инвестиции и повысить доходность для снижения своей долговой нагрузки.

Следовательно, баланс и ключевые финансовые коэффициенты практически не изменились по сравнению с 2018 финансовым годом, при этом изменения в основном связаны с сроками погашения займов и движением оборотного капитала. Коэффициент текущей ликвидности снизился с 2,01 до 1,59 в связи с увеличением текущих обязательств в результате сроков погашения займов. Коэффициент D / E составляет 1,46, который снизился с 1,49 из-за чистого погашения займов.

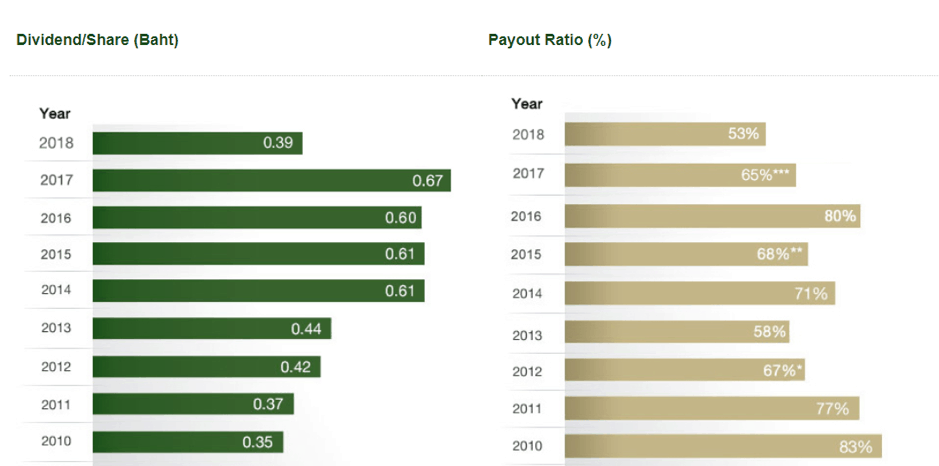

Дивидендная политика ThaiBev заключается в распределении не менее 50% чистой прибыли после вычета всех ассигнованных резервов и инвестиций при условии наличия денежного потока. Фактическая выплачиваемая сумма варьировалась в зависимости от ее прибыльности.

В 2019 финансовом году ThaiBev объявил общий дивиденд в размере 0,48 фунта стерлингов, включая промежуточный дивиденд в размере 0,15 фунта стерлингов и окончательный дивиденд в размере 0,33 фунта стерлингов, что представляет собой коэффициент выплаты 51,61%.

Для сравнения, ThaiBev распределила дивиденды в размере 0,39 фунта стерлингов в 2018 финансовом году . , включая промежуточный дивиденд в размере 0,15 фунта стерлингов и окончательный дивиденд в размере 0,24 фунта стерлингов, что представляет собой коэффициент выплаты 54,93%.

Мы видим, что коэффициент выплат ThaiBev является самым низким за последние 10 лет, поскольку он экономит денежные средства для выплаты займов, полученных в рамках приобретения Sabeco.

3. Инвестиционный тезис

(i) Видение

Видение 2020 это стратегическая дорожная карта ThaiBev. Руководствуясь 5 стратегическими императивами, изложенными ниже, ThaiBev стремится предоставлять клиентам еще более качественные продукты, создавать большую ценность и обеспечивать более устойчивую прибыль для акционеров, а также расширять возможности для наших сотрудников:

Соответственно, ThaiBev стремится развивать свои ведущие на рынке бизнес-процессы и цепочки поставок для укрепления существующих сетей распространения, создания новых, а также, при необходимости, налаживания партнерских отношений со сторонними дистрибьюторами.

(ii) Диверсифицированный бизнес с лидерством на рынке

У ThaiBev есть бизнес-модель, которая диверсифицируется не только на различные продукты питания и напитки, но и на несколько сегментов цепочки создания стоимости, от производства, логистики и торговых точек.

Компания также диверсифицируется в собственность за счет косвенного участия в приобретении F&N.

ThaiBev также является лидером рынка во многих странах и типах продуктов, и ему удалось добиться необходимого экономического масштаба.

(iii) Рычаги роста

ThaiBev использует многосторонний подход к повышению рентабельности собственного капитала. Это включает в себя органический рост, поглощения, интеграцию и экономическую эффективность.

Расширяя ассортимент своих продуктов, ThaiBev также может осуществлять перекрестные продажи своих продуктов, что приводит к росту доходов и синергии.

(iv) История успешных приобретений

Поскольку компания является зарегистрированной на бирже, развитие возможностей управления капиталом имеет исключительную важность для обеспечения определенного уровня рентабельности собственного капитала для акционеров. При использовании кредитного плеча также необходимо минимизировать риск несоответствия длительности актива / обязательства.

К этой заметке ThaiBev продемонстрировал способность обеспечивать непрерывное финансирование, управлять ликвидностью и сохранять гибкость.

(vi) История получения рентабельности собственного капитала

В 2019 финансовом году ThaiBev обеспечила 20% рентабельности собственного капитала. За последние 10 лет они обеспечили рентабельность собственного капитала от 15 до 39% при средней рентабельности собственного капитала 23%. Они постоянно меняют себя, ставят новые цели роста и достигают их.

Как инвесторы, нам нравятся компании, которые в долгосрочной перспективе способны обеспечить среднюю рентабельность собственного капитала не менее 10%. Мы считаем, что ThaiBev является одним из них, потому что за эти годы компания смогла увеличить прибыль.

4. Основные факторы риска для нашего звонка

(i) Риск конгломерата - недостаточная производительность по сегментам

При наличии многих сегментов и продуктов существует риск того, что ThaiBev не сможет обеспечить достойную производительность во всех своих сегментах, даже если у них пока есть подтвержденная репутация.

(ii) Встречные макроэкономические факторы, влияющие на потребительские расходы

В связи с замедлением макроэкономических условий ThaiBev может быть вынужден отложить органический рост за счет новых продуктов или приобретений и расширений из-за ориентированных на компанию или макроэкономических факторов.

О влиянии на потребительские расходы:продукты ThaiBev можно рассматривать как «дискреционные расходы», а некоторые продукты даже могут рассматриваться как имеющие цены премиум-уровня.

(iii) Фундаментальные изменения или задержки в государственной политике и планировании инфраструктуры

Регулирующие меры в виде повышения налога на алкоголь или государственной политики, препятствующей употреблению алкоголя, могут иметь как краткосрочные, так и долгосрочные последствия. Налоги могут взиматься либо с дохода, либо с прибыли.

Во всех странах требуется лицензия для производства или продажи алкоголя, и обычно существуют квоты или ограничения, связанные с возможностью получить эту лицензию. Выдача этих лицензий также может потребовать внесения значительных авансовых первоначальных и последующих регулярных платежей.

Государственная поддержка также требуется, особенно на ключевых рынках, для защиты производственных площадок, на которых либо уже есть необходимая инфраструктура, либо разрешения на создание необходимой инфраструктуры. Такая инфраструктура варьируется от транспорта, логистики до систем управления водными ресурсами и отходами.

Это зависит от постоянной способности ThaiBev приносить пользу сообществу, в которое он вкладывает свои инвестиции.

(iv) Профиль долга, риски финансирования и риск обесценения валюты

В настоящее время ThaiBev имеет общий объем заимствований и долговых ценных бумаг в размере 219,6 млрд фунтов стерлингов, что представляет собой соотношение D / A 0,54 и соотношение D / E 1,46. Коэффициент покрытия процентов составляет примерно 3,65 раза.

Большая часть заемных средств была получена в результате приобретения Sabeco на сумму 156 млрд фунтов стерлингов. Для справки, коэффициент D / E до приобретения ThaiBev составлял 0,31 на 30 сентября 2017 года и 0,37 на 30 сентября 2016 года.

Большая часть заимствований и долговых ценных бумаг была предоставлена для целей приобретения. Поскольку значительная часть его долга была использована для приобретения Sabeco, существует значительный валютный риск.

Поскольку с момента приобретения курс бат по отношению к вьетнамскому донгу укрепился более чем на 10%, это привело не только к потерям от перевода, но и к тому, что иностранные денежные потоки не так сильно влияют на погашение долга.

ThaiBev гарантирует, что большая часть его займов имеет фиксированную процентную ставку, что снижает процентные риски, обеспечивая возможность прогнозирования будущих денежных потоков.

Хотя нет сомнений в том, что ThaiBev продемонстрировала постоянную способность рефинансировать, а также получать финансирование от своих основных акционеров и организаций, это зависит от нескольких ключевых факторов, включая доступность финансирования в условиях ослабления макроэкономических условий.

Значительный уровень долга может быть слишком громоздким в случае значительного сокращения потребительских расходов. Хотя нет никаких сомнений в том, что они могут легко рефинансировать, мы полагаем, что они будут стремиться снизить уровень долга, поскольку влияние финансовых затрат слишком велико.

(vi) Риски, связанные с другими заинтересованными сторонами

ThaiBev работает в различных структурах, включая единоличные дистрибьюторские компании, совместные предприятия и дочерние компании, находящиеся в полной собственности во многих странах.

Существует риск возникновения множества проблем с партнерами по СП, от споров до проблем с движением денежных средств.

5. Оценка и заключение

ThaiBev в настоящее время торгуется на уровне 0,90 сингапурского доллара, что представляет собой коэффициент P / E, равный 21. Диапазон недавних 5-летних коэффициентов P / E составляет от 14 до 25. СЧА ThaiBev составляет 4,61 фунта стерлингов / 0,217 сингапурского доллара, что представляет собой коэффициент P / B, равный 4. .

Набор счетов ThaiBev деноминирован в фунтах стерлингов, поскольку большая часть его доходов и прибыли поступает в Таиланд, укрепление THB будет выгодно для цены акций, поскольку валюта листинга - SGD.

Однако это будет компенсировано, поскольку укрепление THB приведет к снижению переведенного дохода и прибыли.

Поскольку ThaiBev представляет собой широко освещаемую акцию, которая является частью основных индексов, без отрицательного катализатора, корректировка цены на большую сумму может оказаться сложной задачей.

Насколько мы понимаем, некоторые рыночные аналитики придерживаются мнения, что результаты за 19 финансовый год несколько не соответствуют оценкам, которые могут представлять собой благоприятные возможности.

Кроме того, предприятия склонны к снижению результатов на квартальной основе, с надвигающимся замедлением в экономике, мы думаем, что может появиться возможность приобрести эти акции. ThaiBev также имеет тенденцию иметь более высокую волатильность, чем некоторые из его аналогов с высокой капитализацией.

Мы определяем нашу цель, применяя модель роста, предполагающую 10-15% ROE в течение следующего десятилетия, а затем снижая коэффициент P / E.

Будучи уже крупным конгломератом, наступит момент, когда рост в% от общего бизнеса снизится, и поэтому ThaiBev в конечном итоге начнет торговать с более низким коэффициентом P / E.

Стартовая цена: 0,70 сингапурского доллара

Внутренняя стоимость ПРОЕКТА 2025: 2,25 сингапурских доллара с доходностью 320%

(за исключением дивидендов в размере около 2 +% годовых)

ДАЛЬНЕЙШИЕ ДЕЙСТВИЯ: Теперь, когда у вас есть краткое представление о том, как мы пришли к нашей позиции для ThaiBev:теперь вам нужно знать, как ТОЧНО безопасно инвестировать и получать прибыль от инвестирования в акции. И это не так страшно, как предполагалось.

Здесь начинается ваше прибыльное инвестиционное путешествие.