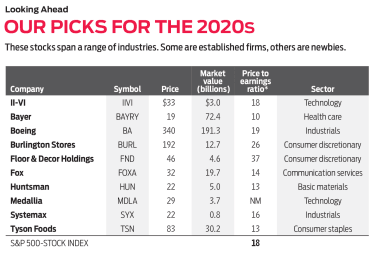

Выбор 10 лучших акций следующего десятилетия из тысяч компаний потребуют экстрасенсорных способностей, которыми мы не обладаем. Но вам не нужен хрустальный шар, чтобы увидеть, что акции, представленные ниже, позиционируются по причинам, которые мы описываем, для обеспечения стабильной прибыли на долгие годы. Некоторые из них являются солидными фирмами, другие - небольшими, потенциально стремительными производителями. Мы думаем, что к концу 2029 года все могут превзойти общий фондовый рынок. Цены и другие данные представлены до 31 октября.

II-VI (произносится «два-шесть») разрабатывает и производит материалы и продукты, такие как лазеры, кристаллы и волоконно-оптическое оборудование; Среди ее клиентов - промышленные, оборонные и полупроводниковые компании. Акции упали с конца 2018 года, когда компания объявила о планах по приобретению Finisar, фирмы, занимающейся оптическими коммуникациями, которая создает такие компоненты, как тот, который помогает iPhone выполнять распознавание лиц. Сделка на 3,2 миллиарда долларов была закрыта в сентябре, и руководство II-VI заявляет, что она должна обеспечить ежегодную экономию на 150 миллионов долларов в течение трех лет. По словам руководителей, объединенные технологии компаний дают II-VI прочную основу для быстрорастущих предприятий, таких как беспилотные автомобили и биометрическая безопасность. Это может увеличить потенциальный рынок для продукции фирмы до 22 миллиардов долларов в год к 2022 году, что на 20% в годовом исчислении будет по сравнению с сегодняшними уровнями. Управляющий фондом Needham Growth Крис Ретцлер говорит, что компания «продолжит развиваться и производить передовые продукты» в течение следующих нескольких лет. Аналитики Уолл-Стрит ожидают, что компания увеличит прибыль на 12% в этом финансовом году, который заканчивается в июне 2020 года.

В 2018 году компания Bayer, занимающаяся фармацевтическими и сельскохозяйственными технологиями, приобрела своего коллегу-гиганта сельского хозяйства Monsanto и тем самым открыла для себя юридические риски, связанные с убийцей сорняков Roundup. Поскольку истцы заявляли о побочных эффектах для здоровья пользователей, инвесторы бросили акции Bayer, которые теперь стоят очень дешево. Акции (которые торгуются в США как американские депозитарные расписки) торгуются только с 10-кратной расчетной прибылью на год вперед, что является значительным дисконтом по сравнению с их пятилетним средним соотношением цены и прибыли, равным 23. Фирма, вероятно, урегулирует судебные иски. меньше, чем первоначально ожидали инвесторы, говорит менеджер фонда Oakmark International Дэвид Херро. Тем временем у инвесторов есть возможность по выгодной цене войти в бизнес с лучшими в своем классе сельскохозяйственными технологиями - производством семян, пестицидов и цифровыми системами мониторинга, которые позволяют фермерам получать больше урожая, используя меньше ресурсов. «Растущее население будет и дальше потреблять, пахотные земли будут сокращаться, а технологии - это то, что нужно, чтобы накормить голодный мир», - говорит Херро. По его словам, бизнес компании в области здравоохранения (48% продаж) также должен продолжать расти, благодаря мощному ассортименту лекарств для поддержки текущих блокбастеров, таких как разжижитель крови Xarelto и средство для лечения дегенерации желтого пятна Eylea.

Ни для кого не секрет, почему акции Boeing торгуются на 24% ниже своего 52-недельного максимума:самолет компании 737 Max, который потерпел две катастрофы со смертельным исходом в течение пяти месяцев, все еще находится на земле. Трагедия укусила Boeing за 2019 год. Но исправление находится в разработке, и это только «вопрос времени», когда самолет получит разрешение на возобновление полетов, говорит управляющий Monetta Fund Боб Бакарелла. Между тем у Boeing имеется портфель заказов на более чем 5 500 коммерческих самолетов - контрактов на сумму почти 500 миллиардов долларов, - которые, как ожидает аналитик Morningstar Джошуа Агилар, повысят продажи и увеличат рентабельность в течение следующего десятилетия. По словам Агилара, аэрокосмическое подразделение компании также выиграет от продолжающегося увеличения военных расходов США. Кроме того, Boeing расширяет свой сервисный бизнес, который, помимо прочего, предоставляет поддержку, запасные части, модификации и анализ данных для существующих самолетов. Boeing ожидает, что к 2027 году объем продаж этого сегмента будет составлять 50 миллиардов долларов в год по сравнению с 17 миллиардами долларов в 2018 году.

Burlington отказалась от названия «Coat Factory» в 2015 году и теперь продает со скидкой фирменную одежду, товары для дома, подарки, косметические товары и игрушки в своих почти 700 магазинах. «Берлингтон следует методике Ross Stores и T.J. Maxx, и до сих пор он был очень успешным», - говорит Т. Роу, управляющий фондом диверсифицированного роста средней капитализации Дон Исли. То, что Burlington торгуется с небольшой наценкой по сравнению с другими дисконтными ритейлерами, является оправданным, учитывая, что фирма открывает больше магазинов и демонстрирует более быстрый рост продаж в одних и тех же магазинах (продажи в магазинах, открытых более одного года), чем ее аналоги. Аналитики инвестиционной исследовательской компании William Blair ожидают, что в 2020 году ритейлер увеличит прибыль на акцию на 13% - больше, чем его конкуренты.

Компания Floor &Decor продает напольные покрытия, включая плитку, дерево и ламинат, в 113 магазинах по всей стране. По словам менеджера фонда Baron Discovery Лэрда Бигера, компания подрывает бизнес по производству напольных покрытий по двум направлениям:«Она обходит стороной дистрибьюторов и закупает материалы напрямую у производителей, поэтому, как правило, предлагает более низкие цены, чем ее конкуренты», - говорит он. А большой размер магазинов Floor &Decor позволяет им хранить на складе больше товаров, чем у конкурентов. По словам Бигера, это особенно важно для профессионалов в области напольных покрытий, на которые приходится 60% продаж розничного продавца и которые не хотят ждать отправки заказов от дистрибьютора. Floor &Decor скупала семейные магазины и расширяла свои магазины на 20% в год в течение последних трех лет. Общие доходы за тот же период росли в среднем на 30% в год. При торгах с прибылью в 37 раз превышающей предполагаемую прибыль, акции не из дешевых. Но аналитики инвестиционной компании Wedbush считают, что премия оправдана с учетом перспектив 20% -ного роста числа новых магазинов в годовом исчислении в долгосрочной перспективе, а также "значительного" увеличения маржи прибыли.

Это не большой старый Фокс. В 2019 году Disney купила 74% компании, включая киностудию, канал FX и долю Fox в стриминговом сервисе Hulu. Остается «New Fox»:Fox News, Fox Sports, Fox Business, партнерские новостные станции, доля в потоковой платформе Roku и участок студии Fox, в настоящее время переданный в аренду Disney. Как и большинство телекомпаний и кабельных компаний, Fox зарабатывает деньги на рекламе, распространении и лицензионных платежах за свои программы. Fox делает ставку на то, что на его новостные и спортивные программы, которые зрители обычно смотрят в прямом эфире, меньше повлияет тенденция, когда зрители отключаются от сети и транслируют контент в цифровом виде. «Урезанный Fox» может похвастаться «звездным» менеджментом, говорит управляющий фонда Яктмана Джейсон Суботки. Фирма финансово здорова и достаточно мала - с рыночной стоимостью 20 миллиардов долларов - для того, чтобы разумные инвестиции повлияли на прибыль. Недавно Fox инвестировала 236 миллионов долларов в партнерство с канадской игорной фирмой Stars Group, чтобы запустить Fox Bet, службу онлайн-ставок на спорт, которая будет работать в 13 штатах, где спортивные игры легальны. Если азартные игры в спорте станут легальными по всей стране, бизнес может взлететь. Уолл-стрит ожидает, что в этом финансовом году, который завершится в июне 2020 года, прибыль упадет, а в следующем году вырастет на 23%.

Производитель химикатов Huntsman находится в процессе трансформации. Компания отказывается от оптовых продаж товарных химикатов (широко доступных соединений), бизнеса, склонного к циклам подъемов и спадов, в пользу более предсказуемого и прибыльного производства специализированных химических веществ. Компания недавно подписала сделку по разгрузке двух предприятий химической промышленности за 2 миллиарда долларов наличными - большой приток для компании с рыночной стоимостью 5 миллиардов долларов. Руководители компании избавились от убыточных предприятий и выплатили долги, чтобы улучшить баланс компании. В этом году рейтинговые агентства повысили Huntsman до инвестиционного уровня тройного B после многих лет, проведенных на территории мусора, сославшись, среди прочего, на стремление фирмы поддерживать управляемый уровень долга. По словам командира фонда Royce Special Equity Чарли Дрейфуса, при торгах акциями с 13-кратной прибылью на год вперед инвесторы еще не оценили изменения в фирме. После ожидаемого падения роста прибыли в 2019 году аналитики инвестиционного банка UBS ожидают, что компания увеличит прибыль до 24% в годовом исчислении до 2023 года. Доходность акций составляет 2,9%.

Инвесторам понадобится спекулятивная склонность, чтобы рискнуть с Medallia, технологической фирмой, только что сделавшей первичное публичное размещение акций в июле 2019 года. Предполагается, что компания не будет приносить прибыль еще как минимум два года. Но Medallia является лидером на рынке «управления опытом», который в целом представляет собой потенциальную выручку в размере 68 миллиардов долларов. По данным инвестиционной исследовательской компании Stifel, в настоящее время обслуживается только 1% этого рынка. Medallia продает подписки на свою облачную программную платформу, которая использует искусственный интеллект, чтобы помочь страховым, гостиничным, автомобильным и медиа-компаниям оценивать удовлетворенность клиентов и сотрудников. Чтобы получить обратную связь, его технология отбирает язык из таких источников, как социальные сети, блоги о путешествиях и взаимодействия с Интернетом вещей. Эта форма агрегирования мнений быстро заменяет старый метод, когда пользователей просили заполнить опросы. Бигер из Baron Funds, чей фонд владеет акциями, говорит, что компания вкладывает большие средства в продажи и маркетинг, и ожидает, что Medallia увеличит выручку в годовом исчислении в диапазоне от 20 до 20 в течение следующих пяти лет.

Systemax занимается прямым маркетингом промышленного и коммерческого оборудования и материалов, продавая все, от персональных компьютеров до подъемников для поддонов (используемых на складах для подъема и перемещения деревянных поддонов). В последние годы компания продала свои изо всех сил заграничные компании, чтобы сосредоточиться на своей основе сбыта в США, обнаружив «жемчужину бизнеса», - говорит управляющий фонда Grandeur Peak Global Contrarian Кифер Бэббитт. Он говорит, что хорошо обученный торговый персонал Systemax, простой в использовании веб-сайт и эффективные склады позволяют фирме предлагать превосходные услуги малому и среднему бизнесу. А генеральный директор Барри Литвин, вступивший в должность в январе 2019 года, вдохновил фирму новыми инициативами, в том числе усилиями по рационализации дистрибьюторской сети фирмы. На беззалоговом балансе Systemax имеется 96 миллионов долларов наличными - деньги, которые, по словам Бэббита, фирма могла бы использовать для приобретения или инвестирования в проекты роста. Он ожидает, что Systemax будет увеличивать продажи в годовом исчислении в двузначных процентах в течение следующих пяти лет.

Тайсон, один из крупнейших мировых поставщиков говядины, свинины и курицы, может извлечь выгоду из несчастья на другом конце земного шара. Африканская чума свиней убила более 20% свиного стада в Китае и может привести к еще большей выбраковке. Это прискорбное развитие событий, но аналитики CFRA говорят, что оно может дать толчок многолетнему росту продаж свинины Tyson, начиная с 2020 года. Мясной бизнес компании уже в ближайшее десятилетие выиграет от растущего глобального среднего класса, что приведет к экспоненциальному увеличению потребления белка. спрос, говорит менеджер фонда T. Rowe Price Value Марк Финн. Между тем, Tyson также расширяет свой бизнес по производству полуфабрикатов (в настоящее время 21% продаж), который дает более высокую рентабельность и менее подвержен колебаниям цен на сырье, чем мясной бизнес. Акции торгуются с 13-кратной прибылью на год вперед, что ниже среднего коэффициента 17 для сектора продуктов питания и мясных продуктов.

<