Еще одна компания становится частной. 29 декабря 2021 года акционеры-основатели предложили приватизировать Koufu по цене 0,77 сингапурских долларов за акцию наличными.

Теперь компания присоединяется к списку компаний, которые стали частными или находятся в процессе этого в последние месяцы, включая застройщика SingHaiyi Group, группу недвижимости и гостиничного бизнеса Roxy-Pacific и Singapore Press Holdings.

Вы акционер Koufu? Присоединяйтесь к обсуждению в нашей группе Facebook.

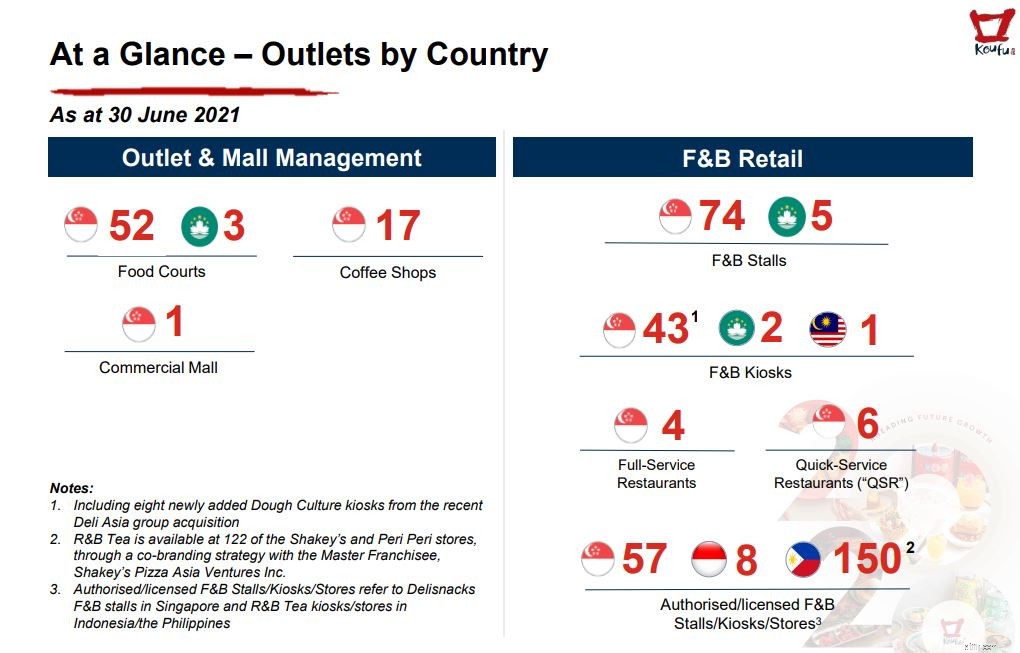

Koufu — один из крупнейших операторов и управляющих фуд-кортов и кофеен в Сингапуре. По состоянию на 30 июня 2021 года операции Группы по управлению торговыми точками и торговыми центрами в Сингапуре включали 52 фуд-корта, 17 кофеен и торговый центр, а подразделение розничной торговли продуктами и напитками включало 74 самостоятельных киоска с продуктами и напитками, 43 киоска с продуктами и напитками, 6 QSR, 4 рестораны с полным спектром услуг и 57 киосков с едой и напитками под брендом Delisnacks.

Кроме того, компания имеет операции в Макао, Индонезии и на Филиппинах. Однако это лишь малая часть общего дохода.

Куфу сильно пострадал от нынешней пандемии. Хотя Сингапур и, в некотором смысле, Макао постепенно открывались в 2021 году, это было не гладко. Мы чередовали фазу 2, фазу 2 (повышенная тревога) и фазу 3, изменяя количество обедающих гостей с 2 до 5 и до 8. Мы думали, что с высоким уровнем иммунизации в Сингапуре ситуация улучшится, но теперь нам приходится иметь дело с вариант Омикрон.

В финансовом отношении Коуфу в 2021 г. дела обстояли относительно хорошо, поскольку его бизнес-операции начали постепенно улучшаться, чему частично способствовали государственные субсидии, освобождение от арендной платы и скидки, переданные арендодателями.

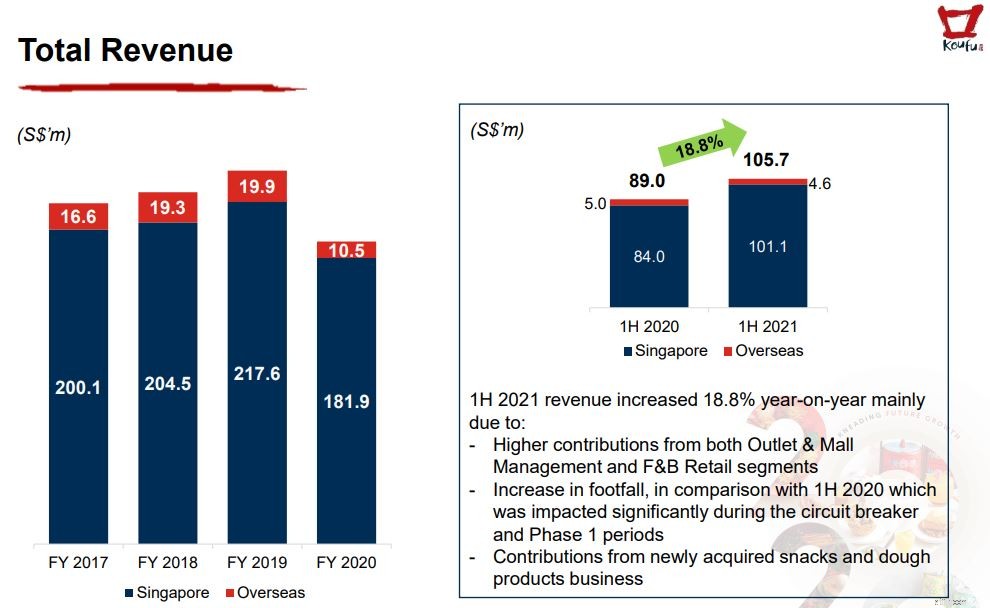

Выручка Группы за первую половину 2021 года составила 105,7 млн сингапурских долларов, что на 18,8% больше, чем 89,0 млн сингапурских долларов в предыдущем году. По сравнению с выручкой за первое полугодие 2020 года, на которую негативно повлиял период прерывания цепи, улучшение выручки было обусловлено более значительным вкладом со стороны "управления торговыми центрами и торговыми центрами" сегмент и "розничная торговля продуктами питания и напитками" сегмент, подкрепленный увеличением посещаемости.

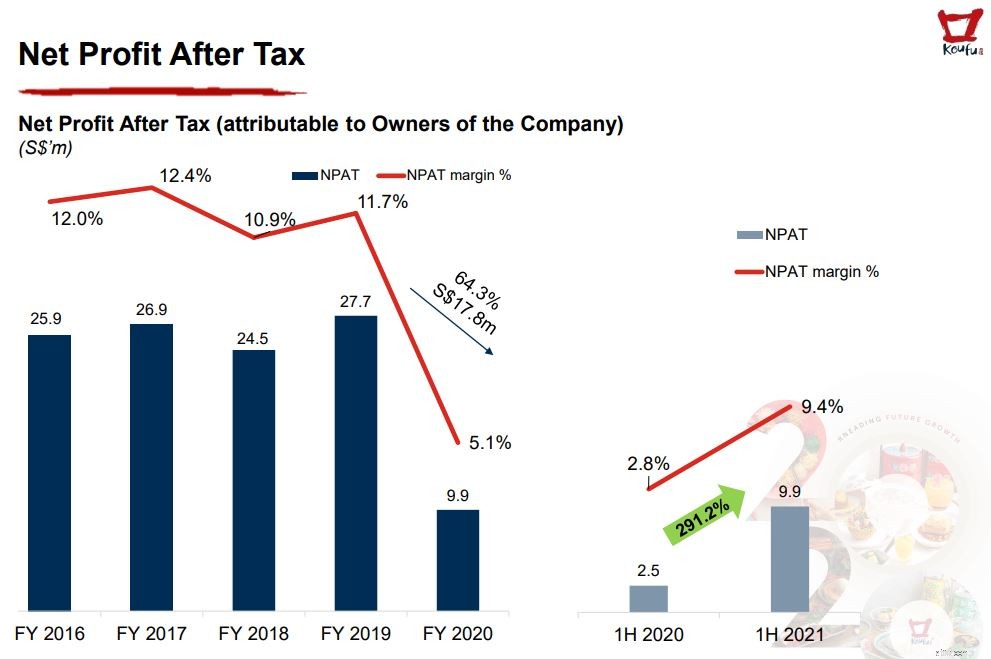

В результате чистая прибыль Koufu за первое полугодие 2021 года после уплаты налогов увеличилась на 291,2 % до 9,9 млн сингапурских долларов по сравнению с 2,5 млн сингапурских долларов годом ранее.

Тем не менее данные о текущей выручке и даже о чистой прибыли после налогообложения (NPAT) показывают, что Коуфу не сможет восстановиться до уровня, существовавшего до пандемии, в 2021 году.

При этом вот сделка, выдвинутая акционерами-основателями Koufu:

Г-н Панг Лим, исполнительный председатель и главный исполнительный директор Koufu, и Mdm. Нг Хун Тиен, исполнительный директор, предложил приватизировать компанию по цене 0,77 сингапурских долларов за акцию, выплачиваемой наличными. через Dominus Capital, инвестиционную компанию, зарегистрированную 7 октября 2021 года для целей этой сделки.

Для этого предложения было указано четыре причины:

Компания Koufu была основана в Сингапуре 15 ноября 2017 года и была зарегистрирована на основной площадке Сингапурской биржи 18 июля 2018 года с первоначальной ценой публичного размещения акций 0,63 сингапурских доллара.

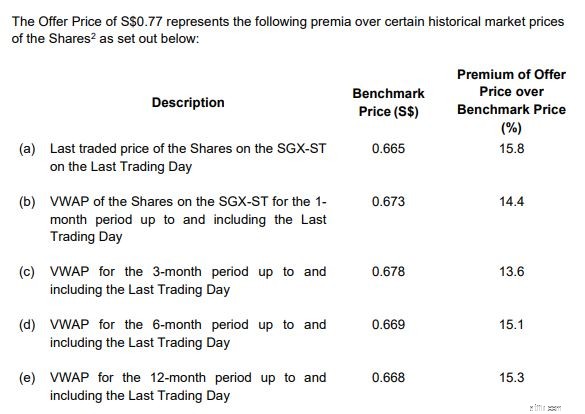

Цена предложения в размере 0,77 сингапурских долларов представляет собой премию примерно на 15,8 % по сравнению с ценой последней сделки за акцию 28 декабря 2021 года.

По сравнению со средневзвешенной ценой по объему за разные периоды времени, включая Последний торговый день, это представляет приблизительную премию в размере:

Следовательно, последние акционеры смогут получить прибыль от этой сделки.

За исключением короткого периода в апреле 2019 г. и январе 2020 г., акции Koufu после IPO постоянно торговались ниже 0,77 сингапурских долларов. Это, а также тот факт, что компания выплачивает дивиденды, наихудший сценарий для акционеров заключается в том, что они выйдут по цене безубыточности.

Кроме того, коэффициент P/E Koufu в настоящее время составляет 21,355, тогда как коэффициент P/E его конкурента Kimly составляет 12,265. Это указывает на то, что предлагаемая цена является разумной по сравнению с рыночной.

Эта сделка, на мой взгляд, достаточно разумна. Да, похоже, что основатели выиграют, продав компанию по заниженной цене, и некоторые могут полагать, что мы приближаемся к концу пандемии. Однако никто не может с уверенностью сказать, когда закончится пандемия и насколько сильно она затронет Коуфу.

Возможно ли процветание компании после ее приватизации? Определенно! Однако текущее предложение позволяет инвесторам выйти с некоторой прибылью, пока у них еще есть возможность, устраняя любую неопределенность.

Тем не менее, для принятия этого предложения требуется не менее 90% голосов.

Поскольку пара контролирует 77,41% акций Коуфу, для выполнения минимального условия принятия сделки необходимы дополнительные 12,59%. Эта цифра, на мой взгляд, должна быть довольно легко достигнута, но если вы являетесь акционером, не рискуйте и идите голосовать. В противном случае вы можете выйти из своей позиции сейчас, так как после объявления акции акции поднялись почти до цены исключения из списка.

Насколько уверены в том, как вы должны оценивать акции? Прочтите это бесплатное руководство