Акции, облигации и валюта — товары финансового мира.

Возможно, вы не считаете валюты, фондовые индексы и процентные ставки товарами, но они ими являются. Деньги являются таким же сырьем для внутренней и международной торговли, как пшеница является сырьем для хлеба.

Содержание 1 Ожидание неожиданного 2 Поддержание ликвидности рынков 3 Что можно предложить? 4 Фьючерсы на ценные бумаги 5 ВнебиржевыеТочно так же, как фермеры, горнодобывающие компании и производители ювелирных изделий могут сильно пострадать от изменений цен на кукурузу, медь и золото, изменения стоимости валюты, направления фондового рынка или процентных ставок могут иметь огромное влияние на инвесторов.

Как и другие товары, финансовые фьючерсные контракты торгуются на определенных биржах, где они часто входят в число наиболее активно торгуемых продуктов.

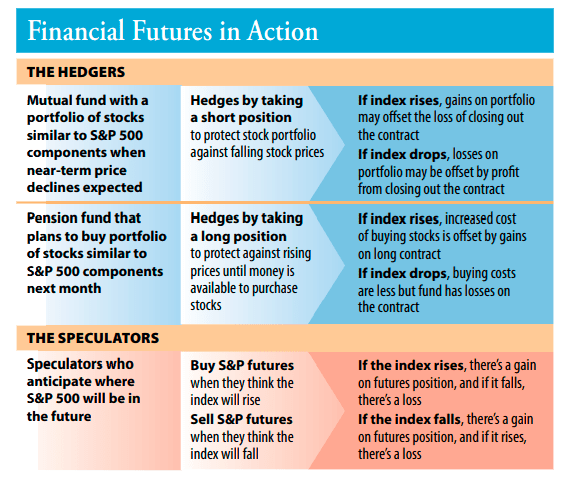

Есть хеджеры на рынке финансовых фьючерсов, как и на других рынках фьючерсов. Управляющие пенсионными и взаимными фондами, фирмы по ценным бумагам и международные компании, и это лишь некоторые из них, полагаются на финансовые товары для ведения своего бизнеса или выполнения своих обязательств перед клиентами. Поэтому они используют финансовые фьючерсы, чтобы защитить себя от непредвиденных потерь или снизить стоимость покупок. Например, американская компания, которая продает свою продукцию в Англии и получает оплату в британских фунтах, должна конвертировать фунты в доллары до регистрации платежа в своих книгах. Если цена продукта фиксирована, а стоимость фунта стерлингов по отношению к доллару падает, американской компании фактически платят меньше за ее продукт, поскольку фунты конвертируются в меньшее количество долларов.

Чтобы застраховаться от этой возможности, компания может продать фьючерс на фунт. Если стоимость упадет, компания может использовать прибыль от фьючерсной сделки, чтобы компенсировать убытки от оплаты счета.

Как и на других фьючерсных рынках, спекулянты поддерживают активность на рынках, постоянно торгуя. Спекулянты покупают или продают фьючерсные контракты в зависимости от того, в каком направлении, по их мнению, движется рынок. Мировая политика, торговые модели и экономика являются непредсказуемыми факторами на этих рынках. Слухи тоже играют важную роль.

Финансовые спекулянты заинтересованы в получении казначейских облигаций на сумму 100 000 долларов не больше, чем спекулянты зерном в 5 000 бушелей пшеницы. Их интересует зарабатывание денег. Итак, в удачное время они расторгают контракт, которым владеют, и получают прибыль. Или они могут действовать, чтобы сократить свои потери.

Основное различие между финансовыми фьючерсами и другими фьючерсными контрактами заключается в том, что большинство финансовых продуктов нематериальны, не имеют физического или подотчетного существования. Это означает, что нечего поставлять, если контракт не зачтен. В тех редких случаях, когда это происходит, контракты оплачиваются наличными.

Вместо долларов за галлон мазута или центов за бушель кукурузы стоимость индексного контракта рассчитывается путем умножения фиксированной суммы в долларах на текущее значение индекса.

Например, контракт на E-mini Standard &Poor's MidCap 400 определяется путем умножения индекса на 100 долларов, а на промышленный индекс Доу-Джонса (DJIA) — путем умножения на 10 долларов. раз больше индекса. Таким образом, если бы S&P MidCap 400 стоил 1360 долларов на момент истечения срока действия, фьючерсный контракт на этот индекс стоил бы 136 000 долларов. Точно так же, если бы индекс Доу-Джонса был на уровне 17 300, контракт на него стоил бы 173 000 долларов США.

Процентный фьючерсный контракт также рассчитывается наличными. Его стоимость рассчитывается как сумма в долларах, умноженная на 100%, чтобы соответствовать тому, как оцениваются облигации. Например, чтобы найти стоимость пятилетней казначейской облигации, вы умножаете 100 000 долларов на цену закрытия. Если бы банкнота закрылась по цене 1,45, ее стоимость составила бы 145 000 долларов США.

Цикл обратной связи по цене

Доверие инвесторов — один из факторов, влияющих на цену финансовых инструментов. Таким образом, трейдеры, которые покупают и продают эти продукты, отслеживают цены фьючерсов, которые широко считаются выражением настроений инвесторов, чтобы понять, куда будут двигаться фактические цены. В свою очередь, фьючерсные трейдеры отслеживают фактические цены, чтобы получить представление о ценах фьючерсов. Хорошим примером является цена индекса Доу-Джонса перед открытием в качестве прогноза того, как акции будут двигаться, когда рынки откроются.

Вы можете покупать или продавать контракты на фьючерсы на отдельные акции (SSF) и узкие индексы ценных бумаг. Как и другие фьючерсные контракты, эти продукты с высокой долей заемных средств могут обеспечить высокую прибыль, но подвергнуть вас риску крупных убытков, если ваши ожидания не оправдаются.

Контракт на одну акцию обычно представляет собой 100 акций, которые вы должны доставить по истечении срока действия, если вы открываете короткую позицию по контракту, или купить, если вы открываете длинную позицию, если только вы не нейтрализуете это обязательство путем взаимозачета. торговля. Однако компенсация может оказаться дорогостоящей или сложной по мере приближения срока действия.

Не следует путать фьючерсы на акции с опционами на акции, хотя они могут показаться похожими. Основное отличие состоит в том, что, хотя максимальная потеря, которую вы можете потерять как покупатель опциона, — это уплаченная вами премия, с фьючерсом на одну акцию ваши потери потенциально безграничны.

Четверное колдовство

Раз в квартал — в третью неделю марта, июня, сентября и декабря — опционы на акции, опционы на индексы акций, фьючерсы на индексы акций и фьючерсы на отдельные акции истекают в то же время. Явление, которое может вызвать интенсивную торговлю в пятницу, чтобы закрыть все открытые позиции до истечения крайнего срока, известно как четырехкратный ведьмин день.

Институциональные инвесторы, например корпорации, финансовые учреждения и государственные учреждения, используют внебиржевые (OTC) контракты в качестве инструментов для управления финансовыми рисками путем хеджирования своих долгосрочных обязательств. покупать, продавать или давать взаймы, особенно когда в сделке участвует несколько валют. Они работают напрямую с банками-дилерами для обработки транзакций, которые обычно заключаются специализированными трейдерами.

Из-за своей сложности и степени возможного использования внебиржевых деривативов они могут нести потенциально большие риски. Сделки обычно не требуют обеспечения, и нет биржи или расчетной палаты, чтобы гарантировать, что стороны выполнят свои обязательства. А поскольку эти деривативы адаптированы к конкретным требованиям, они часто очень неликвидны.

Что такое финансовые фьючерсы? Типы, примеры Инны Роспутни

Вскоре вы сможете обменять свой 401(k) на пожизненный ежемесячный чек

Биткойн и налогообложение:вводное руководство для криптоинвесторов

Если человек получает чек социального обеспечения и затем умирает, нужно ли возвращать этот чек?

Субботняя школа — Является ли налог на наследство справедливым или ограблением на дороге?

Новые правила SEBI о максимальной марже:как они влияют на торговлю акциями?