Верите ли вы в работу с подходом распределения активов в своем портфеле?

Вы проводите ребалансировку своего портфеля через регулярные промежутки времени?

Есть ли смысл в разделении нашего портфеля на активы с низкой корреляцией?

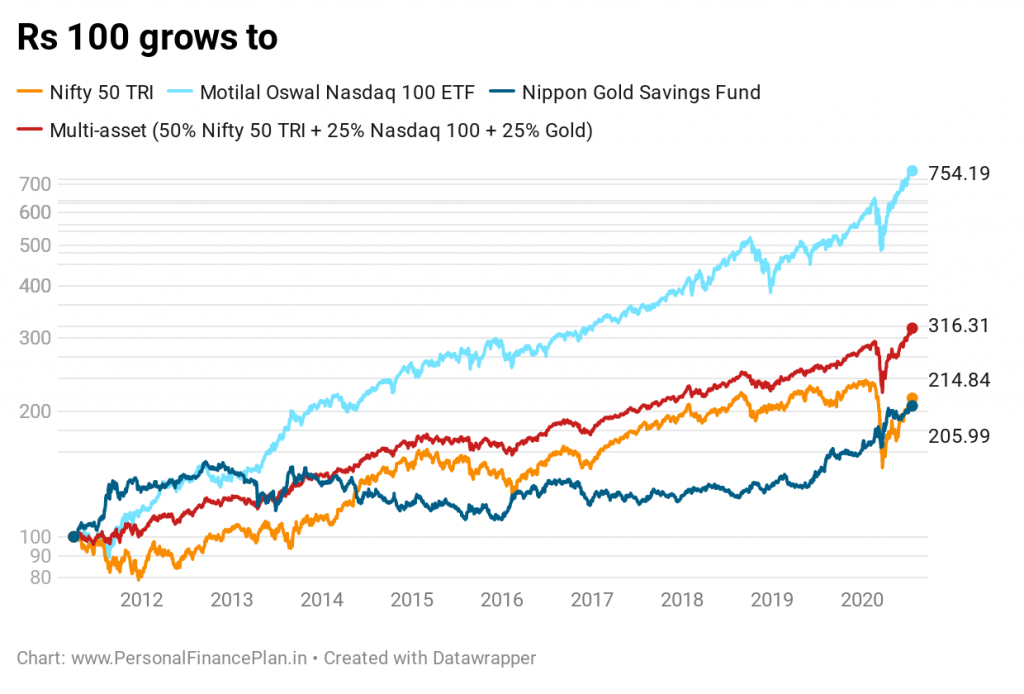

В этом посте мы создадим портфель из нескольких активов, сочетающий внутренние акции, международные акции и золото, и посмотрим, обеспечивает ли он более высокую эффективность по сравнению с портфелем Nifty 50 по принципу «купи и держи». Превосходная производительность может означать более высокую доходность, более низкую волатильность или просто более высокую доходность с поправкой на риск. Мы сравниваем эффективность этого портфеля с несколькими активами за последние 9 лет.

Вы можете возразить, что международный капитал на самом деле не является другим активом и по-прежнему остается капиталом. Достаточно справедливо, но давайте подыграем. Я мог бы добавить актив с фиксированным доходом (скажем, ликвидный фонд) и еще больше диверсифицировать портфель. Однако я не включил в портфель актив с фиксированным доходом.

За последние несколько месяцев мы протестировали различные инвестиционные стратегии и идеи и сравнили их эффективность с портфелем Nifty 50, основанным на принципах «купи и держи». В некоторых из предыдущих постов у нас есть:

Для этого анализа я использовал следующие три инструмента.

Мы используем данные по трем указанным выше с 1 апреля 2011 г. – 22 июля 2020 г. . До этого у международного фонда акций не было вариантов пассивного инвестирования.

Что касается распределения активов, у нас есть много вариантов. Мы можем разделить деньги поровну между тремя фондами. Или, поскольку вы находитесь в Индии, вы можете выделить более высокую долю Nifty 50. Я бы предпочел более высокую долю внутреннего капитала (Nifty 50), потому что это то, с чем мы сознательно или подсознательно сравниваем эффективность нашего портфеля.

Я использую следующее распределение:

Ребалансировка портфеля проводится ежегодно 1 апреля.

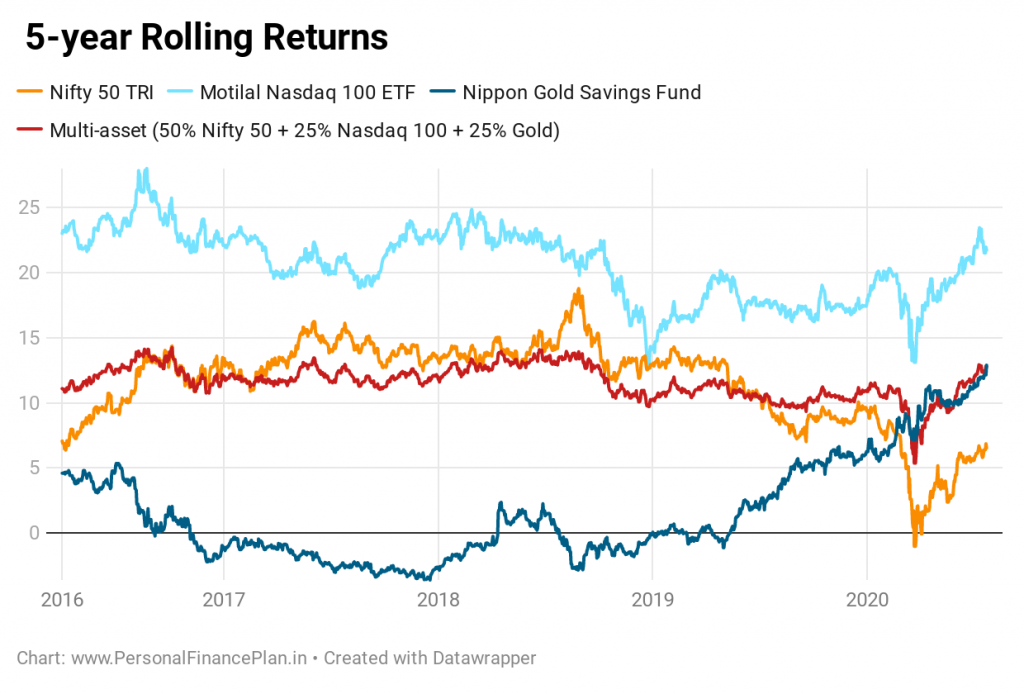

Давайте начнем с доходности в два балла.

Motilal Nasdaq 100 ETF является абсолютным победителем с CAGR 24,24% в год. за 9 с лишним лет. Портфель с несколькими активами (сочетание Nifty, Nasdaq 100 ETF и Gold Savings Fund) занимает второе место с CAGR 13,17% в год. Nifty 100 TRI и Gold Fund возвращают 8,56% в год. и 8,07% годовых. соответственно.

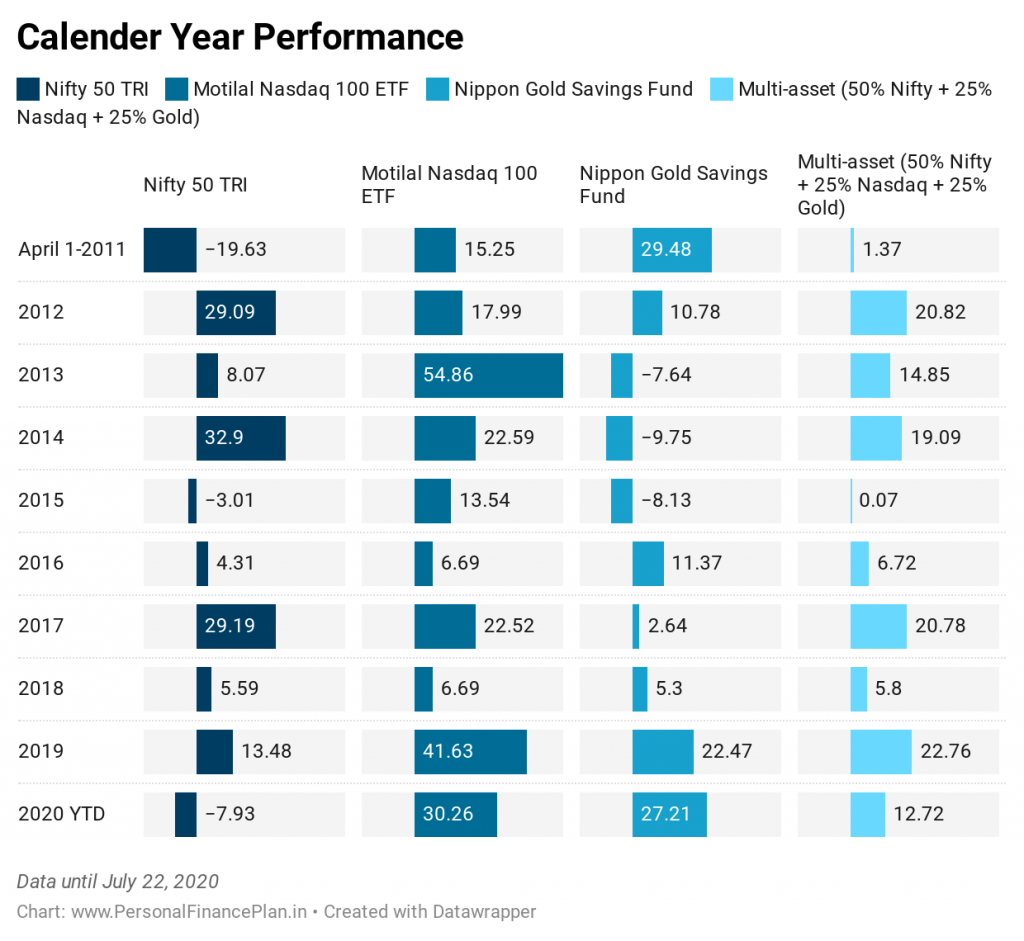

Вот показатели за каждый календарный год.

В то время как Nifty 50 TRI дал отрицательную доходность за 3 календарных года, портфель с несколькими активами не дал отрицательной доходности ни за один рассматриваемый календарный год. Уже одно это огромный плюс. Портфель из нескольких активов превосходил индекс Nifty 50 TRI в течение 7 из 10 лет.

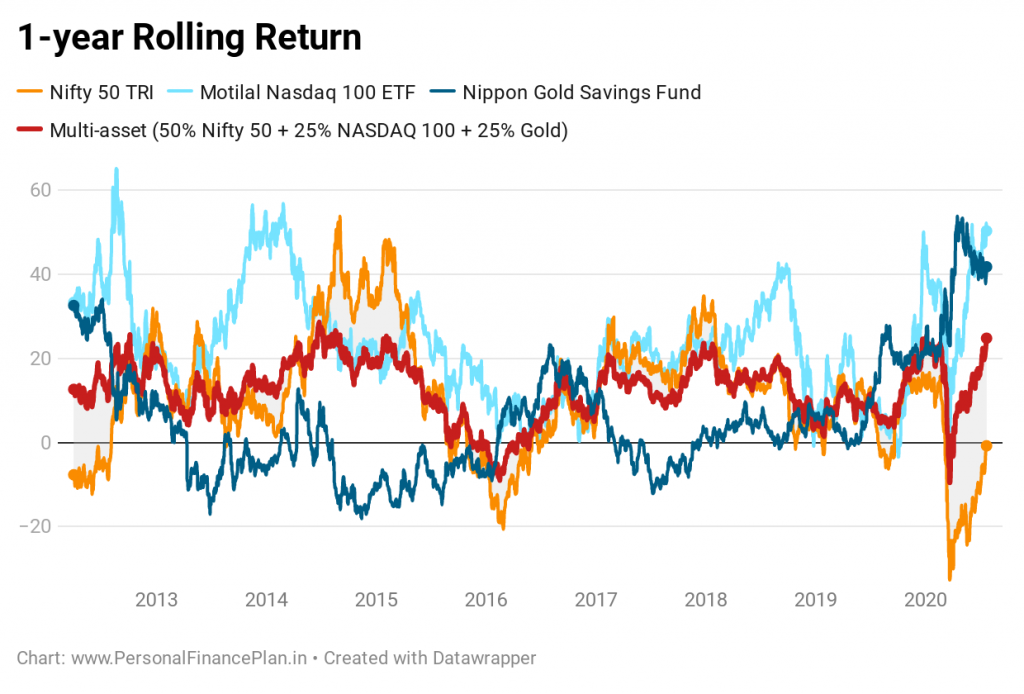

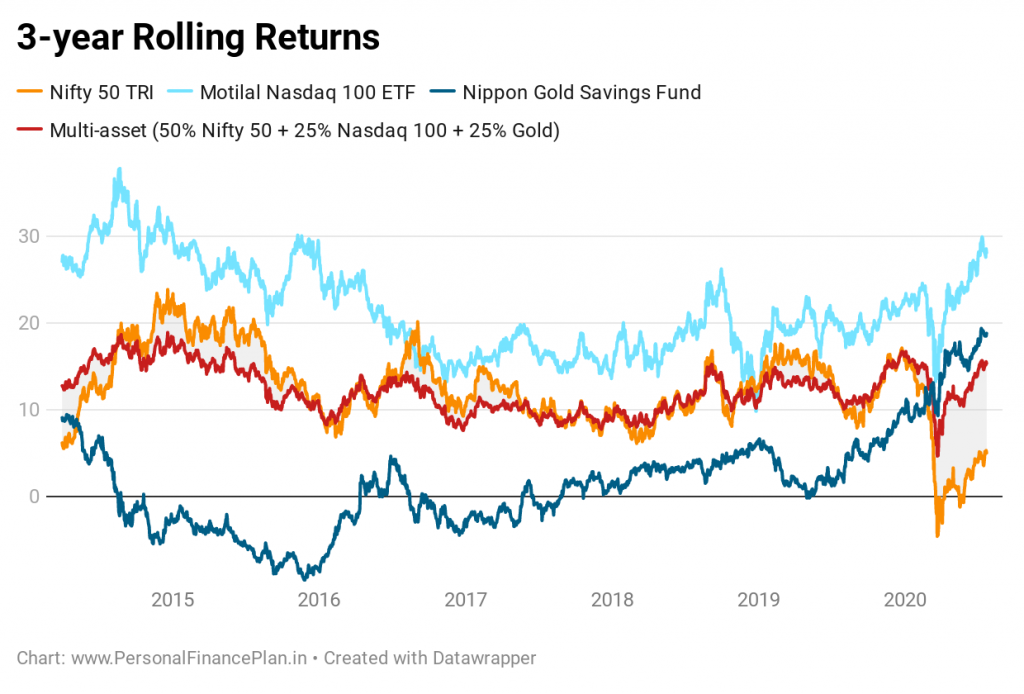

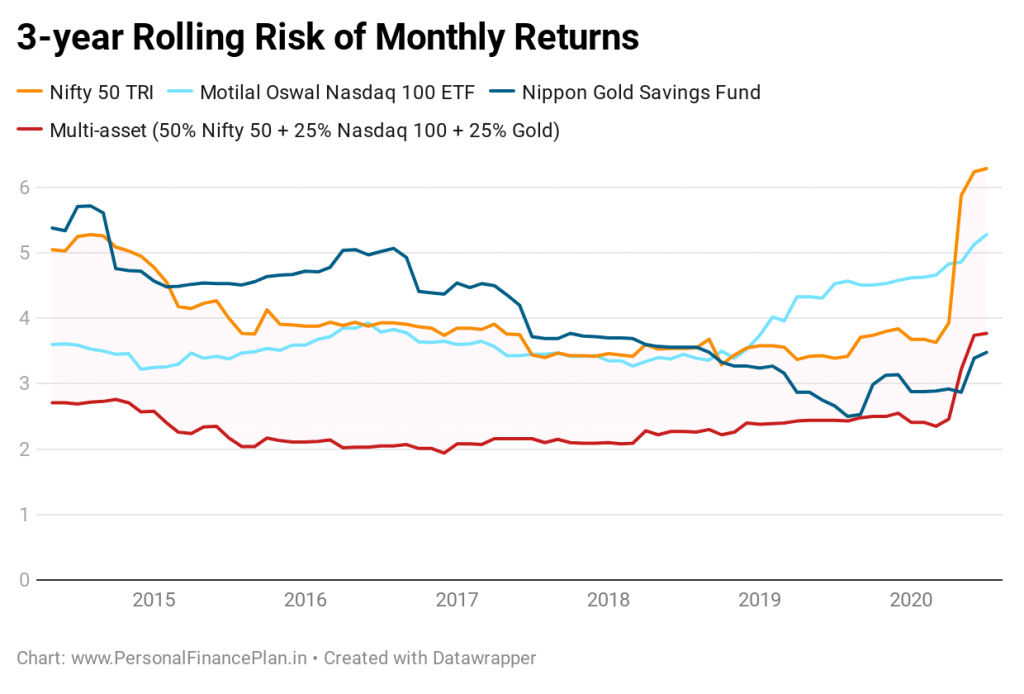

Вы можете видеть, что производительность портфеля с несколькими активами гораздо более постоянна. Этого и следовало ожидать, когда вы добавляете в портфель активы с низкой корреляцией.

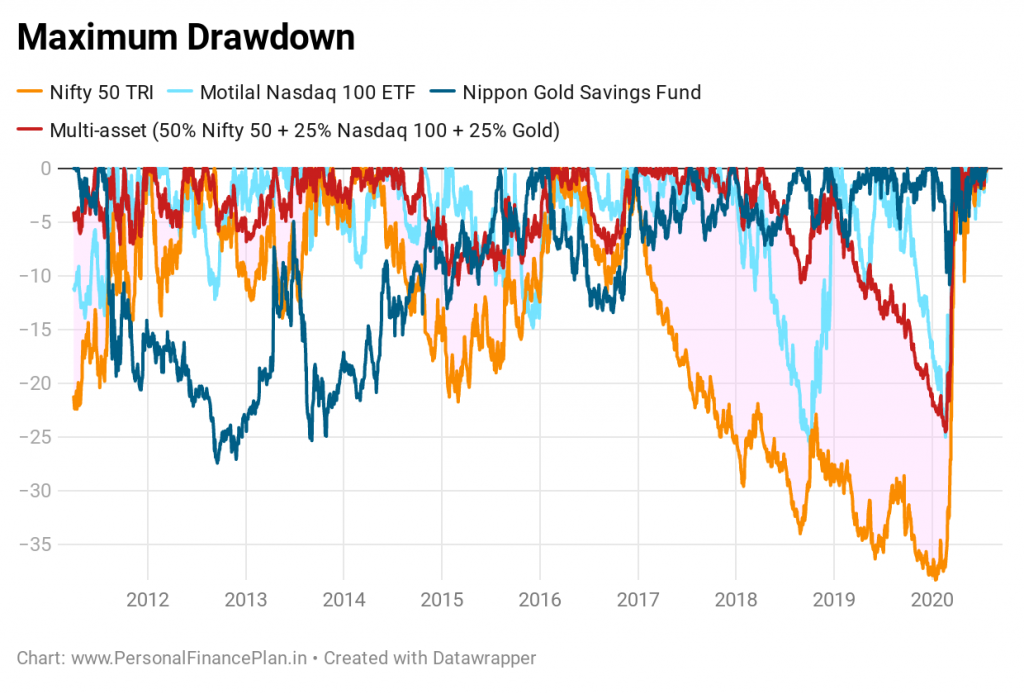

Защита от убытков — основной источник избыточной прибыли. Давайте посмотрим, как портфель из нескольких активов справляется с просадками.

Портфель из нескольких активов работает очень хорошо.

В этом аспекте портфель, состоящий из нескольких активов, оказался очень эффективным.

Таким образом, портфель из нескольких активов (за рассматриваемый период) дает гораздо лучшую доходность, чем Nifty 50 TRI, с более низкой волатильностью и гораздо меньшими просадками.

Что еще вы можете попросить?

Преимущества диверсификации все объекты катион, и регулярная ребалансировка портфеля во всей красе.

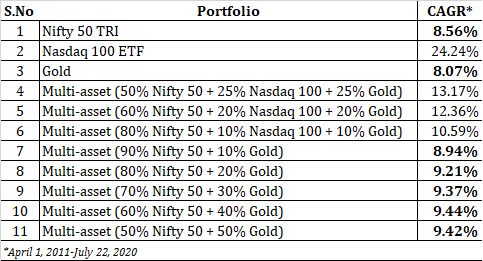

Мы знаем, что ETF Nasdaq 100 был основным фактором доходности портфеля с несколькими активами, о котором говорилось выше. Что, если бы мы объединили только золото и Nifty 50?

Отбросим Nasdaq 100 из вариантов инвестирования. Давайте посмотрим, как повели бы себя различные комбинации Gold Fund и Nifty TRI.

Как видите, даже без Nasdaq 100 золото добавило стоимости чистому портфелю акций. Как видите, сочетание ежегодно ребалансируемого портфеля золота и Nifty дает более высокую доходность, чем 100% золото и 100% Nifty. Это означает, что комбинированный портфель дает более высокую доходность, чем два базовых актива, из которых он состоит. Я не проверял волатильность комбинированного портфеля, но ожидаю, что она будет ниже, чем у чистого портфеля акций.

В этом сила ребалансировки портфеля. Обратите внимание, что ребалансировка не всегда может дать более высокую доходность, чем отдельные активы, но вполне вероятно, что она снизит волатильность портфеля.

Хотя нет никаких гарантий, что прошлое повторится, есть смысл добавлять в свой портфель различные активы. Хотя процентное распределение различных активов будет меняться в зависимости от вашего комфорта и склонности к риску, добавление активов с низкой корреляцией в ваш портфель, вероятно, повысит ценность в долгосрочной перспективе либо с точки зрения более высокой доходности, либо более низкой волатильности, либо того и другого.

Я не добавлял в этот портфель продукт с фиксированным доходом (долг). Добавление продуктов с фиксированным доходом сделает этот портфель еще более надежным.

Что вы думаете?

ValueResearchOnline

Отличные индексы

Как предсказать, когда акция пойдет вверх или вниз

Государственная пенсия:как эта «уловка» в 5 фунтов потенциально может удвоить вашу выплату

Облагаются ли налоговые вычеты с залоговых депозитов?

Какие компании являются лучшими автостраховщиками?

24 продукта Kirkland, которые пенсионеры должны покупать в Costco