Если вы являетесь инвестором в долговые взаимные фонды, следите за размером схемы вашего фонда. Это красный флаг, если размер вашей схемы долгового фонда резко сократился. Если в вашей схеме финансирования произошел резкий отток средств, вам необходимо провести расследование.

Если ваша схема финансирования испытывает отток средств, вам нужно копнуть глубже. Качество портфеля вашего фонда может ухудшиться, если его размер резко уменьшится. В любом случае более мелкие схемы фондов, вероятно, будут иметь более высокий риск концентрации.

Допустим, ваша схема фонда составляет 10 000 крор рупий. В течение следующих нескольких месяцев размер фонда упадет до 1000 крор рупий.

Чтобы справиться с давлением выкупа, управляющему фондом придется продать облигации из портфеля. Облигации хорошего качества легче продать. Если управляющий фондом должен продать качественные облигации, чтобы выполнить погашение, оставшиеся инвесторы могут остаться с портфелем с гораздо более высокой концентрацией не очень хороших облигаций. Например, фонд в размере 10 000 рупий имеет 100 крор вложений в компанию, которая находится в состоянии стресса. 1% портфеля. Управляемый. Возможно, вы можете жить с таким риском.

Если размер фонда снизится до 1000 крор рупий, а схема по-прежнему будет подвержена риску компании в размере 100 крор рупий, риск составит 10%. Теперь это серьезная проблема. Именно это произошло с некоторыми фондами, показавшими очень резкие убытки после дефолта DHFL. Несмотря на то, что воздействие было управляемым, когда проблема впервые возникла, воздействие стало более концентрированным по мере роста давления погашения.

Читать :Беспорядок в DHFL:уроки и что делать?

Пожалуйста, поймите, что это может не обязательно произойти. Вполне возможно, что качество портфеля остается очень хорошим после погашения. Однако мы также должны понять, почему, если все было хорошо, так много инвесторов (или крупных инвесторов) покидают фонд? ценные бумаги. Кроме того, вы должны учитывать, что в марте, июне, сентябре и декабре могут быть колебания в размере схем заемного фонда, когда производятся авансовые налоговые платежи.

Постоянный отток средств из вашей схемы может означать, что с вашим портфелем схемы фонда что-то не так. Вам нужно копнуть глубже.

На мой взгляд, розничные деньги липкие (не уходят быстро). С другой стороны, HNI и корпоративные казначейские обязательства заберут свои деньги в одночасье. Они также лучше информированы. Поэтому возможно, что у вашего фонда есть проблемы, но это не отражается на размере фонда (если розничные инвесторы являются основными инвесторами в схеме). Это может произойти в случае популярных схем долговых взаимных фондов.

Концепция бокового кармана была введена SEBI в 2018 году, чтобы предотвратить обман розничных инвесторов в долговых паевых инвестиционных фондах. Несмотря на то, что боковые карманы хороши в принципе, они могут предотвратить ущерб только после того, как произошло нарушение по умолчанию. Бегство капитала из фонда может произойти задолго до фактического возникновения кредитного события. Если вы уже являетесь инвестором, несмотря на массовый отток, ваш портфель может иметь более высокий риск концентрации. Поэтому вам нужно быть бдительными в отношении размера фонда.

Есть много способов сделать это.

№1 Компании взаимных фондов (КУА) обязаны ежемесячно раскрывать информацию о своих портфелях. КУА также должны отправлять инвесторам электронные письма о раскрытии информации о портфеле. Вы получите электронные письма, подобные приведенному ниже, между 7 числом и 10 е каждого месяца. Портфель на последний день предыдущего месяца. Поэтому электронное письмо, которое вы получили 8 сентября го будет иметь состав портфеля по состоянию на 31 августа.

Вам нужно перейти по ссылке. Вы можете скачать файл и проверить размер вложенной вами схемы фонда. В этом Excel вы также можете проверить полное портфолио схемы. Таким образом, если вы слышали плохие новости о компании и хотите проверить, содержит ли ваша схема какие-либо облигации этой компании, а также уровень риска по таким облигациям, вы можете проверить это в этом файле Excel.>

Обратите внимание, что информация о портфолио доступна в открытом доступе только ежемесячно. Поэтому даже 29 сентября го , последние общедоступные данные будут по состоянию на 31 августа (если только КУА не решит сообщать инвесторам отдельно).

Кстати, в вышеупомянутом файле Excel также есть подробности о схемах долевого участия. Тем не менее, схемы акционерного капитала трудно оценить, просто взглянув на портфель. В конце концов, плохая компания может стать хорошим капиталовложением, если оценка будет хорошей. С другой стороны, хорошая компания может оказаться неудачным вложением при высокой оценке.

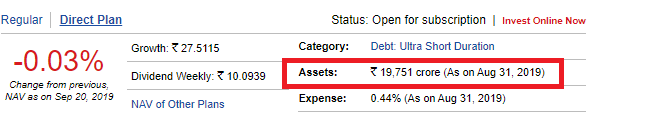

№2 Есть еще один гораздо более простой способ проверить размер схемы, особенно это единственное, что вы хотите проверить. Вам просто нужно зайти на сайт ValueReasearch и найти свою схему. В самом верху вы найдете что-то вроде этого.

Вы можете проверять это, скажем, один раз в квартал в обычное время и ежемесячно, если знаете, что безопасность вашей схемы сомнительна. Если вы перейдете в раздел «Загрузить отчеты» и загрузите карточку фонда, она также покажет годовую динамику размера фонда. Однако вы можете проводить проверки чаще, если знаете, что схема вашего фонда связана с проблемной организацией.

#3 Самый быстрый способ – перейти к Веб-сайт AMFI . На сайте AMFI вы можете проверять данные даже ежедневно. Вышеупомянутые два метода не предоставляют данные на ежедневной основе. Спасибо, Прадип, что указал мне на это в разделе комментариев!!!

По ссылке раскрытия портфолио (которую вы получаете по почте) вы также можете получить доступ к данным портфолио за предыдущие месяцы. Вы можете проверить динамику размера фонда, взглянув на размеры за последние несколько месяцев или кварталов. Вы также можете сравнить текущие данные с данными, предшествующими тому месяцу, когда впервые возникла проблема с проблемным объектом.

Резкое падение размера фонда явно является тревожным сигналом.

Постарайтесь понять первопричину. Это может быть связано с некоторыми проблемами в портфеле фонда или из-за неприязни к фонду или категории. Первая причина — большая проблема. Второй не так много. Пример второй причины:после недавней волны дефолтов крупные фонды выиграли за счет более мелких фондов. Или отказ от фондов долгосрочных облигаций, когда ожидается повышение процентных ставок.

Вот что вам следует делать (особенно если в портфеле есть проблемы, т.е. повышенная концентрация проблемных ценных бумаг):

Между уплатой налогов и жизнью с риском вы должны сделать выбор. Если вы продаете до 3 лет, вам придется платить STCG по вашей фиксированной ставке. Если вы продаете через 3 года, ваш прирост капитала будет облагаться налогом по ставке 20% после индексации. Сравните это с процентом воздействия вашей схемы на проблемную организацию.

Многое будет зависеть от суммы ваших инвестиций в фонд, года выпуска ваших инвестиций и вашей налоговой ставки.

Как розничные инвесторы, нет ничего, что могло бы предложить нам соотношение риска и доходности взаимных фондов акций или ETF. Я предполагаю, что мы не умеем выбирать акции.

Однако в случае с долговыми взаимными фондами существуют явные альтернативы. У вас есть банковские срочные депозиты, небольшие сберегательные схемы (PPF, SY и т. д.), государственные облигации, аннуитеты и т. д. Очевидно, что долговые взаимные фонды являются наиболее рискованными. Поэтому, прежде чем инвестировать в долговые взаимные фонды, инвестиции в долговые паевые инвестиционные фонды имеют смысл для вас.

В этих сообщениях я сравнил банковские срочные депозиты и долговые взаимные фонды. Сообщение 1 Сообщение 2

Короче говоря, долговые взаимные фонды превосходят банковские срочные депозиты по гибкости погашения, налоговой эффективности и масштабам более высокой доходности за счет принятия на себя кредитного и процентного риска. В то же время долговые средства демонстрируют большую волатильность и больший риск.

Вы должны понять, что подходит именно вам. Помните, что в отличие от инвестиций в акционерный капитал потенциал заемных средств относительно ограничен. Например, если вы пожилой гражданин и подпадаете под налоговую категорию 0% или 5%, у вас будет ограниченный стимул инвестировать в долговые взаимные фонды, особенно в те категории долговых фондов, которые мне нравятся. Или, если вы являетесь NRI, у вас есть возможность инвестировать в срочные депозиты NRE, где процентный доход не облагается налогом, по крайней мере, в Индии.

Вот на что я обращаю внимание при выборе заемных средств для своего портфеля или портфеля моих клиентов.

Я подробно обсудил контрольный список в этом посте.

С инвестициями, независимо от того, насколько вы усердны, вам, возможно, все равно придется скорректировать курс.

Выберите правильный инвестиционный продукт. Остерегайтесь красных флажков. Оценить риски и затраты. Скорректируйте курс.

Изображение предоставлено :Pixabay