Знаете ли вы, какая самая крупная схема паевых инвестиционных фондов в Индии? Нет, это не фонд акций и даже не фонд долговых обязательств. Самая крупная по размеру схема - это HDFC Prudence - гибридный фонд акций. И не только в крупнейших фондах этой категории. Существуют HDFC Balanced, ICICI Pru Balanced и SBI Magnum Balanced Fund.

Приманка сбалансированного фонда хорошо известна. Но в этом году он вышел на совершенно новый уровень.

Большинство инвесторов впервые в 2017 году инвестировали через сбалансированные паевые инвестиционные фонды. Инвесторы FD, разочарованные падением процентных ставок, искали новые возможности для размещения своих денег. Затем произошел переход сбережений из неформальной экономики в формальную (наличные в банк).

У инвесторов было мало вариантов. Поскольку это были первые инвесторы, КУА заставили своих дистрибьюторов предлагать « доход + низкий риск» комбинация сбалансированных средств. Вдобавок к этому есть приманка для ежемесячных дивидендов в размере 1%, на которую тоже попалось большинство инвесторов (как новых, так и старых).

Если принять во внимание новые правила категоризации SEBI, большая часть этих «сбалансированных» фондов будет известна как агрессивные гибридные фонды акций.

Толпы инвесторов приходили со своими деньгами. Одним из крупных бенефициаров этого импульса стал Сбалансированный фонд SBI Magnum, который сейчас, вероятно, является третьим по величине гибридным фондом.

Фонд вырос с рупий. 4000 крор в апреле 2016 года до рупий. 10000 крор в апреле 2017 года и сейчас по цене рупий. 18000 крор. Это рост в 2,5 раза за год, а за последние 8 месяцев - еще на 80%.

Что происходит? Инвесторы слепнут?

Давайте посмотрим на некоторые подробности о фонде.

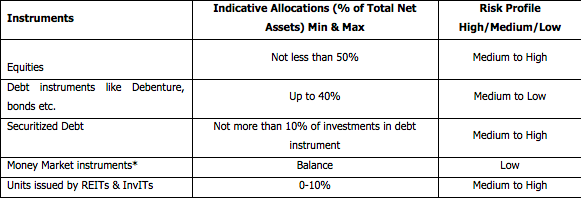

Как и в любом другом гибридном фонде, в нем говорится:

Обеспечение инвесторам долгосрочного прироста капитала наряду с ликвидностью открытой схемы путем инвестирования в сочетание долга и капитала. Схема будет инвестировать в диверсифицированный портфель акций быстрорастущих компаний и уравновешивать риски, инвестируя оставшуюся часть в относительно безопасный долговой портфель.

Это четко отражено в желаемом распределении активов . указано в Информационном документе о Схеме.

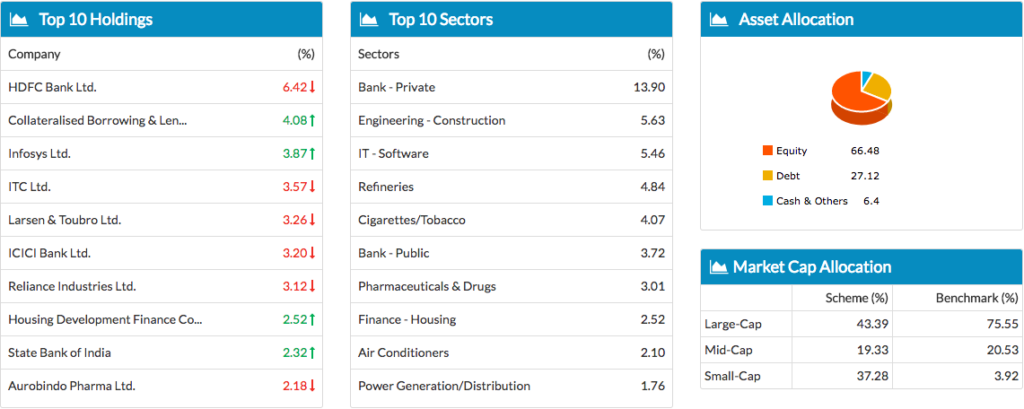

Как это отражается в его реальном портфолио?

Как вы можете заметить, часть собственного капитала SBI Magnum Balanced Fund напоминает мультикаповый фонд с распределением по рыночной капитализации. Фактически, существует более крупное распределение средней и малой капитализации, что делает его агрессивным фондом.

Спектакль открыт для всеобщего обозрения и является одной из причин, по которой все деньги были вложены в него. Пока никто не жалуется!

На первый взгляд ничего. Он наделен крупнейшей филиальной сетью своего материнского SBI и доверием миллионов клиентов банка. ( Пожилая женщина сказала мне, что хочет иметь дело с SBI для инвестирования, потому что считает, что там ее деньги в безопасности. )

К сожалению, такое доверие дорого обходится.

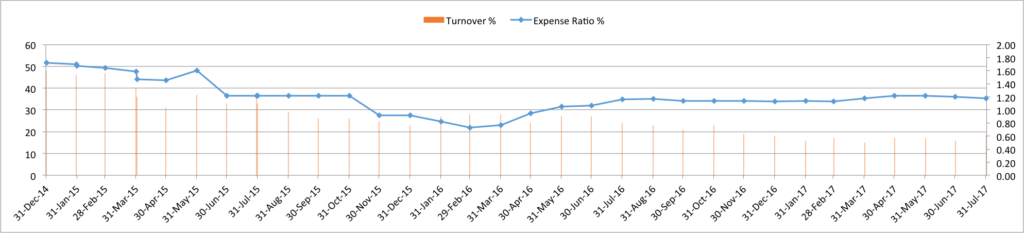

В рупиях. 4000 крор размером в марте 2016 года, этот фонд взимал 0,76% расходов, сегодня с рупиями. 18 000 крор, это 1,23% при прямом плане и около 2% при обычном плане.

Я специально упоминаю регулярный план, потому что это то, что вам предлагает банк как дистрибьютор фонда.

Источник : Unovest Research, Информационные бюллетени, с декабря 2014 г. по июль 2017 г., только прямые планы

Как видите, по мере роста активов фонда увеличились и его расходы.

В то время как AMC может взимать плату, которую хочет, менеджеры считают, что они заслуживают такой высокий коэффициент расходов. На самом деле, если вы посмотрите на аналогичные фонды в отрасли, они берут гораздо меньше.

Достаточно взглянуть на HDFC Balanced Fund, фонд с аналогичным распределением и профилем, но с расходами 0,82% (по состоянию на ноябрь 2017 года, прямой план).

Любой из достойных инвесторов согласен с тем, что текущее ралли рынка, это бычье движение является результатом ликвидности, предоставляемой SIP, NPS, EPF, компаниями по страхованию жизни и т. Д.

Даже самые глупые фонды становятся свидетелями подъема в том, что сказал Уоррен Баффет:« прилив поднимает все лодки . ”

Большая часть компаний со средней и малой капитализацией в портфеле фонда SBI принесла прибыль от рыночного ралли. В настоящее время особые навыки не имеют значения, кроме управления рисками.

Вопрос в том, почему управляющий фондом заслуживает этой дополнительной платы с денег инвесторов? Я не совсем уверен.

Ясно одно:AMC использует этот безудержный бычий рынок для получения собственной прибыли. Инвестор этого не понимает и ошибочно полагает, что высокая прибыль - это результат умения.

Я считаю, что при многократном росте AUM расходы в идеале должны быть намного ниже 1%.

Но затем я возвращаюсь к заголовку - инвесторы ослеплены доверием и платят за это высокую цену.

Как вы думаете?