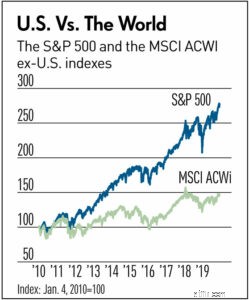

Что делает диверсификацию инвестиций настолько сложной для нас, простых смертных, так это то, что вы никогда не почувствуете, что у вас есть оптимальный портфель, и у вас не будет мучительного разочарования «а что, если…». Например, несмотря на то, что многие профессионалы в области инвестиций поощряют инвесторов вкладывать в свои портфели акции международных компаний, это не было выигрышной стратегией в течение последнего десятилетия, поскольку фондовый рынок США значительно опережал остальные страны мира, как показано на этом графике:/Р>

Примечание. MSCI ACWI — это индекс для всех стран, и на этой диаграмме он не включает индексы США.

Таким образом, для тех, кто диверсифицирует таким образом, десятилетие может показаться долгим сроком для одной части вашего портфеля (США), чтобы превзойти другую (неамериканские акции). Пузырь мыслей:что, если бы… я владел только американскими акциями?» Учитывая неопределенность, которую все мы принимаем как инвесторы, некоторые задаются вопросом, не будут ли в предстоящем десятилетии международные акции опережать рост, как, кажется, предполагают некоторые заголовки. Между тем, другие с отвращением решит, что пришло время отказаться от международных акций и удвоить ставки по акциям США.

Другая форма диверсификации — это разделение (или распределение) между акциями и облигациями. На самом деле это основной фактор, определяющий, как будет работать ваш портфель; это решение между тем, сколько вкладывать в акции и облигации. В течение последнего десятилетия выигрышной стратегией были 100% акций, поскольку самый продолжительный бычий рынок акций продолжает катиться до 2020 года. Если вы владели облигациями в течение последнего десятилетия, вы чувствуете разочарование, зная:«Я мог бы заработать больше, если бы У меня было только больше запасов». Конечно, это предубеждение задним числом (также известное как защитник в понедельник утром), поскольку, когда решение было принято, мы не могли знать, что последует за ним.

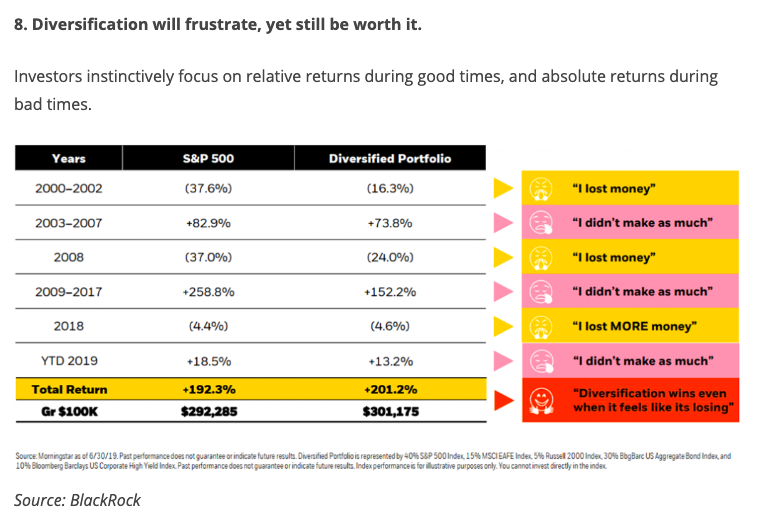

Этот пост из блога bps and piece представляет собой 20-летний взгляд на диверсификацию, сравнивая эффективность фондового индекса S&P 500 с диверсифицированным портфелем (60% акций и 40% индекса облигаций). Обратите внимание на эмоции (смайлики справа), которые инвестор, который диверсифицировал, испытал бы в эти временные рамки. Кажется, они никогда не бывают удовлетворены . Тем не менее, со всеми взлетами и падениями, которые произошли за 20-летний период, диверсифицированный портфель фактически превзошел портфель S&P 500. Почему? Как показывает диаграмма, инвесторы, которые были диверсифицированы, увидели, что их портфели потеряли меньше денег во время обвалов фондового рынка в 2000-2002 и 2008 годах, когда удерживание облигаций обеспечивало балласт для их падающих акций.

Я думаю, что блоггер резюмирует, как вы могли бы подумать о диверсификации и перестать думать о "что, если..."

Вопросы:

-----------------------

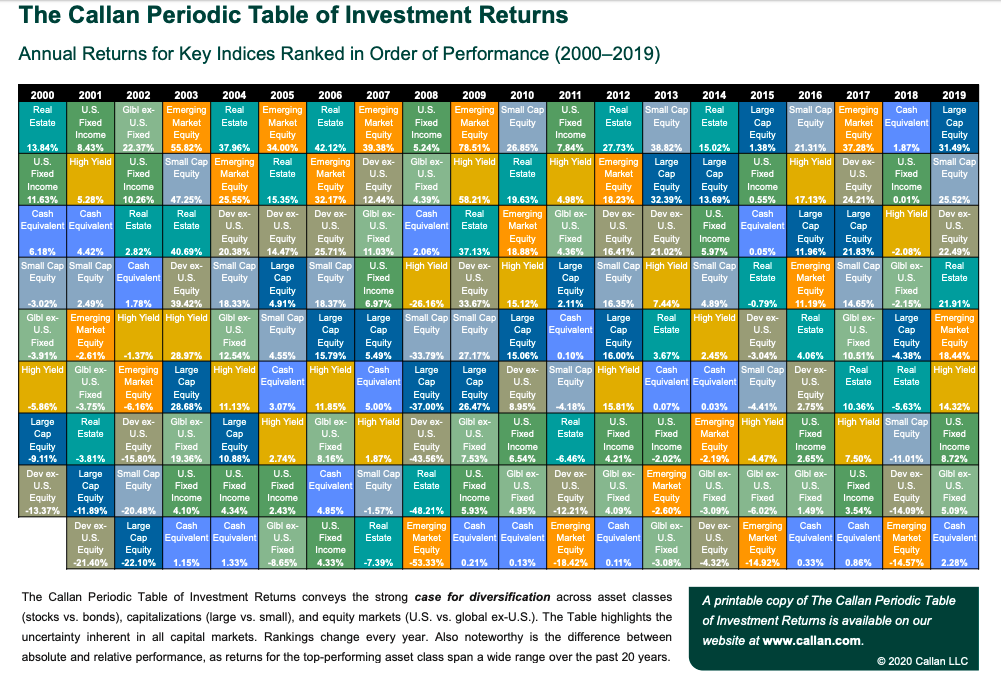

Вот еще один график, показывающий ценность диверсификации. Отследите эти отдельные классы активов за 20-летний период, и вы увидите лоскутное одеяло, в котором относительная производительность этих активов буквально «по всей карте». Идея предсказывать, какие из них принесут наибольшую пользу в данном году, — чистая глупость (щелкните, чтобы открыть PDF). Решение простое:диверсифицируйте!

Вопрос:

Вопрос:

------------------

Хотите узнать больше об индексных фондах? Обязательно ознакомьтесь с инвестиционным подразделением NGPF и многочисленными мероприятиями, включая Let's Make A Mual Fund. и Что такое S&P 500?