Moneyfarm — это робот-консультант нового поколения, который управляет инвестициями клиентов с помощью недорогой и простой понять манеру. Это достигается за счет использования биржевых фондов (ETF). Хотя он использует пассивные инвестиции, инвестиционные портфели Moneyfarm управляются на дискреционной основе (т.е. Moneyfarm принимает инвестиционные решения за вас) через инвестиционную команду, которая обеспечивает тактический надзор. В отличие от некоторых других роботизированных консультационных фирм, Moneyfarm также предоставляет ограниченные финансовые онлайн-консультации, когда вы выбираете портфель.

Moneyfarm — это робот-консультант нового поколения, который управляет инвестициями клиентов с помощью недорогой и простой понять манеру. Это достигается за счет использования биржевых фондов (ETF). Хотя он использует пассивные инвестиции, инвестиционные портфели Moneyfarm управляются на дискреционной основе (т.е. Moneyfarm принимает инвестиционные решения за вас) через инвестиционную команду, которая обеспечивает тактический надзор. В отличие от некоторых других роботизированных консультационных фирм, Moneyfarm также предоставляет ограниченные финансовые онлайн-консультации, когда вы выбираете портфель.

Для того, чтобы обеспечить независимую оценку пенсии Moneyfarm, я не только зарегистрировал учетную запись в Интернете, но и посетил их офисы, чтобы увидеть, как их директор по инвестициям и его команда инвестируют деньги клиентов. Как один из самых цитируемых экспертов по инвестициям в национальной прессе, я всегда буду обращать внимание на это при рассмотрении пенсионного продукта Moneyfarm.

Я также хочу, чтобы вы знали, что, поскольку пенсия Moneyfarm может подойти для некоторых читателей (полный обзор читайте ниже), я обеспечил эксклюзивное предложение для читателей MoneytotheMasses.com, что означает, что если вы инвестируете в пенсию Moneyfarm, вы можете получить до 1000 фунтов стерлингов в качестве денежного бонуса*

В интересах прозрачности я получаю небольшую плату от Moneyfarm, если вы используете предложения. Однако редакционная независимость имеет первостепенное значение для MoneytotheMasses.com, и третьи лица никоим образом не влияют на этот обзор или мои взгляды. Я включил ссылку на Moneyfarm в конце этой статьи, которую вы можете использовать, и MoneytotheMasses.com не получит никакой оплаты от вашего реферала.

Moneyfarm* создает и управляет пенсионным портфелем для вас, который направлен на достижение ваших пенсионных целей. Продукт представляет собой пенсию с установленной датой, что означает, что Moneyfarm регулярно перебалансирует ваш портфель, чтобы максимизировать ваши инвестиции и отслеживать ваши финансовые цели на основе выбранной вами даты выхода на пенсию и отношения к риску.

Каждая пенсия Moneyfarm создается путем предоставления онлайн-консультаций по регулируемым инвестициям и услуги дискреционного управления. Вместо того, чтобы тратить время на телефонные разговоры или посещать финансового консультанта в их офисе, весь процесс Moneyfarm управляется онлайн.

Все, что вам нужно сделать, это ответить на онлайн-анкету, которая поможет определить вашу склонность к риску, оценив ваши цели, временной горизонт, финансовое положение и отношение к риску. Прежде чем ваш портфель будет создан, вам также необходимо будет указать, как долго вы хотите копить, т. е. когда вы хотите выйти на пенсию.

Затем вам будет рекомендован портфель биржевых фондов (ETF), созданный и управляемый его командой. Вам не нужно беспокоиться о выбранных вами фондах или конкретных регионах или секторах, поскольку все это управляется в рамках службы дискреционного управления.

После того, как вам порекомендовали портфолио на основе вашего пользовательского профиля, Moneyfarm пересматривает эту рекомендацию не реже одного раза в год. В каждую годовщину вы будете получать уведомление о необходимости обновить свой профиль и анкету риска, если вы не сделали этого в течение года. Затем Moneyfarm сообщит вам, подходит ли ваш текущий портфель или вам нужно перейти на один из шести других портфелей, чтобы уменьшить/увеличить инвестиционный риск, который вы принимаете.

Сочетание использования целевой пенсии с датой вместе с финансовым советом означает, что по мере приближения к вашей пенсии Moneyfarm, естественно, будет рекомендовать вам брать на себя меньший инвестиционный риск, прежде чем вы получите доступ к своей пенсии. Это снижение рисков называется «стилем жизни» в мире финансового планирования. Хотя в процессе Moneyfarm есть ручной (а не дискреционный) элемент, заключающийся в том, что вы должны принять их новую рекомендацию, тем не менее, это форма стиля жизни, и я не совсем понимаю, почему Moneyfarm не подчеркивает это в своем маркетинге. С моей точки зрения, это большой плюс.

Во многих публикациях в прессе и даже в результатах поиска «пенсия Moneyfarm» пенсия Moneyfarm упоминается как личная пенсия с собственными инвестициями (SIPP). Однако полный SIPP обычно позволяет вкладчику выбирать и управлять своими собственными инвестициями из широкого выбора поставщиков. Moneyfarm предлагает только ETF и выбирает их за вас, а это означает, что их продукт больше похож на личную пенсионную схему.

В любом случае вы по-прежнему будете получать налоговые льготы по пенсионным отчислениям и возможность доступа к своим деньгам с 55 лет, если вы захотите купить аннуитет, уменьшить доход или просто продолжать инвестировать до выхода на пенсию.

<цитата>Вы можете перевести существующие пенсии в пенсию Moneyfarm бесплатно, и, кроме того, Moneyfarm покроет все расходы по переводу.

В Moneyfarm ваша пенсия строится с помощью биржевых фондов (ETF), чтобы ваши инвестиции были дешевыми и прозрачными.

Всем пользователям Moneyfarm, будь то через его общий счет, ISA или пенсионный фонд, назначается портфель в зависимости от уровня риска. Но прежде чем вы получите свой портфель, Moneyfarm должен получить представление о том, какой вы инвестор.

Он использует анкету (как показано ниже), которая оценивает ваше неприятие риска, доход и финансовое положение, а также другие психологические характеристики, влияющие на ваши отношения с инвестициями, такие как ваше отношение к риску, вознаграждению и потерям.

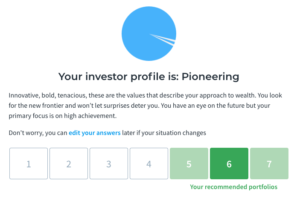

После того, как вы ответили на вопросы анкеты, вам будет представлен следующий экран, на котором будут представлены рекомендуемые вами портфолио, одно из которых выделено темно-зеленым цветом, а другое — светло-зеленым (темно-зеленый цвет означает благоприятную рекомендацию, основанную на ваших ответах).

Вы можете пересдать анкету, если вы недовольны результатом. На этом этапе Moneyfarm представлял на экране разбивку соответствующих портфелей, но теперь вам предлагается продолжить полную регистрацию. Если вам интересно посмотреть распределение активов рекомендуемого вами портфеля, вы можете просто проверить это на веб-сайте Moneyfarm, так как это легкодоступная информация. Вы можете бесплатно создать портфолио самостоятельно, используя инструмент портфолио Moneyfarm, не привязываясь к сервису. Регистрация бесплатна, и вы не обязаны вкладывать деньги.

Существует много споров об активном и пассивном управлении, но Moneyfarm сделал этот выбор за вас, поскольку все его портфели состоят из биржевых фондов, охватывающих различные классы активов, регионы и сектора в зависимости от вашего уровня риска.

У ETF есть преимущества, поскольку они дешевле по сравнению с активно управляемыми фондами, поэтому больше ваших денег идет на возврат, и они полностью прозрачны, поэтому вы знаете, куда вложены ваши деньги. Однако есть и обратная сторона, поскольку вы будете отслеживать только тот индекс, который повторяет ETF, а не превзойти его, к чему стремится активный управляющий фондом (хотя, по общему признанию, это редко случается). Весь сервис Moneyfarm управляется и отслеживается онлайн, но вы также можете поговорить с инвестиционными консультантами Moneyfarm, чтобы обсудить ваши варианты, если вам нужно.

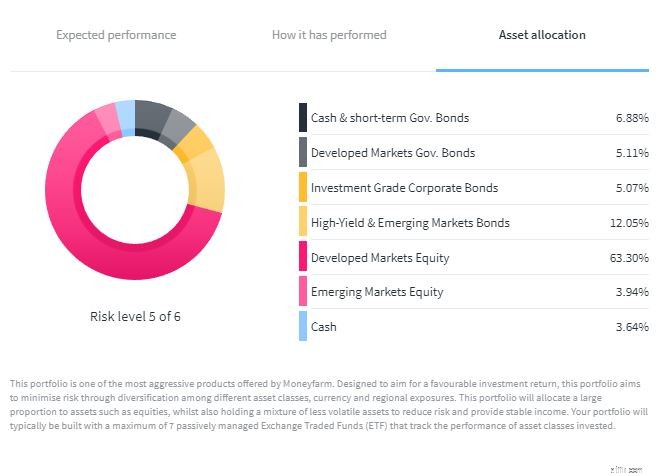

После заполнения анкеты вам необходимо указать свои взносы и дату выхода на пенсию. Вы сможете увидеть, как настроен каждый портфель (пример показан ниже), на чем может основываться ваша вероятная доходность, сколько вы планируете сэкономить и уровень риска. Это поможет вам решить, нужно ли вам инвестировать больше или скорректировать уровень риска, на который вы хотите пойти. Все эти детали можно изменить в любой момент.

Как упоминалось ранее, Moneyfarm будет ежегодно проверять ваше портфолио и его пригодность, чтобы вы могли оценить, находится ли оно на пути к достижению ваших целей — почти так же, как это делает финансовый консультант.

Когда вы довольны своим портфелем, вы можете инвестировать деньги или перевести существующую пенсию в Moneyfarm (подробнее об этом позже). Как только ваши деньги будут инвестированы в выбранный вами портфель, Moneyfarm будет управлять портфелем и выбирать базовые ETF. Портфель ребалансируется 3-4 раза в год для минимизации затрат, а инвестиционная команда обеспечивает тактический надзор за их количественными инвестиционными моделями. Инвестиционный комитет собирается ежемесячно, хотя команда постоянно оценивает портфели. Из разговоров с их директором по инвестициям я понял, что Moneyfarm уделяет столько же внимания управлению рисками, сколько и оптимизации доходов. Хотя это было небольшим замедлением для портфелей Moneyarm на ралли фондового рынка в 2017 году, это означало, что его портфели хорошо держались во время распродажи фондового рынка весной 2018 года. Позже в этой статье я более подробно рассмотрю результаты Moneyfarm по сравнению с его конкурентами. .

Раньше в Moneyfarm минимальные инвестиции составляли всего 1 фунт стерлингов, что делало его довольно привлекательным способом начать откладывать на пенсию. Но в июле 2018 года он изменил это на единовременную выплату в размере 500 фунтов стерлингов, а в феврале 2020 года минимум был снова увеличен, на этот раз до 5000 фунтов стерлингов. В августе 2021 года Moneyfarm снова снизила минимальную сумму инвестиций до 500 фунтов стерлингов и без необходимости устанавливать ежемесячный прямой дебет. Первоначальные инвестиции могут исходить от вас самих, пенсионного перевода или от вашего работодателя, если вы сможете убедить своего начальника внести свой вклад.

Помимо этого, Moneyfarm позволяет вам устанавливать свои собственные взносы с учетом их минимального значения, объясняя это тем, что минимальные инвестиции в размере 500 фунтов стерлингов помогают диверсифицировать ваши риски.

Помните, что чем больше вы регулярно инвестируете, не нарушая годовой и пожизненной пенсии, тем больше вы, вероятно, выиграете от усреднения стоимости в фунтах стерлингов, что, как мы надеемся, увеличит вашу прибыль и пенсионные сбережения.

Работодатели также могут вносить вклад в пенсионное обеспечение Moneyfarm Pension для своих сотрудников. Вам нужно будет запросить форму у Moneyfarm и заполнить ее, чтобы настроить взносы.

Вы можете переводить пенсии от других поставщиков в Moneyfarm, в том числе из SIPP и пенсионных схем на рабочем месте, если вы не начали получать от них доход. Moneyfarm позволяет вам переводить бесплатно и даже покроет любые комиссии за выход от вашего старого провайдера.

Также стоит проверить свои старые пенсии на наличие определенных льгот, таких как гарантии аннуитетной ставки, так как тогда, возможно, стоит их сохранить. Единственный тип пенсии, который вы не можете перевести в Moneyfarm, — это схема с установленными выплатами (также известная как схема окончательной заработной платы). Дополнительную информацию о переводе пенсии с последней зарплатой читайте в нашей статье «Должен ли я переводить свою пенсию с последней зарплаты?»

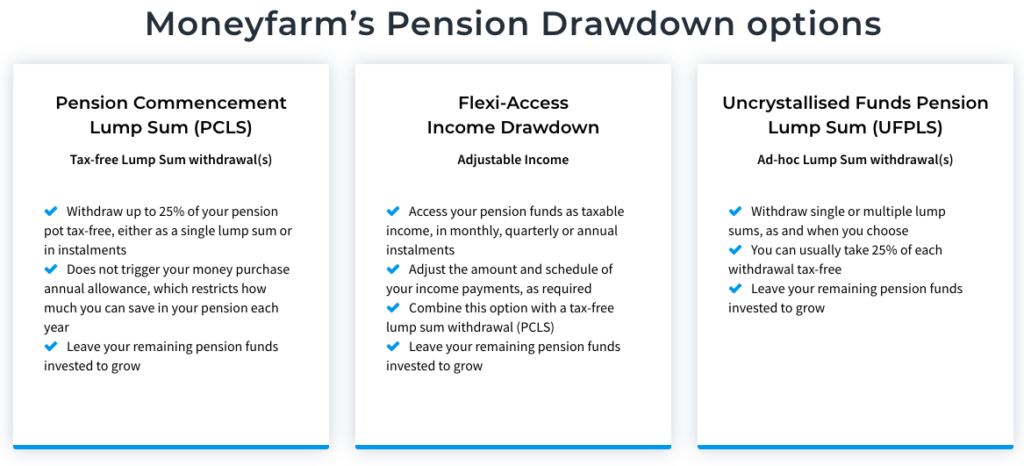

Moneyfarm не только помогает вам накопить пенсионные накопления, но и помогает при выходе на пенсию. Вы можете начать снимать свои средства с 55 лет и старше, используя пенсионные просадки Moneyfarm. Это форма просадки дохода, которая позволяет вам сохранить часть вложенных денег, снимая определенную сумму каждый месяц. Moneyfarm не взимает никаких дополнительных сборов за снятие дохода, помимо обычной платы за платформу и фонды, в то время как другие поставщики пенсионных услуг или платформы могут взимать плату за установку или дополнительные административные сборы. Нажмите, чтобы увеличить изображение ниже, чтобы увидеть варианты просадки пенсии Moneyfarm.

Реальность такова, что у Moneyfarm пока нет портфеля доходов, опять же, как и у большинства консультационных фирм, который идеально подходил бы для пенсии при просадке. Поэтому вместо этого вам нужно будет снимать единовременные суммы из вашей пенсионной корзины при выходе на пенсию. Это не идеально, так как это может означать, что вам придется обналичивать больший процент вашей пенсии на падающем рынке, если вы хотите сохранить уровень получаемого дохода в фунтах и пенсах. Однако на этом этапе ничто не мешает вам перевести деньги другому поставщику и создать собственный портфель доходов.

Другой вариант выхода на пенсию — получение аннуитета, однако Moneyfarm не предоставляет его, поэтому вам придется перевести свои средства новому поставщику. Moneyfarm не взимает комиссию за выход, поэтому вы можете сделать это или даже найти другого поставщика кредитных средств без каких-либо дополнительных затрат, кроме тех, которые взимает новый поставщик.

Сборы Moneyfarm одинаковы для всех его счетов (пенсионный, ISA и общий инвестиционный счет), и если у вас есть несколько портфелей, таких как пенсионный и ISA, вы будете платить только одну комиссию за платформу. Инвесторы платят 0,75% на первые 10 000 фунтов стерлингов, затем 0,6% на любую сумму от 10 000 до 50 000 фунтов стерлингов, 0,5% на любую сумму от 50 000 до 100 000 фунтов стерлингов и затем 0,35% на средства выше этой суммы. Существует также средняя комиссия фонда в размере 0,2%.

Например, если вы инвестируете 125 000 фунтов стерлингов, вы заплатите 0,75% за первые 10 000 фунтов стерлингов, 0,6 % за 40 000 фунтов стерлингов, 0,5 % за 50 000 фунтов стерлингов и 0,35 % за 25 000 фунтов стерлингов. Комиссии взимаются ежемесячно, но рассчитываются ежедневно в зависимости от стоимости вашего портфеля.

Moneyfarm был запущен в Великобритании в 2016 году, поэтому у него есть данные об эффективности чуть более чем за четыре года.

Его консервативный портфельный продукт с самым низким уровнем риска 1, который инвестирует исключительно в облигации и сырьевые товары, принес доходность 6,1% с января 2016 года или 1,1% в год.

Уровень 2, или сфокусированный портфель, начинает вводить акции наряду с облигациями и приносит 18,1 % с января 2016 года и 3,1 % в год.

Те, кто находится в портфеле, управляемом уровнем 3, начнут двигаться вверх по шкале риска, при этом доля акций превзойдет облигации. Этот подход принес 33,6 % доходности с января 2016 года и 5,5 % в годовом исчислении.

Доля вложений в акции еще больше увеличивается на уровне 4, называемом портфелем исследований, с усилением внимания к областям, считающимся более рискованными, например, к развивающимся рынкам. Доходность этого портфеля с января 2016 г. составила 38,6 %, а годовая – 6,2 %.

Пятый уровень риска, описываемый как авантюрный, начинает сокращать риск по облигациям, избавляясь от продуктов, связанных с инфляцией, и переключаясь с Великобритании на акции развивающихся рынков, Японии и США. Доходность этого портфеля на данный момент составляет 49,5 %, или 7,7 % в год.

Второй по величине портфель риска, шестой уровень или новаторский, имеет меньшую подверженность облигациям и имеет более высокий вес по отношению к развивающимся рынкам и США. С января 2016 года он принес 58,8 % прибыли и 8,9 % в год.

Портфель с самым высоким уровнем риска, седьмой уровень, имеет наименьшую подверженность облигациям, а также наибольший вес по отношению к развивающимся рынкам и США. Поскольку портфель был доступен только в мае 2019 года, доходность моделируется. Смоделированные прошлые результаты показывают, что доходность портфеля составила бы 72,8 % с января 2016 года и 10,6 % в год.

Ознакомьтесь с нашим обзором Moneyfarm, где мы более подробно рассмотрим пенсионные показатели робота-консультанта по сравнению с Nutmeg, самым известным роботом-консультантом.

Ближайшими конкурентами робо-пенсии Moneyfarm являются Wealthsimple, Nutmeg и PensionBee. Все начинают с одинаковых мест, спрашивая пользователей об их пенсионных целях, но различия возникают, когда речь идет о минимальных инвестициях и выборе портфелей и услуг, которые вы в конечном итоге получаете.

Самая низкая минимальная инвестиция из трех — Wealthsimple, вы можете начать свои пенсионные сбережения всего за 1 фунт стерлингов по сравнению с 500 фунтами стерлингов с Nutmeg и Moneyfarm. У PensionBee нет минимума, но вы можете получить только один из его портфелей, переведя существующие пенсионные накопления. Дополнительную информацию можно найти в нашем отдельном обзоре Wealthsimple, обзоре Nutmeg и обзоре PensionBee.

В семи портфелях Moneyfarm много разнообразия, в то время как вы получаете девять с Wealthsimple и семь с PensionBee. Тем не менее, вы получаете десять портфелей с мускатным орехом.

Все четыре провайдера предлагают недорогие портфели ETF или трекерных фондов. Мускатный орех имеет две структуры оплаты. Его полностью управляемые портфели (сопоставимые с инвестиционными портфелями Moneyfarm), которые активно управляются для защиты от убытков и повышения доходности на 0,75% до 100 000 фунтов стерлингов и 0,35% сверх этой суммы. Он также предлагает портфели с фиксированным распределением, предназначенные для работы без вмешательства. Они взимают 0,45% до 100 000 фунтов стерлингов и 0,25% выше. Портфели Nutmeg имеют комиссию за фонд, которая в среднем составляет 0,19%.

Wealthsimple взимает ежегодную комиссию в размере 0,7%, хотя она снижается до 0,5%, если у вас есть инвестиции на сумму более 100 000 фунтов стерлингов. Сборы PensionBee зависят от портфеля, а также от того, сколько вы инвестируете, при этом сборы снижаются на суммы свыше 100 000 фунтов стерлингов. Для пенсий менее 100 000 фунтов стерлингов вы будете платить ежегодные сборы в размере 0,50%-0,95%, в зависимости от портфеля. При стоимости выше 100 000 фунтов стерлингов расходы уменьшаются вдвое.

Все они разрешают переводы от других поставщиков, но услуга PensionBee идет немного дальше, поскольку она также поможет вам найти вашу пенсию. Это выделяет его как достойную услугу консолидации пенсий, особенно потому, что вы можете начать работу, только сделав перевод. Для сравнения, Moneyfarm позволяет вам начать новую пенсию или перевести старые средства и имеет один простой для понимания пенсионный продукт. Сервис Wealthsimple работает по тому же принципу, что и Moneyfarm, но имеет более низкую стоимость входа — 1 фунт стерлингов, а не 500 фунтов стерлингов. У мускатного ореха также есть минимальные инвестиции в размере 500 фунтов стерлингов, но вы получите более широкий выбор портфелей.

Moneyfarm в настоящее время является одним из наиболее известных имен в сфере роботов-консультантов. Данные о его производительности относятся только к 2016 году, по сравнению с пятилетним послужным списком, который вы можете получить с Nutmeg. Как показано в нашем более широком обзоре Moneyfarm (в котором также рассматривается продукт ISA), Moneyfarm показал хорошие результаты по сравнению с Nutmeg, лишь немного отставая от них с момента создания.

Платформа Moneyfarm проста в использовании, а процесс настройки быстрый, хотя он немного неуклюж, если вы хотите резко изменить уровень риска после первой оценки. После того, как вы заполните анкету и настроите взносы, вы можете изменить свой уровень риска на единицу, например, перейти с шести на пять или наоборот, но если вы хотите еще больше уменьшить или увеличить, вам нужно создать совершенно новый портфель.

В семи портфелях есть большой выбор, что дает вам доступ к широкому спектру активов, и вы можете начать с первоначальной инвестиции в размере 500 фунтов стерлингов. Кроме того, вы можете получить денежный бонус до 1000 фунтов стерлингов. если вы инвестируете в пенсионный фонд Moneyfarm через это предложение*.

Если вы ищете простой, не вызывающий хлопот пассивный метод инвестирования, с человеческим контролем, с портфелем, рекомендованным в соответствии с вашим профилем риска и целями сбережений, то Moneyfarm, безусловно, является сервисом, который стоит рассмотреть.

Если рядом со ссылкой стоит *, это означает, что это партнерская ссылка. Если вы перейдете по ссылке «Деньги в массы», вы можете получить небольшую плату, которая поможет сохранить «Деньги в массы» бесплатным для использования. Но, как вы можете ясно видеть, это никоим образом не повлияло на этот независимый и взвешенный обзор продукта. Следующую ссылку можно использовать, если вы не хотите помогать Money to the Masses - Moneyfarm

Tencent — это технический ETF и венчурный фонд, а не просто супер-приложение.

16 альтернатив кабельному телевидению, которые сэкономят вам деньги

Как найти лучшее дешевое срочное страхование жизни на 2021 год

7 акций компаний с малой капитализацией, которые дают толчок

Когда следует подавать иск о страховании автомобиля?