«Сколько я могу тратить каждый год на пенсии?» В этом вопросе программное обеспечение пенсионного планирования и статистика противоречат друг другу.

Если вы или ваш консультант используете пенсионное программное обеспечение для определения рекомендуемой нормы расходов при выходе на пенсию, весьма вероятно, что прогнозы неточны. Эти просчеты могут наложить ненужные ограничения на сумму, которую вы можете потратить в первые (и более здоровые) годы выхода на пенсию. Кроме того, эти потенциальные ошибки могут указывать на то, что ваше гнездовое яйцо должно быть намного больше, чем необходимо, что вынуждает вас оставаться в рабочей силе дольше, чем необходимо.

Если вы пенсионер или скоро выйдете на пенсию, понимание этих потенциальных неточностей может помочь вам лучше определить, когда вы можете с комфортом выйти на пенсию, и скорректировать свои расходы, чтобы с возрастом извлечь максимальную пользу из пенсии.

Программное обеспечение для пенсионного планирования требует от вас ввести предполагаемый уровень пенсионной инфляции. Для большинства программ по умолчанию установлено значение 3%, что примерно соответствует среднему значению за 100 лет в США. Это означает, что программа предполагает, что вам потребуется на 3% больше денег каждый год, чтобы покупать те же вещи, которые вы купили в прошлом году. Например, если вам нужно 60 000 долларов в этом году на покрытие ваших расходов, в следующем году вам понадобится 61 800 долларов, чтобы купить те же вещи, и 63 564 доллара в следующем году и так далее.

При таком темпе в 3% вам понадобится 108 367 долларов через 20 лет, чтобы купить то, что на 60 000 долларов можно купить сегодня. Эти прогнозы должны сработать, если мы действительно испытаем 3% инфляцию. Но в жизни не все так просто.

Несмотря на то, что инфляция всегда должна учитываться при планировании выхода на пенсию, вы не должны позволять ей пугать вас излишним переутомлением и недоработкой, потому что исследования Бюро статистики труда США (BLS) показывают, что люди фактически тратят меньше, когда мы стареем, а не больше. Хотя наши расходы на такие вещи, как здравоохранение, несколько увеличиваются после выхода на пенсию, они более чем компенсируются сокращением таких вещей, как жилье, еда, одежда, транспорт и развлечения.

По данным BLS, расходы уменьшаются на 17% . в возрасте от 55–65 до 65–75 лет, и еще одно снижение на 24% для лиц старше 75 лет , по сравнению со своими сверстниками в возрасте 65–75 лет. И этого более чем достаточно, чтобы покрыть рост цен по сравнению со средним историческим уровнем инфляции.

Таким образом, для человека в возрасте 55-65 лет, которому требуется 60 000 долларов для покрытия своих ежегодных расходов на жизнь, цифры BLS предполагают, что им, вероятно, потребуется на 17% меньше, или 49 800 долларов, в возрасте 65-75 лет, а затем 37 848 долларов после 75 лет (при условии, что сегодняшние доллары). Цифры BLS не говорят об отсутствии инфляции во время выхода на пенсию, а скорее о том, что мы просто покупаем меньше вещей.

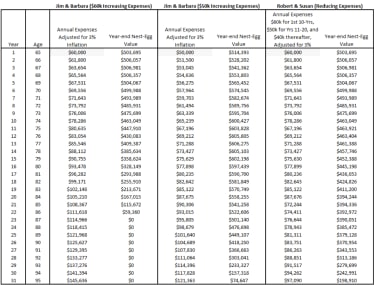

Итак, давайте посмотрим на разницу между тем, кто планирует рост расходов или их сокращение во время выхода на пенсию. Предположим, у нас есть две пары, возраст которых составляет 65 лет, и обеим нуждаются в 60 000 долларов для покрытия своих пенсионных расходов (диаграмма ниже). Обе пары получают 36 000 долларов от социального обеспечения, 20 000 долларов от пенсии до налогообложения и остаток того, что им нужно, из своего портфеля IRA на 500 000 долларов. Мы также предполагаем ожидаемую продолжительность жизни 95 лет, доходность 5% и номинальную ставку подоходного налога 18%.

Джим и Барбара используют традиционные прогнозы выхода на пенсию с предположением о 3% инфляции. Исходя из этого расхожего мнения, они предполагают, что им потребуется на 3% больше денег каждый год, чтобы покрыть свои расходы на жизнь. К 75 годам они предполагают, что им потребуется 80 635 долларов на покрытие своих расходов, а к 85 годам эта сумма возрастет до 108 367 долларов. Исходя из этих предположений, портфель Джима и Барбары будет полностью истощен к 87 годам. Если бы я как их советник остановился на этом этапе, мне пришлось бы предложить им продолжить работу и построить свой портфель или уменьшить свои расходы до 50 000 долларов.

Роберт и Сьюзен провели более подробный анализ и предполагают, что их расходы будут падать в разные моменты времени на пенсии. Используя цифры BLS в качестве ориентира, они определили, что им потребуется 60 000 долларов в течение первых 10 лет выхода на пенсию, 50 000 долларов с 11 по 20 годы и 40 000 долларов в последующий период (с поправкой на инфляцию 3%). Используя эти предположения, их анализ показывает, что у них останется 392 972 доллара в возрасте 86 лет и 198 910 долларов в возрасте 95 лет. Если бы Роберт и Сьюзен захотели еще более агрессивно расходовать свои средства, они могли бы тратить дополнительно 5000 долларов в год в течение первых 10 лет жизни. выход на пенсию, не закончившись к 95 годам.

Если вы придерживаетесь общепринятого мнения о постоянном росте на 3% в год на протяжении всего срока выхода на пенсию, вы определенно консервативны. Однако, возможно, вы слишком консервативны. Цена вашей консервативности может заключаться в ненужном снижении уровня расходов на раннем этапе выхода на пенсию, когда вы здоровы и можете наслаждаться своими деньгами. С другой стороны, консервативность в планировании поможет вам справиться с непредвиденными обстоятельствами, которые могут возникнуть, например, с дополнительными расходами на пребывание в доме престарелых, более низкой, чем ожидалось, доходностью, проживанием намного дольше прогнозируемого, более высокими, чем прогнозируемыми, темпами инфляции. и т. д.

Ключевым моментом здесь является понимание ограничений пенсионных калькуляторов в свете тенденций расходов среди пенсионеров. Чем точнее вы сможете оценить свои фактические расходы, тем точнее будет ваш анализ. Вы не хотите оглядываться назад, когда вам 85 лет, и вы больше не можете делать столько, сколько могли раньше, и желаете, чтобы вы совершили еще несколько поездок, когда были моложе и здоровее. Вы также не хотите тратить слишком много слишком рано.

Я бы посоветовал строить прогнозы, предполагая, что расходы со временем увеличиваются, а также прогнозы, предполагая, что ваши расходы со временем сокращаются. Скорее всего, для этого потребуется помощь финансового профессионала, у которого есть доступ к передовому программному обеспечению. После того, как вы запустите и сравните цифры, вы, вероятно, придете к выводу, как и я, что ваши расходы должны быть где-то посередине между двумя подходами.

Стратегии вознаграждения кредитной картой:как максимизировать преимущества и повысить ценность для клиента

Зачем переходить с Excel на систему управления запасами?

Дивиденды Киплингера 15 на подъеме

Штаты с самыми высокими и самыми низкими общими налоговыми ставками

Мы (и под нами, мы подразумеваем все сообщество личных финансов) много говорим о сбережениях для выхода на пен…