Понятно, что в нынешних условиях процентных ставок индивидуальные инвесторы охотятся за доходом. Естественно, многие из них обращаются к инвестированию в дивиденды, чтобы получать стабильный доход, особенно после выхода на пенсию.

Однако проблема в том, что большинство людей подходят к инвестированию в дивиденды, попадая в ловушку доходности. Акция, которая приносит доход выше среднего, кажется привлекательной и, по-видимому, решает проблему дохода. Но так ли это?

Сосредоточение внимания на акциях, которые приносят наибольшую текущую дивидендную доходность, сродни совету подростку бросить школу и работать, перебивая гамбургеры, чтобы получить доход в этот момент времени. Разве им не было бы лучше ИНВЕСТИЦИИ в их БУДУЩЕМ значит, их доход имеет наибольший потенциал для роста?

Дело в том, что компании, выплачивающие дивиденды, производят три, а не две формы прибыли:повышение курса акций, текущая дивидендная доходность и кое-что еще более ценное, но часто упускаемое из виду:возможность будущего роста дивидендов.

Текущая доходность заманчива и может принести потоки доходов в краткосрочной перспективе, но это неустойчиво.

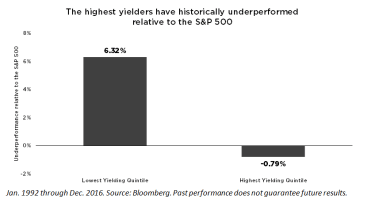

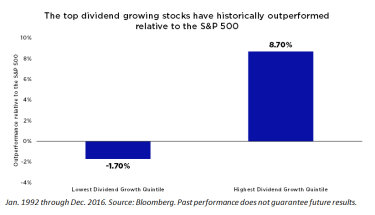

Это не мнение, а скорее доказанный факт. То есть, мои коллеги и я из Reality Shares изучили данные Bloomberg за период с 1992 по 2016 год и обнаружили в среднем компании с самым высоким исторически низкая доходность по дивидендам широкий рынок ценных бумаг на основе полной доходности. И наоборот, компании с самым низким исторически превосходит дивидендную доходность широкий рынок ценных бумаг.

Конечно, эти данные не предназначены для того, чтобы отговорить вас от инвестирования в дивиденды, но, скорее, они должны заставить вас пересмотреть свою стратегию инвестирования в дивиденды. Как показано на следующей диаграмме, почти 40% общей доходности S&P 500 можно отнести на счет реинвестированных дивидендов и возможности начисления сложных процентов.

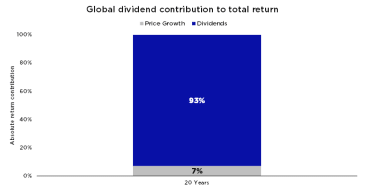

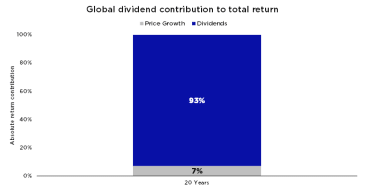

Это не только бытовое явление. Исследование MSCI показало, что дивиденды вносят наибольший вклад в глобальный доходность капитала, составляющая 93% от общей прибыли за 20-летний период с декабря 1994 по сентябрь 2015 года.

декабрь. С 1994 г. по сентябрь 2015 г. Источник:MSCI. Прошлые результаты не гарантируют результатов в будущем.

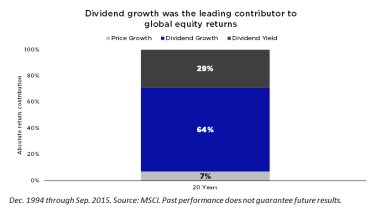

Если продолжить разбивку, дивидендная доходность составила только 29% от общей прибыли, тогда как рост дивидендов составила почти 65% результатов за 20 лет.

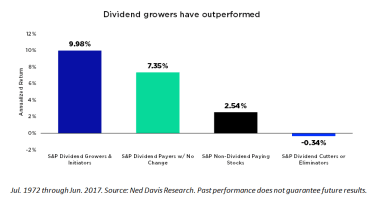

Хотя привлекательность высокодоходных акций может быть привлекательной, инвесторы должны оставаться дисциплинированными и вместо этого сосредоточиться на акциях, которые стремятся к увеличению дивидендов. Компонент роста дивидендов не только внес значительный вклад в историческую общую доходность, но и дальнейшие исследования Неда Дэвиса подтверждают, что производители и инициаторы дивидендов исторически превосходили все другие категории акций (в течение более 40 лет).

И так, что здесь происходит? Вспомните, что Альберт Эйнштейн сказал о силе сложения:«Сложные проценты - восьмое чудо света. Тот, кто понимает это, зарабатывает. . . тот, кто этого не делает. . . платит. Сложный процент - самая мощная сила во Вселенной. «Это ключ к раскрытию магии.

Но вот что ошибаются даже самые рьяные инвесторы в рост дивидендов ...

величина Рост дивидендов на самом деле имеет даже большее значение, чем рост дивидендов по акциям. Даже среди всех блестящих инвесторов, ориентированных на дивиденды, большинство людей упускают это. Вместо того чтобы просто довольствоваться компаниями, которые увеличивают дивиденды, инвесторы должны спрашивать, сколько они увеличивают дивиденды.

Компании, которые больше всего увеличивали свои дивиденды, исторически опережали общий рынок ценных бумаг, а те компании, у которых был небольшой рост дивидендов или его отсутствие, фактически отставали от общего рынка ценных бумаг (на основе общей доходности). Следующая диаграмма показывает, как акции с самыми высокими темпами роста дивидендов исторически превосходили S&P 500 почти на 9%, и подчеркивает важность уровня роста дивидендов.

Помните, что инвестирование - это, по большей части, долгая перспектива. Поэтому не беспокойтесь о низком текущем доходе и вместо этого сосредоточьтесь на компаниях, которые имеют наибольший потенциал для увеличения своих дивидендов в будущем.

Инвестирование в рост дивидендов исторически предлагало инвесторам возможность опережать рынок с более низкой волатильностью. Несмотря на популярность дивидендной доходности, рост дивидендов является лучшим индикатором превосходства по сравнению с широким рынком акций, и масштабы роста дивидендов следует рассматривать как часть стратегии инвестирования в дивиденды.

После анализа результатов дивидендного анализа, вот компании, которые, по нашему мнению, готовы увеличить свои дивиденды больше всего (согласно внутренним исследованиям и нашей собственной методологии DIVCON):

Щелкните здесь, чтобы узнать, как определить для своего портфеля акции с лидирующими показателями роста дивидендов.

Посетите www.realityshares.com, чтобы получить важную информацию.

Понимание того, как маржинальные требования фьючерсов меняются в зависимости от рыночных условий

Можно ли использовать уксус в аквариуме с рыбками?

Почему для быков цены на звонки Spirit Airlines выросли в четыре раза

Инвестирование в неопределенные времена

Как создать доверительное управление для особых нужд