Сегодня я хочу поделиться с вами отличной статьей Кайла Крюгера о том, как инвестировать в недвижимость. Он поставил перед собой цель достичь 5 000 000 долларов сдаваемой в аренду недвижимости и поделился своим планом сегодня.

Перспектива досрочного выхода на пенсию в сфере недвижимости меня очень интригует. Это должно быть для нескольких человек, и я выделю немного больше ниже.

Перспектива досрочного выхода на пенсию в сфере недвижимости меня очень интригует. Это должно быть для нескольких человек, и я выделю немного больше ниже.

Для миллениалов, таких как я, это нелегко. Несмотря на мысли основных СМИ, миллениалы столкнулись с Великой рецессией, огромными студенческими кредитами и глобальной пандемией уже в юном возрасте.

Мы многое повидали, но это можно использовать для финансового планирования и достижения жизненных целей.

Ничего страшного, если миллениалам немного сложнее в финансовом плане. Немного веселее, когда все сложно.

Здесь я готов показать вам, почему инвестиции в недвижимость могут быть отличным видом активов.

Похожий контент:

Я прототип миллениала, который любит покупать дорогой кофе, тосты с авокадо, приложения для iPhone и прочее бла-бла.

Ну и что? Жизнь коротка, так что наслаждайтесь тем, что любите.

Я учился в большом государственном университете на бакалавриате и происходил из семьи среднего класса на Среднем Западе. Я знал, что хочу изучать финансы в бакалавриате, потому что у меня был аналитический склад ума и мне нравились числа.

Когда я закончил колледж, у меня была приличная сумма студенческих кредитов. Общая сумма студенческих кредитов составила где-то более 60 000 долларов. Когда я учился в школе, я действительно не осознавал, сколько у меня студенческих долгов и как это повлияет на мое финансовое будущее.

Моя семья всегда отличалась трудолюбивым менталитетом, поэтому я подрабатывала во время учебы (каждый год).

Проблема была в том, что деньги шли на поддержание света и оплату счетов. Не обучение.

По окончании учебы я устроился на работу в инвестиционно-банковскую компанию в Чикаго. Было сложно пробиться, но оплата была интригующей, а возможность получить отличный опыт была неоценимой. Даже если это означало иметь дело с уникальными личностями и долгими часами работы.

Если бы я мог продержаться 3 года, я знал, что смогу сосредоточиться на работе, сбережениях и погашении своих студенческих кредитов. Я следовал дисциплинированному подходу к досрочному погашению кредита, насколько это было возможно.

После 5 лет работы в сфере финансов я смог успешно погасить свои студенческие кредиты на сумму 60 000 долларов. После погашения студенческого кредита я быстро накопил деньги на покупку своего первого дома. Это стало моим первым набегом на мои удобства использования недвижимости для создания богатства.

Долгие часы работы и прикованность к рабочему столу заставили меня быстро осознать, что в жизни есть гораздо больше, чем просто работа и зарабатывание денег. После покупки моего первого дома я понял, что инвестировать в недвижимость очень просто и легко.

Я считаю, что мелкие исправления, капитальные затраты на ремонт и т. д. обычно преувеличены.

Если вы все сделаете правильно, вы сможете справиться с этими затратами и использовать низкую стоимость капитала (ипотечные кредиты) для создания богатства в долгосрочной перспективе. Ключевая мысль здесь — долгосрочная перспектива.

Инвестиции в недвижимость — это марафон, а не спринт. Богатство нескольких поколений можно построить с помощью недвижимости. Есть много тематических исследований, подтверждающих это. Тот факт, что недвижимость неликвидна, на самом деле работает в вашу пользу.

Если происходит макроэкономическое событие, вы просто не можете панически продавать. Вам придется выстоять и решить проблемы из первых рук. Самое приятное то, что вы все контролируете, так что вы можете управлять своей судьбой.

Когда вы инвестируете в индексные фонды или акции, у вас нет контроля. Вы можете анализировать и принимать решения, которые могут повысить ваши шансы на получение привлекательной прибыли, но вы не принимаете повседневные решения.

Для меня плюсы перевешивают минусы в том, стоит ли вам инвестировать в недвижимость.

Вот некоторые плюсы инвестирования в недвижимость:

Вот некоторые минусы инвестирования в недвижимость:

Наконец, не существует универсального подхода к инвестированию в недвижимость. На самом деле существует множество стратегий, которые могут адаптироваться к вашей толерантности к риску.

Похожий контент:аренда или покупка? Какое решение лучше?

Вот несколько общих инвестиционных стратегий, которые помогут вам понять профиль риска (в порядке от наименее рискованного до наиболее рискованного). Как правило, более высокий риск может привести к более высокой ожидаемой доходности.

Думайте о основной недвижимости как о покупке недвижимости для получения денежного потока. Недвижимость в отличном состоянии, нуждается в небольшом ремонте и полностью сдана в аренду. Это одна из самых распространенных форм пассивного инвестирования в недвижимость. Основные инвестиции в конечном итоге будут наименее рискованными и с более низкой доходностью.

Core plus имеет немного больший риск. Думайте о основной недвижимости как о базе, но она требует, чтобы вы придавали этой собственности некоторую дополнительную ценность. Например, вы ищете объект недвижимости, в котором 50 % квартир в 4-этажном комплексе отремонтированы. Остальные помещения необходимо отремонтировать и сдать в аренду по более высоким ставкам.

Вы можете прийти и обеспечить дополнительную ценность, делая ремонт и находя новых арендаторов. Это что-то среднее по шкале риска. Есть возможность для улучшения, хотя и без особого риска.

Для простоты я сгруппирую оппортунистические и бедствующие вместе. Это, как правило, более высокий риск и более высокая доходность инвестирования в недвижимость. Вам, вероятно, понадобится значительный опыт в сфере недвижимости и какой-то угол. Типичным примером является стратегия «исправить и перевернуть». Вы ищете недвижимость, которая не используется и имеет привлекательную цену. Вы уже знаете множество подрядчиков и ресурсов, чтобы отремонтировать недвижимость для возможной продажи.

Существует множество других стратегий и их подмножеств, но вышеизложенное должно дать вам общее представление о стратегиях высокого уровня.

Что касается меня, то мне нравится Core Plus, потому что он достаточно прост и предлагает привлекательный риск/вознаграждение. Вам не нужно знать, как починить водонагреватель или знать каждую гайку и болт в доме. Вы просто ищете возможности для увеличения денежного потока на рынках с высоким спросом.

Основная цель прямых инвестиций в недвижимость — сделать денежный поток пассивным, сохраняя при этом как можно больший контроль. Вы можете делать такие вещи, как краудфандинг недвижимости или инвестировать в REIT, но вы потеряете контроль и у вас будет меньше гибкости, если вы пытаетесь создать богатство для своей семьи.

Если у вас есть тонна акций и вы хотите передать их своей семье, что мешает им продать? Если вы правильно инвестируете в недвижимость, вы можете передать своей семье полноценный бизнес, который также обеспечивает стабильный денежный поток.

5 миллионов долларов — это не цифра, а скорее цель. Это число также кажется большим на первый взгляд, и это так. Но это общая совокупная стоимость имущества. Не справедливость.

Это не происходит в течение года или двух. Это многолетний процесс, который требует времени и терпения. Эта сумма стоимости собственности представляет собой прекрасную возможность для дохода и масштабирования без особых хлопот.

Вы можете оставаться «малым бизнесом» в сфере недвижимости и не перегружать свою жизнь стрессом.

Математика того, почему стоимость аренды недвижимости составляет 5 миллионов долларов, довольно проста. Я хотел бы получить шестизначный (100 000 долларов) доход на постоянной основе в качестве базового уровня. Это позволило бы мне комфортно жить только за счет недвижимости, а также иметь значительную долю в акционерном капитале.

Итак, математика выглядит следующим образом:

Целевой доход, разделенный на денежный доход =стоимость собственного капитала в недвижимости

Целевой доход =100 000 долларов США

Денежный доход =8%

Денежный доход представляет собой годовой денежный поток от сдаваемой в аренду недвижимости относительно вашего собственного капитала. Например, сдаваемая в аренду недвижимость, приносящая вам 8 000 долларов США в год при первоначальном взносе 100 000 долларов США, принесет денежный доход в размере 8 %.

Это соответствует стоимости собственного капитала портфеля недвижимости в размере 1,25 миллиона долларов (100 000 долларов / 8%). Так что, если вы можете встретить это пугало денежной доходности, вы в хорошей форме. Если вы превысите его (8+%), вы потенциально сможете быстрее достичь своей цели по доходу.

Итак, как мне увеличить свой капитал с 1 250 000 долларов США до 5 000 000 долларов США?

Что ж, для инвестиционной недвижимости у вас должен быть первоначальный взнос в размере 25% для покупки недвижимости. Таким образом, $1,25 млн собственного капитала подразумевает $5 млн стоимости недвижимости ($1,25 млн/25%).

Я создал электронную таблицу сдаваемой в аренду недвижимости, чтобы помочь мне оставаться подотчетным при оценке сделок с недвижимостью. Модель служит нескольким целям. Самое главное, я использую его для:

Здесь я рассказываю, как я использую электронную таблицу сдаваемой в аренду недвижимости, и показываю вам конкретный пример из практики.

Я надеюсь, что полное пошаговое руководство окажется для вас полезным.

1,25 миллиона долларов собственного капитала — это большие деньги. Абсолютно, но вы можете добраться туда со временем. Люди делают это каждый день со своими взносами 401(k) и Roth IRA.

Это потребует времени.

Как и ваши пенсионные отчисления, у вас должна быть полная дорожная карта того, как вы планируете туда добраться. Сейчас у меня есть 3 объекта недвижимости, поэтому я уже начал работу над планом.

Однако впереди еще много работы.

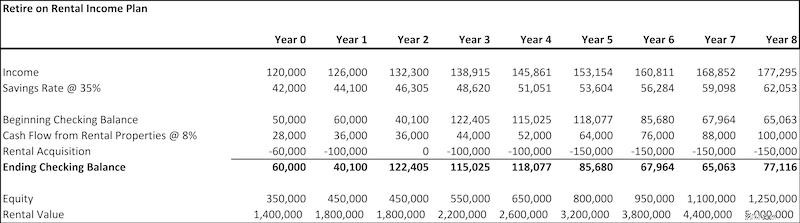

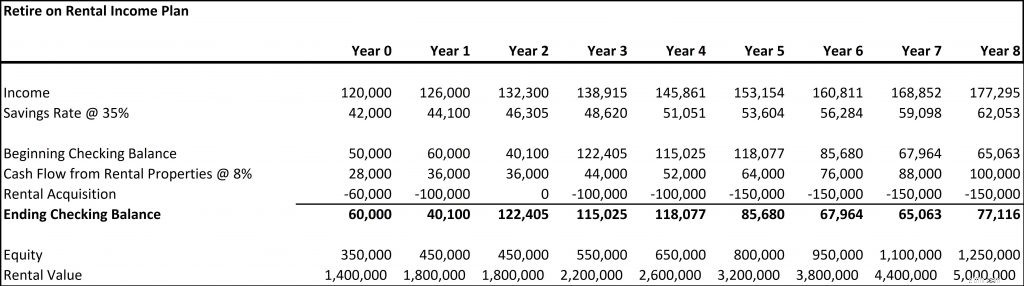

Вот план на 8 лет, чтобы достичь желаемых целей по доходу и стоимости арендной недвижимости в размере 5 миллионов долларов. Предположения включают:

Финансовые волки отказываются от плана дохода от аренды:

Это не мой точный доход и текущий остаток на счете, но они являются довольно близким представлением.

Итак, мне, 31-летнему миллениалу, потребуется около 8 лет напряженной работы, чтобы в конечном итоге выйти на пенсию в сфере недвижимости. Это дало бы мне возможность стабильно зарабатывать на жизнь недвижимостью до того, как мне исполнится 40 лет.

Есть несколько интересных вещей, которые выделяются из этого плана:

Как только вы достигнете масштаба, у вас будет масса финансовой гибкости. Кроме того, вышеизложенное предполагает отсутствие амортизации по кредитам, поэтому ваш баланс собственного капитала, вероятно, будет увеличиваться в процессе. Это даст вам исключительную остаточную стоимость для работы.

Вот несколько советов, как начать инвестировать в недвижимость.

Один из лучших советов, которые я получил, был от опытного инвестора в недвижимость. Они сказали, что вам просто нужно просто попробовать. Это правда.

Если что-то пойдет не так или вам это не понравится, по крайней мере, вы сможете вычеркнуть это из своего списка желаний… Эй, я когда-то был инвестором в недвижимость.

Вы должны не просто начать. Вы должны начать с попытки управлять своей недвижимостью без помощи фирмы по управлению активами. Это поможет вам понять ваши свойства. Вы привыкнете к тонкостям ремонта, запросам и аренде.

С современными технологиями вы должны быть в состоянии эффективно управлять всем. По мере масштабирования начинайте думать о том, как фирма по управлению активами может вам помочь. Да, вернемся к сокращению времени без слишком большой потери дохода.

Технологии продолжают оставаться очень недооцененным компонентом инвестиций в недвижимость. Раньше людям приходилось все учитывать вручную.

Некоторые старые инвесторы в недвижимость до сих пор думают, что вам нужно принимать звонки в 2 часа ночи по поводу прохудившейся трубы… Или вам нужно вручную собирать чеки с арендаторов, чтобы принести их в свой банк. Сократите свое время, используя такие ресурсы, как Landlord Studio, для ведения всей необходимой бухгалтерии.

Или такой инструмент, как Cosy, для управления арендной платой с несколькими арендаторами в одном помещении. Вам заплатят мгновенно, а Cozy даже рассылает напоминания об оплате аренды. Что не нравится?

Если вы боретесь со своей собственностью, и она требует от вас немедленного вложения капитала, это нормально. Будем честны. Никто не инвестирует, чтобы потерять деньги. Объект может потребовать тонны работы в течение одного года, но ничего в следующие 5 лет.

Только потому, что что-то плохое происходит в краткосрочной перспективе, не означает, что вы полностью испортили долгосрочную перспективу. В конце концов, все может решиться. Когда я продал свою первую недвижимость, я понял, что волнения и стресс, которые я испытывал по поводу собственности в начале, определенно не стоили того.

В конце концов, недвижимость не для всех. Однако вы можете использовать это в качестве основы для любого интересующего вас класса активов. Для меня недвижимость является оптимальным решением для создания долгосрочного богатства, которое требует ограниченного времени.

Вы можете построить полностью действующий бизнес на своих владениях недвижимостью, что даст вам возможность заниматься тем, что вам нравится в жизни. Вот несколько советов, которым я постараюсь следовать на своем пути к инвестированию в недвижимость:

Это не так просто, и для этого потребуется много работы, но, по моим предварительным оценкам, оно того стоит. Между доходом от блога и небольшим бизнесом в сфере недвижимости я должен иметь возможность работать, где хочу и когда хочу.

Попытались ли вы инвестировать в недвижимость? Позвольте мне знать в комментариях ниже. Буду рад ответить на любые вопросы.

Биография автора :Кайл Крюгер — владелец FinancialWolves.com. Financial Wolves — это блог, посвященный тому, чтобы помочь вам заработать больше денег для достижения финансовой свободы. После погашения студенческих кредитов я переключил свое внимание на то, чтобы зарабатывать больше денег на подработке, недвижимости, фрилансе и онлайн-экономике. Следите за нами в Pinterest, YouTube, Twitter и Facebook.

<голова>В этом бесплатном курсе я покажу вам, как легко создать блог, от технической стороны (это просто - поверьте мне!) до получения вашего первого дохода и привлечения читателей. Присоединяйтесь сейчас!

Подпишитесь на нашу рассылку, чтобы получать регулярные обновления и получить доступ к бесплатному курсу.

Успех!