Недавно я решил начать новую серию, в которой я беру интервью у людей, которые творят необычные вещи в своей жизни. Во-первых, у меня есть Джей Пи Ливингстон, который вышел на пенсию в возрасте 28 лет с состоянием в 2,25 миллиона долларов. И ее собственный капитал все еще растет!

Из этой суммы 60% ее собственного капитала были получены от сбережений, а 40% - от приумножения ее денег за счет инвестиций. Вот почему так важно вкладывать свои деньги, и именно так вы действительно позволяете своим деньгам расти для вас!

JP выросла, слушая истории о финансовой незащищенности во время воспитания ее родителей. Свобода, которую принес ранний выход на пенсию, очень понравилась ей, да и кто не хочет уйти на пенсию раньше?

Сейчас она вышла на пенсию в возрасте 28 лет и говорит, что до сих пор живет «невероятно роскошной жизнью». И ей удалось рано уйти на пенсию, живя в одном из самых дорогих мест в мире — Нью-Йорке.

Статьи по теме:

Я спросил вас, мои читатели, какие вопросы я должен задать JP. И убедитесь, что вы подписаны на меня в Facebook, чтобы у вас была возможность задать свои вопросы для следующего интервью.

Итак, ниже приведены ваши вопросы, а также некоторые из моих.

Вот как Джей Пи Ливингстон ушел на пенсию в возрасте 28 лет с более чем 2 000 000 долларов. Вы также можете следить за ней в ее блоге The Money Habit.

Я хотел уйти на пенсию с 12 лет. Мои родители выросли бедными. Я говорю о восьми бедняках, живущих в однокомнатной квартире. Отец моего отца умер, когда ему было 18 лет, а его мать, которая раньше была домохозяйкой, смогла найти работу только на кондитерской фабрике. Она мечтала о моем отце, чтобы он был официантом и, в конце концов, дослужился до повара в ресторане.

Отец моей матери умер, когда она училась в средней школе; ее мать нашла работу швеей на крупной швейной фабрике, чтобы прокормить семью из шести детей.

Я вырос на историях об их финансовой незащищенности.

Когда я начал думать о будущем, мои родители говорили мне, что я могу быть кем угодно, если у меня есть способ обеспечить себя финансово.

В средней школе мы проводили опрос о наших интересах и читали о разных профессиях. Я любил писать и хотел стать писателем. Но когда я узнал, насколько непостоянен доход писателя, я был деморализован. Я решил, что если я не смогу обеспечить себя финансово, будучи писателем, я вместо этого найду способ уйти на пенсию. Тогда у меня будет свобода работать над чем угодно, включая все, что я могу писать. Поэтому я начал читать книги по личным финансам.

Я узнал, что не нужно быть гением или обладать особыми навыками, чтобы уйти на пенсию раньше. Привычка вносить небольшие и регулярные улучшения побеждает даже самых одаренных людей, которые применяют себя лишь время от времени.

Тактика, которую я использовал, включает в себя оптимизацию для повышения заработной платы и продвижения по службе, минималистский и скромный образ жизни, сосредоточение внимания на навыках инвестирования и развитии аналитических навыков, таких как понимание того, как создавать и использовать электронные таблицы для поддержки мои инвестиционные идеи. Я обнаружил, что существует правило 80-20 для различных улучшений, которые я могу внести в свою финансовую жизнь:20% улучшений составляют 80% результатов. В своем блоге я пытался описать эти основные движущие силы, чтобы люди не тратили свое время, как я, на то, что на самом деле не имеет значения.

Все эти постепенные улучшения превратились в гудящую, здоровую машину. Когда я вышел на пенсию в 28 лет, мой собственный капитал составлял 2,25 миллиона долларов, и он все еще растет.

60 % моего собственного капитала было получено за счет сбережений, а 40 % — за счет увеличения моих денег за счет инвестиций.

Мои привычки к сбережениям зародились еще в детстве, что неудивительно, учитывая опыт моих родителей. Но что действительно улучшило мою игру, так это переход от нескольких хороших привычек и осознания к попыткам найти неортодоксальные способы экономии.

Одним из способов сэкономить, который пошел против течения, было окончание колледжа за три года. Я получил стипендию, чтобы учиться в государственной школе бесплатно, но я выбрал частный колледж, который, как мне казалось, предлагал более широкие возможности. Однако этот частный колледж был невероятно дорогим. Так что в качестве компромисса я выпустился на год раньше.

Этот переезд позволил сэкономить не только расходы на обучение, но и целый год упущенной возможности заработать. Моя первая работа была связана с финансами, и мне платили 60 000 долларов с обещанием, что если вы продержитесь в течение всего года, вы получите премию, почти равную вашей базовой. Так что одно решение о досрочном выпуске привело к колебанию собственного капитала почти на 150 000 долларов.

Такого рода сбережения в столь раннем возрасте, растущие рыночными темпами в течение 20 лет, принесут человеку 800 000 долларов к тому времени, когда ему исполнится 42 года. Этого достаточно, чтобы некоторые люди вышли на пенсию благодаря одному решению!

По теме:Как я выплатил студенческие ссуды на сумму 40 000 долларов США за 7 месяцев

Меня действительно привлекала свобода.

За год до выхода на пенсию я получил сильное напоминание о том, насколько важна свобода и как мало времени у меня было, чтобы насладиться ею. Среди моих близких было несколько смертей и серьезных проблем со здоровьем. Это заставило меня понять, что, учитывая историю моей семьи, у меня было от 15 до 20 лет действительно хорошего здоровья, на которые я мог рассчитывать. Хотел ли я провести еще один из этих лет, работая в стрессе?

Я редко думал о своих финансовых решениях как о жертвах. Скорее, это были решения купить одну вещь вместо другой. Если бы я взял свой бонус в магазин и выбирал между классным новым телефоном или камерой, я бы не уходил с ощущением, что «пожертвовал» тем, что не купил.

Я хотел выкупить свое время и свою свободу больше, чем что-либо еще в магазине. Короче говоря, я смотрел на это как на возможность, а не как на жертву. Это творит чудеса с вашей мотивацией и психическим здоровьем.

Есть отличная книга, которая, по моему мнению, дает одну из лучших основ для такого мышления. Он называется «Твои деньги или твоя жизнь» и написан Вики Робин и Джо Домингесом. Общая концепция такова:возьмите сумму денег, которую вы заработаете за год. Вычтите все расходы, связанные с работой. Теперь возьмите этот баланс и разделите его на количество часов, которые вы отработали. Это дает вам сумму денег, которую вы обмениваете за час своей жизни. С помощью этой метрики вы можете оценить, сколько часов вашей жизни будет стоить покупка, а не долларов.

Как только вы начнете смотреть на свои покупки таким образом, вам захочется покупать гораздо меньше. И инвестиции начнут казаться вам удивительными! Это волшебный способ вернуть большую часть своей жизни, потому что эти доллары могут пойти на работу вместо вас, зарабатывая вам деньги, пока вы спите.

Я думаю, что мы живем невероятно роскошно. Мы еще можем избавиться от тонны жира.

Я был профессиональным инвестором в финансовой компании, и это определенно помогло мне уйти на пенсию раньше. Мне очень повезло, что это оказалось таким прибыльным; Изначально я планировал, что это будет максимум два года. Но работа становилась все интереснее, а оплата росла. Фреймворки, которые мы использовали для инвестиций, также помогли мне обдумать собственные инвестиционные решения для моего личного портфеля.

Они могут уйти на пенсию раньше!

Для меня это основная причина существования блогосферы личных финансов. Ни у кого из нас нет одинаковых обстоятельств и одинаковых результатов. Ваше детство могло быть более или менее благополучным, чем мое. Ваши удачи могут быть лучше или хуже, чем те, которые испытал я. Но абсолютная истина заключается в следующем:тот, кто последовательно и постепенно улучшает свой финансовый план, легко накопит в 5 раз больше богатства, чем тот, кто этого не делает.

В этой стране нетрудно выйти на пенсию досрочно, потому что планка очень низка. Средний возраст выхода на пенсию в США — 63 года. После 41 года работы средняя 63-летняя пара имеет общий собственный капитал в размере 174 000 долларов, чтобы показать это. Это дает чуть более 4000 долларов экономии в год; меньше, если вы предполагаете рост инвестиций.

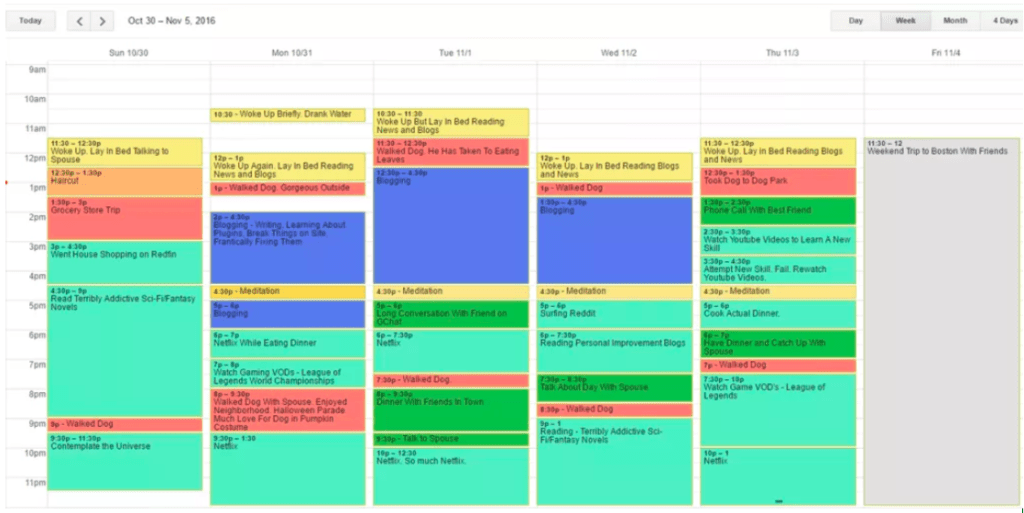

Лучшее, что я могу сделать, это показать вам. Вот мой актуальный календарь за последнюю неделю:

Вообще говоря, у меня есть один крупный проект — сайт о личных финансах, который я пишу, чтобы помочь другим выйти на пенсию раньше, — над которым я работаю около 10 часов в неделю, а остальное время посвящаю хобби. , чтение и пребывание в городе.

Удивительно, насколько приятны обыденные вещи, когда вы не слишком напряжены, чтобы замечать их.

Отличный вопрос.

Мой план основан на данных, собранных Trinity Study. В этом исследовании подсчитано, что при использовании в портфеле акций и облигаций годовая ставка изъятия средств из сбережений с поправкой на инфляцию в размере 4% была оптимальной для безопасного выхода на пенсию и не работала в течение заданного 30-летнего окна в истории Соединенных Штатов.

Таким образом, если ваши ежегодные расходы равны 4 % годовых расходов на снятие средств, маловероятно, что через 30 лет у вас закончатся деньги.

Однако у меня есть некоторые опасения по поводу рискованности этой цифры в 4%. С одной стороны, мой выход на пенсию, как ожидается, будет намного дольше, чем 30 лет. Кроме того, если вы посмотрите на показатели фондового рынка за последние 20 лет, совокупный годовой темп роста составил 8,2%, что почти на 2 пункта ниже, чем CAGR, показанный в период, первоначально измеренный Trinity Study. По этим двум причинам я планирую жить за счет портфеля акций и облигаций, выводя 3% с поправкой на инфляцию.

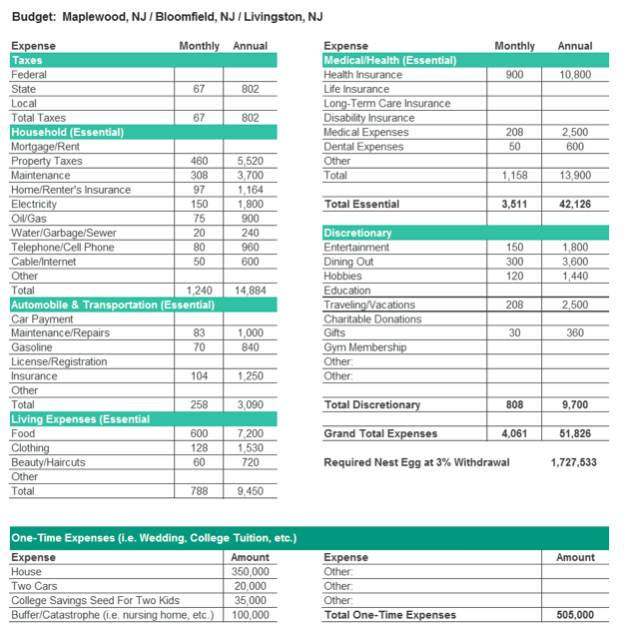

3% от моих 2 250 000 долларов дадут мне 67 500 долларов в год. В настоящее время мы с мужем тратим 65 000 долларов в год на проживание в одном из самых дорогих городов мира. Это означает, что мы могли бы поддерживать наш нынешний образ жизни практически бесконечно.

Одна из сложностей такого раннего ухода на пенсию заключается в том, что вам придется планировать такие главы жизни, которые могут кардинально отличаться от сегодняшнего дня. Рождение детей, например. Поэтому, прежде чем я нажал на курок, я составил прогнозируемый бюджет для семьи из 4 человек, чтобы рассчитать, сколько мне потребуется, чтобы содержать семью. Я сделал это на основе эмпирических данных, изучив, сколько на самом деле семьи из четырех человек платили за услуги в городе, который я рассматривал.

Сбережения, необходимые для поддержки этого бюджета, составляют 2,23 млн долларов США, что нам по средствам.

В частности, в случае досрочного выхода на пенсию, я думаю, также приятно пройтись по другим запасам прочности, которые не отображаются в процессе составления бюджета. Вот некоторые из них в нашем случае:

В настоящее время нет.

Я не исключаю, что когда-нибудь у меня будет традиционная работа, но она будет заключаться в поиске интересной работы, а не в деньгах. Моя цель прямо сейчас — создать место, которое поможет другим людям лучше относиться к деньгам и быстрее выходить на пенсию, поэтому я мог бы писать вне блога. Но я не хочу бросать одну работу, чтобы перейти на другую!

Что касается других форм дохода:у меня есть отложенная компенсация от моего старого работодателя. И хотя мой муж тоже мог бы выйти на пенсию, ему нравится то, чем он занимается, и он продолжает работать.

Я был профессиональным инвестором, и мы привыкли принимать инвестиционные решения, разрабатывая различные сценарии, наблюдая за результатами и приписывая каждому из них вероятность. Я сделал аналогичное упражнение, чтобы определить, сколько мне нужно, чтобы выйти на пенсию. Я использовал три сценария для триангуляции целевого числа. Ниже приведены три сценария, которые каждый может использовать для определения своего целевого пенсионного возраста здесь. .

Две вещи:

В сто раз лучше, чем я думал. Я признаю, что сначала была кривая обучения. Но сейчас я часто говорю своей семье, что живу версией своей мечты. Если бы вы знали меня до того, как я вышел на пенсию, вы бы сочли это заявление ошеломляющим.

Если мне чего-то и не хватает в работе, так это регулярного общения с умными и вдумчивыми людьми. Однако с тех пор, как я начал вести блог, я кое-что вернул. Так что в целом я очень доволен!

Задавайте вопросы. Будьте активным комментатором в блоге или активным комментатором на коктейльной вечеринке. Будьте достаточно смелыми, чтобы отправить электронное письмо людям, у которых, как вы знаете, есть ответы, которые вам нужны. Вы можете так быстро научиться, если готовы проявить себя. Люди щедро делятся своим опытом, если вы показываете, что сделали свою домашнюю работу, и спрашиваете их о конкретных вещах, которые облегчают им помощь.

"Почему?" ваш самый мощный инструмент. Если кто-то скажет вам, что инвестирование в X — это правильный путь, спросите, почему, и засыпьте его всеми потенциальными опасениями, которые вы только можете придумать. Затем найдите другого умного человека и спросите его, почему Х — хорошая или плохая идея. Вернитесь к первому и изложите контраргумент второго человека и попросите его ответить. Познакомить с другим экспертом. Повторяйте, пока не почувствуете, что понимаете проблему вдоль и поперек. Это лучший способ освоить концепцию, который я нашел.

Сосредоточьтесь на привычках и системах, а не на результатах. Вы можете заставить себя чувствовать себя действительно хорошо, дисциплинированно пройдя недельный спринт и восхищаясь своими достижениями. Но действительно впечатляющие результаты требуют недель и лет целенаправленных усилий. Я видел много замечательных людей в колледже и у моего бывшего работодателя, и то, что отличает среднего человека от невероятно успешного, на самом деле состоит в том, что он понял, как прилагать постоянные усилия. Ни у кого нет дисциплины, чтобы продержаться в таком марафоне, как этот, без выработки правильных систем и привычек. Появляйтесь каждый день и делайте одну маленькую вещь, чтобы улучшить то, что вы измеряете. Если вы сделаете это, вы войдете в число 5% самых успешных людей. Со временем вы создадите систему, которая превзойдет любую конкретную удачу или неожиданную удачу, и она приведет вас к финансовому успеху, которого вы заслуживаете.

Заинтересованы ли вы в досрочном выходе на пенсию? Почему или почему бы и нет?