Изучение того, как автоматизировать свои финансы, может изменить правила игры в деньгах.

Почему? Потому что каждый день мы сталкиваемся со слишком большим выбором. Использование автоматизации для уменьшения числа вариантов позволяет вам добиться успеха с деньгами, даже если вам не нужно думать об этом каждый день.

Подумайте о более чем 50 финансовых решениях, которые вы должны принять сегодня:стоит ли вам больше экономить? Что вам следует сократить? А как насчет инвестирования - в недвижимость, в акции или в индексные фонды? Расплатиться с долгом? Вы вовремя отправили счет Comcast? Пришло время изменить баланс вашего портфеля?

Столкнувшись с огромным количеством вариантов выбора, большинство людей реагируют одинаково:они ничего не делают. Как писал Барри Шварц в книге «Парадокс выбора:почему больше - значит меньше»

Почему так много людей считают, что личные финансы зависят только от силы воли? Идея звучит так:«Если я буду больше стараться, я начну сберегать больше, выплачивать свой долг, перестану тратить все эти деньги, сохраню бюджет, узнаю об инвестировании, начну инвестировать, ежегодно меняю баланс…» Маловероятно. На самом деле, спросите своих друзей, используют ли они все преимущества соответствия 401 (k) своего работодателя. Подавляющее большинство людей нет, хотя это буквально бесплатные деньги. Их ответ? «Да… я действительно должен это сделать…»

Дело не в силе воли. Психология автоматизации важнее всего для успешного получения контроля над своими финансами.

В одном исследовании исследователи обнаружили, что создание 401 (k) аккаунтов отключает отключение вместо opt- in - другими словами, заставляя сотрудников автоматически участвовать в процессе, хотя они могли остановиться в любой момент - повысили ставки взносов с менее 40% до почти 100%.

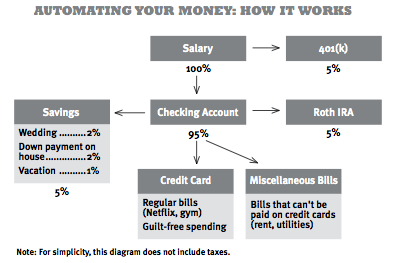

Используя принцип «Следующие 100 долларов», который я покажу вам ниже, ваш автоматизированный денежный поток будет автоматически направлять деньги туда, куда им нужно, - на инвестиции, оплату счетов, сбережения и расходы без чувства вины.

И вы можете сосредоточиться на том, что для вас важно, вместо того, чтобы постоянно беспокоиться о своих личных финансах.

Чтобы увидеть, как это будет работать, давайте возьмем Мишель в качестве примера:

Мишель получает зарплату раз в месяц. Ее работодатель автоматически вычитает 5 процентов из ее заработной платы и помещает ее в ее 401 (k). Остальная часть зарплаты Мишель поступает на ее текущий счет прямым переводом.

Примерно через день ее автоматический денежный поток начинает переводить деньги с ее текущего счета. Ее пенсионный счет в Roth IRA потратит на себя 5 процентов ее зарплаты. На ее сберегательный счет будет поступать 5 процентов, автоматически разбивая эти деньги на части:2 процента для вспомогательного счета для свадьбы, 2 процента для вспомогательного счета для оплаты дома и 1% для предстоящего отпуска. (Это позволяет достичь ее ежемесячных сбережений.)

Ее система также автоматически оплачивает фиксированные расходы, такие как Netflix, кабельное телевидение и страхование. Она настроила его так, что большинство ее подписок и счетов оплачиваются ее кредитной картой. Некоторые из ее счетов не могут быть оплачены по кредитным картам, например, за коммунальные услуги и ссуды, поэтому они автоматически оплачиваются с ее текущего счета. Наконец, она автоматически отправляет по электронной почте копию счета по кредитной карте для ежемесячной пятиминутной проверки. После того, как она его рассмотрит, счет также оплачивается с ее текущего счета.

Деньги, оставшиеся на ее счету, используются для безупречной траты.

Чтобы не допустить перерасхода средств, она сосредоточена на двух больших победах:есть вне дома и тратить деньги на одежду.

Она устанавливает оповещения в своей учетной записи Mint, если она перевыполняет свои цели по расходам, она держит на своем текущем счете резерв в размере 500 долларов на всякий случай. (Пару раз она пересматривала свои траты и окупала себя, используя деньги на «непредвиденные расходы» со своего вспомогательного сберегательного счета.) Чтобы легче отслеживать траты, она использует свою кредитную карту как можно больше, чтобы оплачивать все расходы. ее забавные вещи. Если она использует наличные для оплаты такси или кофе, она сохраняет квитанции и старается вводить их в Монетный двор как можно чаще.

В середине месяца календарь Мишель напоминает ей, что нужно проверять свой счет в монетном дворе, чтобы убедиться, что она в пределах своих возможностей тратить деньги. Если у нее все хорошо, она живет своей жизнью. Если она превышает свой предел, она решает, что ей нужно сократить, чтобы не сбиться с пути в течение месяца. К счастью, у нее есть пятнадцать дней, чтобы разобраться в этом, и, вежливо передав приглашение пообедать вне дома, она возвращается на круги своя.

К концу месяца она потратила меньше двух часов, отслеживая свои финансы, но все же она инвестировала 10 процентов, сэкономила 5 процентов (в дополнительных ведрах на свадьбу и первоначальный взнос), вовремя оплатила все свои счета, оплатила ее. кредитную карту полностью, и потратила ровно столько, сколько хотела потратить. Ей пришлось сказать «нет» только один раз, и в этом не было ничего страшного. На самом деле ничего из этого не было.

Слишком много людей пытаются сэкономить на 50 вещах и в конечном итоге экономят 5% на всем - и вызывают у себя огромное количество стресса, который заставляет их полностью отказаться. Вместо этого я предпочитаю сосредоточиться на двух моих главных дискреционных расходах (для меня, питание вне дома и куда-нибудь) и сократить 25% -33% в течение шести месяцев. Это генерирует сотни долларов дополнительного денежного потока, который я перенаправляю на инвестиции и путешествия.

Чтобы показать вам, как работает автоматизация ваших учетных записей, я подготовил 12-минутное видео, в котором показано, как построить инфраструктуру личных финансов, которая автоматизирует ваши деньги, чтобы вы могли тратить менее 1 часа в неделю на мониторинг своих денег. Все будет сделано автоматически - вложения, сбережения, оплата счетов. Все.

Во-первых, вам нужно будет войти в каждую учетную запись и связать свои учетные записи вместе, чтобы вы могли настроить автоматические переводы из одной учетной записи в другую. Когда вы входите в любой из своих аккаунтов, вы обычно найдете опцию, которая называется что-то вроде «Связать аккаунты», «Перевод» или «Настроить платежи».

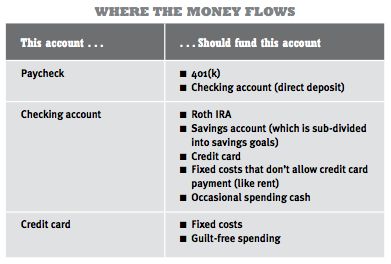

Вот ссылки, которые вам нужно сделать:

Примеры:Ваш 401 (k) должен быть подключен к вашему текущему счету через прямой перевод (поговорите со своим представителем отдела кадров о настройке - заполнение формы занимает 10 минут). Затем войдите в свой Roth IRA, сберегательный счет и кредитную карту, где вы можете привязать к ним свой текущий счет. Наконец, есть некоторые счета, которые нельзя оплатить через текущий счет, например арендная плата. Для них используйте бесплатную функцию оплаты счетов в текущем счете, чтобы они автоматически выписали вашему арендодателю чек с точной датой его оплаты. Теперь вам больше никогда не придется вручную выписывать чек.

Теперь, когда все ваши учетные записи связаны, пора вернуться к своим учетным записям и автоматизировать все переводы и платежи. Это действительно просто:достаточно поработать с веб-сайтом каждого отдельного аккаунта, чтобы убедиться, что ваш платеж или перевод настроен на желаемую сумму и в желаемую дату.

Большинство людей упускают из виду одну вещь при автоматизации:свидания. Если вы установите автоматические переводы в странное время, это неизбежно потребует дополнительной работы, что заставит вас возмущаться и в конечном итоге проигнорировать вашу инфраструктуру личных финансов. Например, если ваша кредитная карта должна быть погашена 1-го числа месяца, но вам не заплатят до 15-го числа, как это работает? Если вы не синхронизируете все свои счета, вам придется оплачивать их в разное время, и это потребует согласования счетов. Чего вы не сделаете.

Самый простой способ избежать этого - выставить все счета по одному и тому же графику.

Для этого соберите все свои счета, позвоните в компании и попросите их изменить даты выставления счетов. На выполнение большинства из них уйдет по пять минут. По мере корректировки ваших учетных записей может быть пара месяцев нечетного выставления счетов, но после этого ситуация сгладится. Если вам заплатили 1 числа месяца, я предлагаю поменять все ваши счета, чтобы они приходили примерно в это время.

Позвоните и скажите следующее:«Привет, в настоящее время мне выставляют счет 17 числа каждого месяца, и я хотел бы изменить его на 1 число. Что мне нужно делать, кроме как спросить прямо здесь, по телефону? » Конечно, в зависимости от вашей ситуации, вы можете запросить любую дату выставления счета, которая будет удобна для вас.

Теперь, когда у вас есть все, что нужно сделать в начале месяца, пора на самом деле зайти и настроить свои переводы. Вот как организовать автоматический денежный поток при условии, что вы получите оплату 1 числа месяца.

Часть вашей зарплаты автоматически отправляется на ваш 401 (k). Остаток (ваша «получаемая на руки зарплата») переводится на ваш текущий счет. Даже если вам заплатили 1-го числа, деньги могут не появиться в вашем аккаунте до 2-го числа, поэтому обязательно учтите это.

Помните, что вы относитесь к своему текущему счету как к почтовому ящику - сначала все попадает туда, а затем отфильтровывается в соответствующее место. Примечание. При первой настройке оставьте буферную сумму денег - я рекомендую 500 долларов - на вашем текущем счете на случай, если перевод не состоится. И не волнуйтесь:если что-то пойдет не так, воспользуйтесь приведенными выше советами по ведению переговоров, чтобы отказаться от платы за овердрафт.

Не просто настраивайте перевод. Не забудьте также установить сумму. Используйте процент от вашего ежемесячного дохода, который вы установили для сбережений в своем плане сознательных расходов (из главы 4 моей книги; обычно от 5 до 10 процентов). Но если вы не можете позволить себе такую сумму прямо сейчас, не волнуйтесь - просто настройте автоматический перевод на сумму 5 долларов, чтобы доказать себе, что он работает. Сумма важна:нельзя упустить 5 долларов, но как только вы увидите, как все это работает вместе, гораздо проще добавить к этой сумме.

Но если ваш продавец не принимает кредитные карты, он должен позволить вам оплачивать счет прямо со своего текущего счета, поэтому при необходимости настройте автоматический платеж оттуда.

Кстати, пока вы вошли в свою учетную запись кредитной карты, также настройте уведомление по электронной почте (обычно оно находится в разделе «Уведомления» или «Счета»), чтобы отправлять вам ежемесячную ссылку на ваш счет, чтобы вы могли просмотрите его, прежде чем деньги будут автоматически переведены с вашего текущего счета. Это полезно в случае, если ваш счет неожиданно превышает сумму, доступную на вашем текущем счете, - таким образом вы можете скорректировать сумму, которую вы платите в этом месяце.

Это основной график автоматического денежного потока, но вам могут не выплачиваться регулярные выплаты раз в месяц. Это не проблема. Вы можете просто настроить указанную выше систему в соответствии со своим графиком платежей

Я предлагаю повторить описанную выше систему 1-го и 15-го числа - каждый раз с половиной денег. Это достаточно просто, но единственное, на что нужно следить, это платить по счетам. Если второй платеж (15-го числа) не соответствует срокам платежа по любому из ваших счетов, убедитесь, что вы установили его так, чтобы эти счета были оплачены полностью во время платежа 1-го числа. Другой способ работать с вашей системой - это делать половину платежей с помощью одной зарплаты (выход на пенсию, фиксированные расходы) и половину платежей с помощью второй зарплаты (сбережения, расходы без чувства вины), но это может стать неуклюжим.

Нерегулярные доходы, как у фрилансеров, сложно спланировать. В некоторые месяцы вы можете почти ничего не зарабатывать, в другие - целыми днями. Эта ситуация требует некоторых изменений в ваших расходах и сбережениях. Во-первых - и он отличается от плана сознательных расходов - вам нужно выяснить, сколько вам нужно, чтобы выжить в каждом месяце. Это самый минимум:арендная плата, коммунальные услуги, еда, выплаты по кредиту - только самое необходимое. Это ваши самые простые ежемесячные потребности.

А теперь вернемся к сознательному плану расходов. Добавьте цель сбережений в виде трех месяцев чистого дохода, прежде чем делать какие-либо инвестиции. Например, если вам нужно как минимум 1500 долларов в месяц на жизнь, вам потребуется 4500 долларов в накопительном буфере, который вы можете использовать, чтобы сгладить месяцы, когда вы не получаете большого дохода. Буфер должен существовать как субсчет в вашем сберегательном счете. Для его финансирования используйте деньги из двух источников:

1. Забудьте об инвестировании, пока настраиваете буфер, а вместо этого возьмите все деньги, которые вы бы вложили, и отправьте их на свой сберегательный счет.

2. В хорошие месяцы любой дополнительный доллар, который вы заработаете, должен пойти на ваши сбережения.

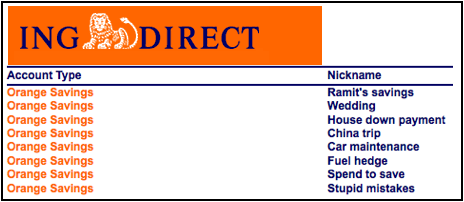

Вот пример того, как я открываю свои дополнительные сберегательные счета:

Поздравляем, когда вы накопили деньги на три месяца в качестве подушки безопасности! Теперь вернитесь к обычному плану сознательных расходов, при котором вы отправляете деньги на инвестиционные счета. Поскольку вы работаете не по найму, у вас, вероятно, нет доступа к традиционному 401 (k), но вам следует изучить Solo 401 (k) и SEP-IRA, которые являются отличной альтернативой.

Просто имейте в виду, что, вероятно, будет разумно отложить немного больше на свой сберегательный счет в хорошие месяцы, чтобы компенсировать менее прибыльные.

Если у вас нерегулярный доход, я настоятельно рекомендую использовать YouNeedABudget в качестве инструмента планирования. Он использует перспективную систему, которая очень полезна, если вы не знаете, что собираетесь делать в следующем месяце.

Поздравляю! Ваше управление капиталом теперь на автопилоте. Не только

оплачиваются ли ваши счета вовремя и автоматически, но на самом деле вы экономите и вкладываете деньги каждый месяц. Прелесть этой системы в том, что она работает без вашего участия и достаточно гибкая, чтобы добавлять или удалять учетные записи в любое время. По умолчанию вы накапливаете деньги.

Что еще более важно, когда вы едите вне дома, решаете купить новую пару обуви, летите к друзьям или получаете «профессиональную» версию того веб-приложения, на которое вы смотрели, вы не будете чувствовать себя виноватым. потому что вы ЗНАЕТЕ, что ваши финансы обрабатываются автоматически.

Отрывок из новой книги Рамита Сетхи «Я научу вас быть богатым». Используется с разрешения.

###

Как заменить карту EBT штата Джорджия

10 распространенных ошибок при планировании недвижимости (и как их избежать)

Рост прямых инвестиций в сектор здравоохранения

Эти качественные акции компаний с малой капитализацией кажутся мне выгодной сделкой.

Dairy Farm International — пробой ниже минимумов марта 2020 года. Когда это прекратится?