Сегодня нам как инвесторам невероятно повезло. У нас есть доступ к большему количеству информации о рынках и инвестициях, чем когда-либо в истории. Мощные цифровые инструменты позволяют нам исследовать финансовые показатели компании и историю цен, получать экспертный анализ и многое другое — и все это за считанные секунды.

С другой стороны, наличие доступа к такому большому количеству информации может привести к тому, что вы будете перегружены. Вот некоторые из самых больших мифов об инвестировании, с которыми мы столкнулись, а также несколько советов и указателей, которые помогут вам сосредоточиться.

<раздел>Мы все слышали это раньше:«У вас должны быть деньги, чтобы делать деньги». Дело в том, что это неправда. Вы можете инвестировать в будущее, даже если у вас есть всего несколько сотен долларов.

На самом деле, инвестиции никогда не были более рентабельными. Торговые комиссии ниже, чем когда-либо, и существуют буквально сотни биржевых фондов и взаимных фондов, которые можно купить без комиссий и с низким коэффициентом расходов.

Инвестируя то, что вы можете заранее, у вас есть потенциал превратить свои сбережения во что-то гораздо большее с течением времени. Представьте, например, инвестиции в размере 250 долларов, которые могут расти на 7% в год. Через 40 лет это может превратиться в более чем 3000 долларов. Инвестируйте 2500 долларов при тех же обстоятельствах, и это больше 30 000 долларов. Как инвесторы, мы называем это сложными процентами.

Многих инвесторов учат, что лучшая стратегия — покупать и держать вечно. Хотя удержание инвестиций в долгосрочной перспективе может уменьшить влияние краткосрочных колебаний рынка и смягчить эмоциональные решения, вам не следует покупать акции, а затем просто закрывать глаза.

Иногда хорошие компании теряют популярность или экономика меняется. Это может отрицательно сказаться на перспективах роста компании и снизить цену ее акций.

Кроме того, ваши финансовые обстоятельства и потребности могут со временем измениться, что потребует внесения поправок в ваши активы. Всегда полезно проверять свое портфолио и финансовое положение пару раз в год. Таким образом, вы сможете вносить коррективы, когда ваша ситуация изменится или ваш портфель слишком сильно отклонится от предварительно установленных целей.

С другой стороны, важно не позволять эмоциям взять над вами верх. Наблюдение за каждым ростом и падением своего портфеля, особенно когда рынки волатильны, может привести к тому, что инвестор будет принимать решения, основанные на эмоциях, а не на серьезном рассмотрении основных вопросов.

Вот совет, который может помочь:старайтесь придерживаться регулярного графика просмотра и перебалансировки своего портфолио. Это может уберечь вас от слишком частых проверок и увязнуть в эмоциях момента.

В общем, все дело в балансе. Не закрывайте глаза на свои инвестиции, но в то же время старайтесь не реагировать эмоционально каждый раз, когда они растут или падают.

<раздел> <раздел>Погоня за эффективностью, то есть покупка инвестиций только потому, что они хорошо себя зарекомендовали в прошлом, — дело рискованное. Вы всегда смотрите в зеркало заднего вида.

Хотя исторические данные могут быть полезны, важно помнить:прошлые результаты не являются гарантией будущих результатов. Рассмотрите возможность выбора инвестиций, которые соответствуют вашим общим финансовым целям, а не только те, которые были недавними победителями.

То, чего вы хотите достичь с помощью своих инвестиций, должно определять портфель, который вы создаете. Сбалансированное сочетание акций, облигаций, взаимных фондов, ETF и денежных средств может помочь снизить общий риск любой инвестиции в вашем портфеле.

<раздел>Существует распространенное заблуждение, что инвесторы, откладывающие на пенсию, должны отказаться от акций, которыми они владеют, и инвестировать только в облигации. В действительности, однако, может быть разумно держать оба. Конечно, акции могут быть более рискованными, но их сочетание может помочь вам со временем увеличить свои сбережения.

Даже инвесторы, уже вышедшие на пенсию, могут рассмотреть возможность сохранения доли в акциях. Например, правило 4% является популярной стратегией, которая советует снимать 4% своих сбережений в первый год выхода на пенсию, а затем корректировать будущие ежегодные изъятия с учетом инфляции. По мнению сторонников этой стратегии, сбережений должно хватить на 30 лет. Однако, чтобы математические расчеты сработали, правило предполагает, что в портфеле хорошо сочетаются акции и облигации, что позволяет ему расти более быстрыми темпами, чем при одних только облигациях.

Для инвестирования в облигации хорошим выбором могут быть ETF и взаимные фонды. Эти типы инвестиций могут дать вам доступ к рынкам с фиксированным доходом, а также помочь сделать процесс простым и экономически эффективным. Но не забывайте:тот факт, что облигации считаются менее рискованными, не означает, что они безрисковые.

Если вы владеете отдельными облигациями вместо фондов облигаций (или в дополнение к ним), важно регулярно следить за ними. Это связано с тем, что стоимость облигации зависит от способности эмитента выполнять свои финансовые обязательства. Поэтому внимательно следите за своими облигациями и следите за понижением кредитного рейтинга или новостями, которые могут указывать на проблемы для эмитента.

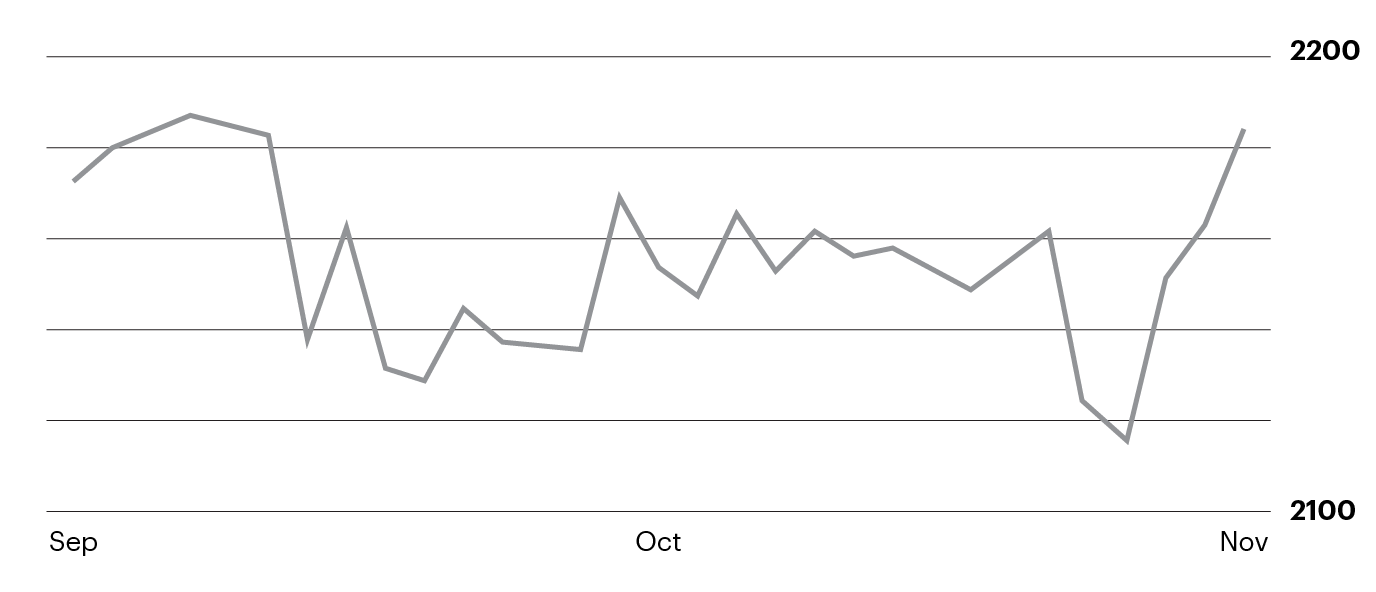

Графики цен на акции являются основным инструментом технического анализа, изучения истории цен на акции, чтобы попытаться определить тенденции и потенциально предсказать движение цен.

Хотя на первый взгляд графики могут показаться пугающими, они являются важными инструментами — даже для долгосрочных инвесторов — для изучения того, как покупатели и продавцы ценной бумаги перемещали контроль туда и обратно, а также что это может означать для будущего.

Одним из основных применений ценовых графиков как для трейдеров, так и для инвесторов является управление рисками. Например, некоторые инвесторы используют графики, чтобы определить, где устанавливать цены для стоп-приказов, автоматические инструкции продать ценную бумагу, если она упадет ниже определенного уровня цены. Стоп-приказы предназначены для обеспечения определенной степени защиты, если рынок пойдет против вас.

Дневной график S&P 500:только для иллюстрации, не рекомендация

<ч/> <раздел>Надеяться купить ценную бумагу, когда она готова подняться с низкой точки, вполне естественно. Покупайте дешево… продавайте дорого, верно? Это мечта каждого инвестора.

Проблема в том, что это гораздо легче сказать, чем сделать.

Когда вы покупаете акцию, цена которой находится на 52-недельном минимуме, вы, по сути, делаете ставку на то, что ваши инвестиции станут катализатором, который изменит ситуацию. Однако, если продавцы акций контролируют ситуацию и довели ее цену до такого значительного минимума, разумно ли полагать, что вы сможете предсказать дно?

Вместо того, чтобы инвестировать большую сумму денег в любой момент, подумайте о том, чтобы делать покупки с интервалами, используя стратегию, известную как усреднение долларовых затрат. Это может помочь снизить риск покупки слишком дорогих акций или покупки слишком крупной доли в акции, которая никогда не восстановится.

Знание рисков, связанных с различными инвестициями, и последующее управление этими рисками может стать основой для долгосрочного успеха.

<раздел>Готовы начать откладывать больше для достижения своих целей? Взгляните на эти варианты аккаунтов, чтобы найти тот, который подходит именно вам.

Узнайте больше arrow_forward

Получите доступ к профессиональному управлению капиталом от E*TRADE Capital Management.

Узнайте больше arrow_forward (требуется авторизация)

Выберите свою устойчивость к риску и легко инвестируйте в диверсифицированные, профессионально подобранные портфели взаимных фондов или биржевых фондов (ETF). И вы не платите торговые комиссии.

Начните всего с 500 долларов США (паевые инвестиционные фонды) или 2500 долларов США (ETF).

Узнайте больше arrow_forward

Периодическая проверка портфеля может помочь вам убедиться, что он правильно распределен и соответствует вашим целям. Наш инструмент анализа портфеля поможет вам начать работу.

Узнайте больше arrow_forward (требуется логин)