У людей часто возникает много вопросов о подписке на медицинское страхование на работе. Один из наиболее распространенных:«Что такое счет с гибкими расходами?»

Начиная с ноября, многие сотрудники проходят открытый набор на рабочем месте. Легко сосредоточиться на выборе плана медицинского обслуживания на работе из имеющихся предложений. Но не забывайте и об этих гибких счетах расходов (FSA)!

FSA дает вам возможность оплачивать квалифицированные медицинские расходы из собственного кармана и многое другое, используя доллары до налогообложения. Таким образом, проведение FSA снижает ваш налогооблагаемый доход каждый год, когда вы его проводите, что сохраняет больше денег в вашем кармане.

С FSA вы выбираете в течение периода открытой регистрации, чтобы ваш работодатель автоматически вычитал деньги из вашей валовой заработной платы каждый платежный период.

Эти деньги по сути помещаются на сберегательный счет, который финансируется за счет ваших долларов до уплаты налогов. Затем в течение следующего года вы можете взять эти доллары до уплаты налогов и использовать их для компенсации квалифицированных медицинских расходов и расходов по уходу за детьми.

Если вы состоите в браке, ваш (а) супруг (а) может дополнительно внести 2750 долларов в FSA вместе со своим работодателем.

Но обратите внимание:вы должны работать на работодателя, который предоставляет план медицинского страхования для проведения FSA. Частные предприниматели не имеет право.

Если у вас есть доступ к FSA, следует принять во внимание одно важное предостережение:вы должны использовать его или потерять . когда дело доходит до ваших денег FSA. Если в конце года останутся неиспользованные деньги, вы часто не получите их обратно.

Некоторые работодатели могут разрешить вам внести 500 долларов в следующий год в качестве переходящего варианта на покрытие будущих приемлемых расходов.

Тем не менее, другие работодатели могут предложить вариант льготного периода, в соответствии с которым у вас есть два с половиной месяца до начала нового года, то есть до 15 марта, чтобы использовать деньги или потерять их.

Но работодатели не обязаны предлагать переходящий период или льготный период. Поэтому, если вы решите провести FSA, убедитесь, что вы потратите деньги.

На самом деле существует три типа FSA, но первые два встречаются чаще:

FSA на здравоохранение может использоваться для покрытия невозмещенных медицинских счетов, таких как франшизы, доплаты, лекарства, очки, стоматологические услуги и многое другое.

Второй тип FSA предназначен для членов вашей семьи. Например, вы можете использовать деньги в этом FSA для оплаты дневного ухода, дошкольного образования или летнего лагеря для вашего ребенка или детей. Другие подходящие варианты использования этих денег включают оплату пожилых родственников или других взрослых, нуждающихся в особом уходе.

Вы можете подписаться на оба типа FSA; один, но не другой; или вообще нет. Выбор за вами!

Наконец, есть третий тип FSA, называемый FSA ограниченного назначения. Этот малоизвестный вариант работает вместе со счетом для сбережений в области здравоохранения, чтобы помочь оплачивать определенные стоматологические и зрительные расходы.

Зарегистрироваться на FSA легко, если ваш работодатель предлагает это преимущество. Когда на работе наступает время приема на работу, обязательно поговорите с отделом кадров, чтобы узнать, как именно это сделать в вашей компании.

Как правило, вы выполняете этот трехэтапный процесс:

После того, как вы подпишетесь на FSA, вы увидите, что деньги, которые вы согласились отложить до уплаты налогов, будут выплачены из вашей зарплаты в начале следующего года. Но не волнуйтесь - сразу все не выйдет. Скорее, вы будете получать равные суммы из каждой зарплаты.

Предположим, например, что вы выбрали во время открытой регистрации выделить 2000 долларов и получать зарплату дважды в месяц (24 периода оплаты). Вам следует ожидать вычетов FSA в размере примерно 83 долларов США из каждого чека в следующем году (24 платежных периода x 83,33 доллара США =2000 долларов США).

После того, как вы начали вносить свой вклад в FSA, некоторые работодатели автоматически переносят выборы, сделанные вами в прошлом году, на каждый новый плановый год. Но если они не сделают этого автоматически, вам просто нужно повторно зарегистрироваться и заново выбирать сумму удержания в течение каждого последующего периода открытой регистрации.

Если у вас есть деньги FSA, которые вы накопили в течение года, вы должны быть уверены, что понесли некоторые приемлемые расходы, чтобы вы могли использовать эти деньги. Помните, это деньги по принципу «потратить или потерять»!

К счастью, пользоваться им довольно просто:достаточно подать заявку на возмещение соответствующих расходов.

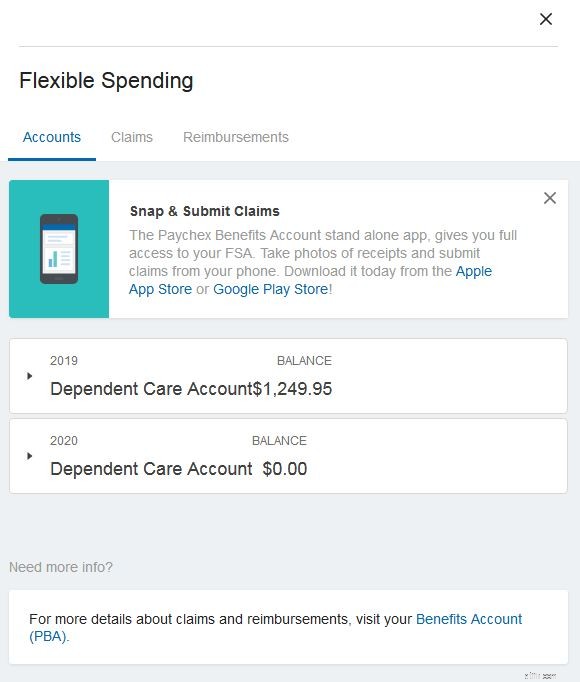

Тот, кто занимается обработкой заработной платы для вашего работодателя, обычно будет тем, кто управляет вашим FSA. Вот к кому вы обратитесь, когда будете готовы подать иск о возмещении.

ADP и Paychex - два крупнейших игрока в отрасли, хотя есть и ряд других игроков меньшего размера.

Процесс подачи претензии на ваши деньги FSA достаточно прост. Вам просто нужно загрузить детализированную квитанцию онлайн или через специальное приложение из системы расчета заработной платы.

Окончательное решение о том, какие расходы считаются приемлемыми для возмещения со стороны FSA, остается за IRS. Вот частичная выборка приемлемых расходов в алфавитном порядке:

* Согласно Healthcare.gov, компенсация стоимости инсулина разрешена без рецепта.

Между тем следующие расходы недопустимы для FSA здравоохранения * согласно правилам IRS:

* Обратите внимание, что присмотр за детьми, уход за детьми и др. будут соответствовать критериям расходов на FSA по уходу за иждивенцами.

В случае сомнений вы всегда можете проверить Публикацию 502 «Медицинские и стоматологические расходы» на веб-сайте IRS, чтобы узнать, что соответствует критериям, а что нет.

Надеюсь, теперь вы знаете ответ на вопрос:«Что такое учетная запись с гибкими расходами?»

Подводя итоги, можно сказать, что FSA - отличный способ снизить налогооблагаемый доход и оплатить медицинские расходы / расходы по уходу за иждивенцами, которые обычно не покрываются страховкой.

Только будьте осторожны, не переусердствуйте. Вы хотите быть уверены, что деньги, которые вы откладываете, не останутся незамеченными в вашей жизни.